Погашение кредита – важный этап в финансовой жизни каждого человека. Однако после успешного погашения кредита возникает вопрос о закрытии счета в банке. Сегодня многие банки предоставляют возможность закрыть счет через интернет, что удобно и экономит время. В этой статье мы расскажем, как это сделать.

Как узнать, есть ли задолженность в ОТП Банке?

Вам потребуется узнать, есть ли у вас задолженность перед ОТП Банком? Есть несколько способов, с помощью которых вы можете получить информацию об отсутствии или наличии задолженности:

1. Онлайн-банкинг

Если у вас есть доступ к интернет-банкингу ОТП Банка, вы можете легко проверить свой счет и узнать о наличии задолженности. Для этого просто войдите в свой аккаунт через официальный сайт банка и откройте раздел с информацией о счете. Там вы найдете все необходимые данные о задолженности.

2. Мобильное приложение

Если вы пользуетесь мобильным приложением ОТП Банка, вам также будет доступна возможность проверить наличие задолженности. Зайдите в приложение, найдите раздел «Счета» или «Финансы» и там вы увидите информацию о задолженности или ее отсутствии.

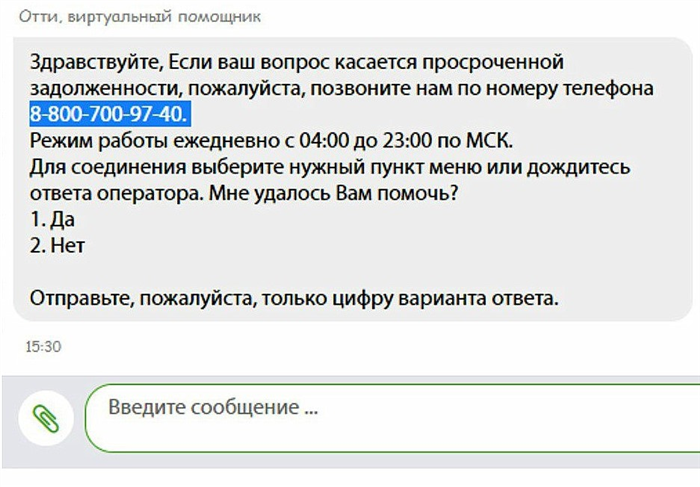

3. Контактный центр

Если у вас нет доступа к интернет-банкингу или мобильному приложению, вы всегда можете обратиться в контактный центр ОТП Банка по телефону. Позвонив на указанный номер, вы можете задать вопрос о наличии задолженности и оператор предоставит вам нужную информацию.

Не забудьте, что перед получением информации о задолженности в ОТП Банке у вас могут запросить различные данные, такие как номер счета, фамилию, ИНН и другие идентификационные данные, чтобы подтвердить вашу личность.

Когда может потребоваться предоставление сведений о кредитной задолженности

Знание о своей кредитной задолженности исключительно важно для всех заемщиков. Однако, есть случаи, когда третьим сторонам может понадобиться получить сведения о вашей кредитной задолженности. Ниже приведены некоторые ситуации, когда можно потребовать предоставления такой информации.

1. При подаче заявки на новый кредитный продукт

Зачастую, если вы решите подать новую заявку на кредитный продукт, банк, к которому вы обратились, потребует предоставить сведения о вашей кредитной истории, включая текущую задолженность. Это позволит банку оценить вашу платежеспособность и принять решение о выдаче нового кредита.

2. При аренде недвижимости или автомобиля

Владельцы недвижимости или автомобилей могут потребовать сведения о вашей кредитной задолженности перед тем, как заключить договор аренды. Это обеспечит им дополнительные гарантии о вашей платежеспособности и возможности выплатить арендную плату.

3. При поиске работы

Некоторые работодатели могут попросить вас предоставить информацию о вашей кредитной задолженности на этапе прохождения собеседования или при заполнении анкеты для работы. Это может быть особенно актуально для должностей, связанных с финансами или доверием.

4. При получении страховки

При оформлении страховки на автомобиль, недвижимость или здоровье, страховые компании могут запросить информацию о вашей кредитной задолженности. Это поможет им оценить ваш риск или возможности выплатить страховые премии.

5. При получении государственной помощи или финансирования

При обращении за государственной помощью или финансированием, например, для образования или жилищной программы, государственные организации могут запросить сведения о вашей кредитной задолженности для определения вашей финансовой потребности.

6. При осуществлении юридических действий

В определенных ситуациях, например, при подаче иска или ипотеке, суд или другие юридические органы могут требовать представления данных о кредитной задолженности, чтобы оценить вашу финансовую платежеспособность или рассмотреть вопрос о возможности предоставления льготных условий.

Изложенные выше ситуации демонстрируют, что сведения о вашей кредитной задолженности могут быть потребованы различными сторонами в различных контекстах. Всегда имейте в виду свои права и обязанности, когда вас просят представить подобную информацию.

Ссудная задолженность: что это такое и какая она бывает

Виды ссудной задолженности

Ссудная задолженность может быть классифицирована по разным критериям:

- По периоду погашения:

- Краткосрочная — задолженность, которую необходимо погасить в течение года

- Долгосрочная — задолженность, которую необходимо погашать в течение более одного года

- По структуре:

- Простая — задолженность, включающая только основную сумму займа

- Сложная — задолженность, включающая основную сумму займа и проценты по ней

- По способу обеспечения:

- Задолженность, обеспеченная залогом имущества заемщика

- Задолженность, обеспеченная поручительством других лиц

- Задолженность, не имеющая обеспечения

- По условиям выплаты:

- Аннуитетная — задолженность, которую заемщик погашает равными платежами в течение определенного периода

- Дифференцированная — задолженность, при которой сумма платежа уменьшается с течением времени

Последствия невыплаты ссудной задолженности

Невыплата ссудной задолженности имеет серьезные последствия для заемщика:

- Негативная кредитная история: Невыплата ссудной задолженности приводит к появлению негативной информации в кредитной истории заемщика, что может затруднить получение кредитов в будущем.

- Увеличение задолженности: При невыплате ссудной задолженности начисляются пени и штрафы, что может привести к росту суммы долга.

- Проблемы с банками и финансовыми организациями: Заемщик, имеющий невыплаченную ссудную задолженность, может столкнуться с отказами при обращении в другие банки или финансовые организации.

- Судебные разбирательства: В случае невыплаты ссудной задолженности банк может обратиться в суд с иском о взыскании задолженности через судебный процесс.

- Материальные потери: Невыплата ссудной задолженности может привести к утрате имущества, находящегося под залогом, в случае обеспечения задолженности залогом.

Важно отметить, что для избежания негативных последствий необходимо всегда выполнять свои обязательства по погашению ссуды в установленные сроки. В случае возникновения финансовых трудностей, рекомендуется обратиться в финансовую организацию для обсуждения возможных вариантов реструктуризации или продления задолженности.

Как оплатить задолженность по кредиту

1. Используйте интернет-банкинг

Интернет-банкинг — удобный способ оплаты задолженности по кредиту из любой точки мира. Вам просто нужно войти в свой аккаунт интернет-банкинга, выбрать опцию оплаты кредита и следовать указаниям на экране. Обычно вы можете выбрать сумму, срок и способ оплаты кредита, а затем осуществить платеж.

2. Используйте платежные системы

Еще один удобный способ оплаты задолженности по кредиту — использование платежных систем, таких как PayPal, Яндекс.Деньги или WebMoney. Для этого вам нужно создать аккаунт в выбранной платежной системе, связать его с вашим банковским счетом и осуществить платеж через соответствующий раздел.

3. Посетите филиал банка

Если вам неудобно пользоваться интернет-банкингом или платежными системами, вы всегда можете посетить филиал вашего банка и оплатить задолженность по кредиту лично. Обратитесь к сотруднику банка, который поможет вам заполнить соответствующую форму оплаты и сделает все необходимые операции. Важно учитывать, что в зависимости от банка и вашего расписания, работа филиалов может быть ограничена.

4. Настройте автоматический перевод

Автоматический перевод — удобный способ оплаты задолженности по кредиту без необходимости регулярно помнить о платежах. Для этого свяжитесь с вашим банком и запросите настройку автоматического перевода со счета на оплату задолженности по кредиту. Укажите сумму и периодичность платежей, и ваш банк будет автоматически производить оплату в указанные даты без вашего участия.

| Способ оплаты | Преимущества | Недостатки |

|---|---|---|

| Интернет-банкинг | — Удобство — Возможность оплаты из любой точки мира |

— Необходимость доступа к интернету |

| Платежные системы | — Возможность связать счет с различными платежными системами — Широкий выбор платежных систем |

— Необходимость создания аккаунта в платежной системе |

| Посещение филиала банка | — Возможность получить консультацию сотрудника банка — Осуществить платеж лично |

— Ограниченное рабочее время филиала |

| Автоматический перевод | — Автоматическая оплата без вашего участия | — Необходимость запросить настройку в банке |

Выберите удобный для вас способ оплаты задолженности по кредиту и своевременно погасите ее, чтобы избежать дополнительных расходов и негативных последствий для вашей кредитной истории.

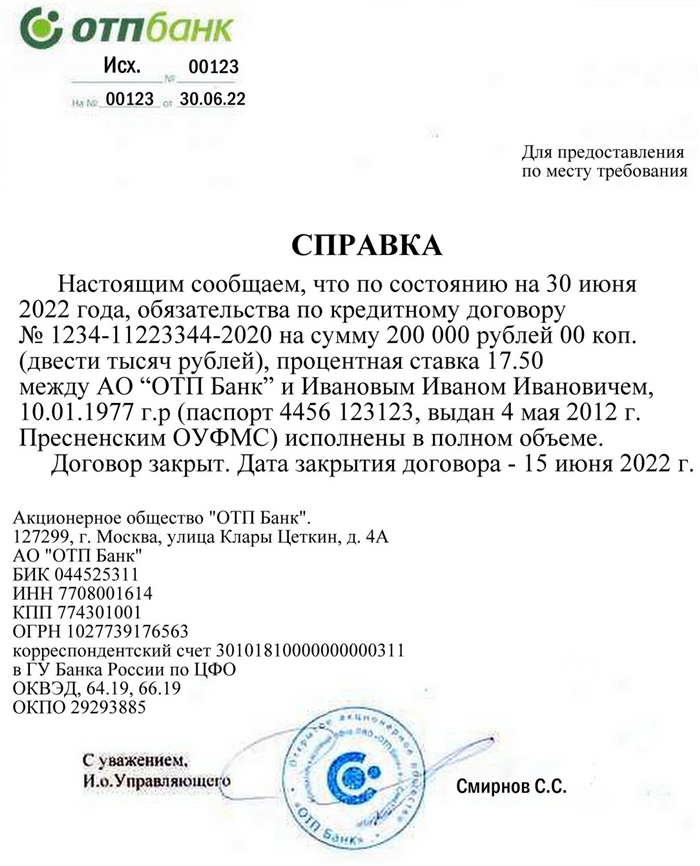

Справка о задолженности в ОТП Банке

Справка о задолженности в ОТП Банке может быть необходима в различных ситуациях:

- При закрытии счета после полного погашения кредита

- При получении нового кредита или займа

- При оформлении ипотеки или других видов кредитования

- При рассмотрении заявки на аренду жилья

- При совершении сделок с недвижимостью

Как получить справку о задолженности в ОТП Банке

Для получения справки о задолженности в ОТП Банке необходимо обратиться в отделение банка, где вы имеете счет или кредитную карту.

Для получения справки вам могут потребоваться следующие документы:

- Паспорт или иной документ, удостоверяющий личность

- Договор кредитования или иной документ, подтверждающий наличие задолженности

Информация, содержащаяся в справке о задолженности

Справка о задолженности в ОТП Банке содержит следующую информацию:

| Номер счета | Уникальный идентификатор вашего счета в банке |

| Дата выдачи справки | Дата, когда справка была выдана банком |

| Сумма задолженности | Общая сумма задолженности по кредиту или другим финансовым обязательствам |

| Сроки задолженности | Период, за который рассчитывается задолженность |

| Статус задолженности | Информация о текущем состоянии задолженности: оплачена ли она полностью или есть задолженность |

Важно знать

Перед получением справки о задолженности в ОТП Банке рекомендуется убедиться, что все задолженности по кредитам или другим финансовым обязательствам были полностью погашены. При наличии неоплаченных сумм банк может отказать в выдаче справки.