После смерти одного из супругов, вопрос распределения имущества становится актуальным. Если супруги брали ипотечный кредит и приобрели квартиру в совместной собственности, то права на нее переходят к оставшемуся супругу. Но что происходит с квартирой, если остаются несовершеннолетние дети? Могут ли они претендовать на участие в наследовании?

Платят ли родственники долги за умершего

После смерти человека встаёт вопрос о том, что происходит с его задолженностями. Среди них может быть и ипотечный кредит. Здесь следует учесть несколько важных моментов.

1. Ответственность супруга

Если задолженность по ипотечному кредиту возникла у обоих супругов, то после смерти одного из них ответственность остаётся на живом супруге. То есть он или она обязаны продолжать выплачивать кредит, несмотря на смерть другого супруга.

2. Наследование

Если умерший супруг является единственным заемщиком по ипотеке, то ситуация меняется. Долги не могут быть переданы наследникам автоматически, но они могут быть включены в обязательства по наследству, если наследник принимает наследство, включая и все имущественные и долговые обязательства умершего.

3. Отказ от наследства

Если наследник не желает принимать наследство, он имеет право отказаться от него и нести ответственность за долги покойного родственника. Это способ избежать передачи долгов наследнику, но все его права наследства также будут утеряны.

4. Разделение имущества

Супруги могут заранее договориться о разделении имущества и обязательств в случае смерти одного из них. В таком случае можно включить пункт о том, что супруг, не являющийся заемщиком по ипотеке, не несёт ответственности за долги по ипотечному кредиту.

5. Судебное решение

В случае возникновения споров между кредитором и наследниками, связанных с выплатой ипотечного кредита, решение может быть принято судом. Суд может учесть различные обстоятельства, такие как финансовая способность наследников, наличие других долгов и т. д.

Таким образом, вопрос о том, выплачивают ли родственники долги за умершего, зависит от нескольких факторов, включая наличие общей ответственности супруга, наследование, возможность отказа от наследства и решение суда. В каждом конкретном случае решение может быть индивидуальным и требует профессиональной юридической консультации.

Законодательная база по кредитам умершего

В случае, если один из супругов умер, оставившийся живым супруг может столкнуться с вопросом ипотечного кредита, который был взят на совместного приобретение квартиры. В такой ситуации интересы детей должны быть защищены. Законодательство РФ содержит определенные положения, которые регулируют этот вопрос.

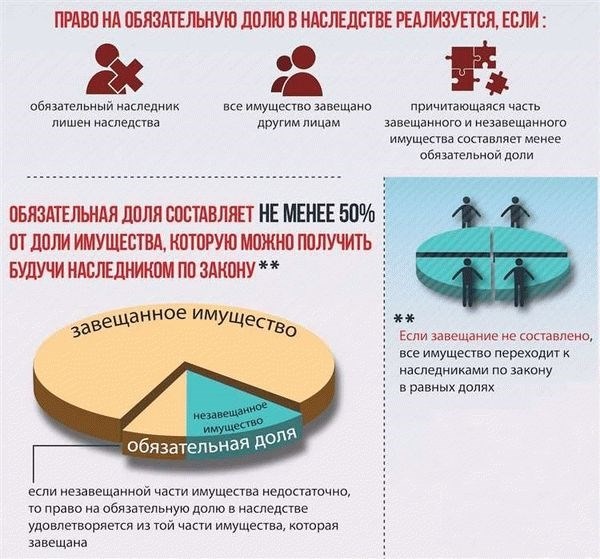

1. Составление завещания

Умерший супруг может оставить завещание, в котором будет указано, что его доля в квартире передается детям. Завещание должно быть составлено в нотариальной форме и должно соответствовать требованиям законодательства. Если умерший супруг не оставил завещания, то наследование будет происходить по закону.

2. Наследование по закону

Если умерший супруг не оставил завещания, то законодательство РФ предусматривает порядок наследования. Согласно статье 38 Семейного кодекса РФ, в случае, если умерший имел детей, но не оставил завещания, ипотечный долг и право собственности на квартиру передается наследникам вместе с другими имущественными правами и обязанностями.

3. Продажа квартиры

В случае, если наследникам нецелесообразно оставаться владельцами квартиры или выплатив ипотечный кредит полностью, они могут принять решение о продаже квартиры. При этом, согласно статье 252 Гражданского кодекса РФ, наследники обязаны уведомить банк о смене собственника квартиры и намерении продать объект.

4. Урегулирование вопроса в суде

В случае возникновения споров между наследниками или с банком, относительно наследования и ипотечного кредита, стороны могут обратиться в суд. Суд рассмотрит дело и примет решение, основываясь на законодательстве и доказательствах сторон.

| Условия | Завещание | Наследование по закону | Продажа квартиры | Урегулирование в суде |

|---|---|---|---|---|

| Документ | Необходимо составить в нотариальной форме | Законодательство РФ | Решение наследников | Обращение в суд |

| Передача доли в квартире | В завещании указывается передача доли в квартире детям | Автоматически передается вместе с имуществом | Может быть продана | Суд рассмотрит дело |

В случае смерти одного из супругов, ответственность по ипотечному кредиту падает на наследников. Законодательство предусматривает различные варианты решения данной ситуации, включая составление завещания, наследование по закону, продажу квартиры и урегулирование вопроса в суде.

Каким будет размер выплат по кредиту, если наследников несколько?

В случае, когда один из супругов умер и осталась квартира, приобретенная с использованием ипотечного кредита, вопрос о том, что будет с кредитом и каким будет размер выплат, может быть довольно сложным. Изменения семейного состава влекут за собой некоторые правовые последствия, и решение о переходе квартиры к наследникам может повлиять на размер выплат по кредиту.

Обычно, когда один из супругов умирает, имущество передается наследникам по закону или в соответствии с завещанием. В случае с ипотечным кредитом, квартира может быть передана наследникам, которые вступают в права и обязанности по кредиту. Размер выплат по кредиту определяется несколькими факторами:

- Доля каждого наследника: Если квартира передается нескольким наследникам, то каждый из них получает долю в праве собственности на квартиру. Размер выплат по кредиту будет зависеть от размера доли каждого наследника. Например, если кредит должен быть выплачен за 10 лет, а каждый из трех наследников получает по одной трети квартиры, то каждый из них должен будет выплатить кредит в течение 10 лет, чтобы полностью освободить квартиру от обременения ипотекой.

- Обязательство выплатить кредит: В случае, когда наследники не желают или не могут выплатить кредит, кредитор может попытаться реализовать квартиру для погашения задолженности. В этом случае, размер выплат по кредиту может быть большим, так как обычно продажа недвижимости под судебный торг может происходить по нижней оценочной стоимости.

В целом, размер выплат по кредиту при наличии нескольких наследников будет зависеть от доли каждого наследника и их обязательства выплатить кредит. Обычно, ситуация с наследованием квартиры ипотечного кредита требует предварительного разрешения между наследниками и кредитором, чтобы определить размер и условия выплат по кредиту.

Наследование в связи с наличием ипотеки

Когда один из супругов умирает, оставляя за собой остаток ипотечного кредита и недвижимость, многие люди задаются вопросом, могут ли их дети претендовать на наследование и как будет разрешена ситуация с ипотекой. Рассмотрим основные аспекты этого вопроса.

1. Наследование согласно законодательству

Согласно закону, при отсутствии завещания, наследование распределяется между наследниками по закону. В этом случае дети умершего супруга имеют право наследовать его долю в недвижимости. При этом, каждый наследник получает равную долю наследства, если иное не указано в завещании.

В случае наличия ипотечного кредита, долг перед банком не переходит автоматически на наследников. Наследники вправе отказаться от наследства, и тогда ценность недвижимости будет уменьшаться на сумму задолженности по ипотеке.

2. Принятие наследства с обременением

Наследники имеют право принять наследство с обременением ипотечным кредитом. В этом случае, они становятся ответственными за выплату задолженности по ипотеке. Банк должен согласиться на такое принятие наследства и заключить договор с новыми владельцами недвижимости.

3. Погашение ипотечного кредита

Наследники могут погасить ипотечный кредит с использованием средств из наследства. Для этого необходимо связаться с банком и узнать детали о задолженности и процедуру погашения. При полном погашении кредита наследники становятся полноправными владельцами недвижимости.

4. Распределение наследства

В случае, если дети умершего супруга не могут или не желают выплатить задолженность по ипотечному кредиту, наследство может быть разделено с учетом обязательств перед банком. Наследники могут договориться о продаже недвижимости и распределении полученных средств, либо обратиться в суд с заявлением о разделе наследства.

5. Процедура наследования

Для оформления наследства необходимо будет предоставить нотариусу следующие документы:

- Свидетельство о смерти умершего супруга;

- Свидетельство о браке;

- Свидетельства о рождении детей;

- Документы, подтверждающие право собственности на недвижимость;

- Документы, подтверждающие наличие ипотечного кредита;

- Другие документы, необходимые для оформления наследства.

Нотариус проведет процедуру наследования и составит акт о праве наследования. После этого, наследники смогут решить, каким образом они будут разрешать вопрос с ипотечным кредитом.

Наследование в случае наличия ипотеки может быть сложным вопросом, который требует внимательного рассмотрения и правового консультирования. Дети умершего супруга имеют право на наследование, но также должны принять решение о принятии наследства с обременением ипотечным кредитом или о его отказе. В каждом конкретном случае рекомендуется обратиться к специалисту для получения подробной консультации и помощи в оформлении наследства.

Как поступить второму заемщику, если первый умер

В случае, если один из супругов, являющихся заемщиками по ипотечному кредиту, умирает, второй заемщик должен принять ряд мер, чтобы решить вопросы, связанные с кредитом и обеспечением.

1. Получите документы о смерти

Первым шагом является получение официальных документов о смерти умершего супруга. Это могут быть свидетельство о смерти, справка из регистрационной палаты или справка из медицинского учреждения.

2. Свяжитесь с банком

Следующим шагом является контакт с банком, предоставившим кредит. Уведомите банк о смерти заемщика и запросите информацию о дальнейших действиях.

3. Уточните условия кредита

Банк предоставит информацию о всех условиях кредита, оставшихся платежах, сумме долга и возможностях дальнейшего погашения.

4. Проверьте наличие страховки

Если кредит был застрахован, то вам следует узнать о возможности получения страховой выплаты, которая может покрыть часть или все оставшиеся платежи по кредиту.

5. Решите вопрос собственности на недвижимость

В случае супружеского ипотечного кредита недвижимость может находиться в собственности обоих супругов. Убедитесь, что вы останетесь единственным владельцем или продолжите совместную собственность в соответствии с долей умывшегося супруга.

6. Определитесь с погашением кредита

Определитесь с решением, как будете погашать оставшийся кредит. Возможны варианты увеличения срока кредита, реструктуризации платежей, выплату одной суммы или продолжение уплаты нужной суммы.

7. Обратитесь за юридической помощью

При необходимости обращайтесь за юридической помощью для консультации и поддержки в решении правовых вопросов, связанных с наследством и урегулированием долгов.

8. Уведомите других заинтересованных лиц

При необходимости уведомите других заинтересованных лиц о смерти заемщика, таких как страховые компании, налоговые органы или агентства по недвижимости.

Следование этим рекомендациям поможет вам эффективно решить вопросы, связанные с ипотечным кредитом после смерти одного из заемщиков.

Как избежать возврата долга?

В некоторых ситуациях возможно избежать возврата долга. Однако, это требует определенных усилий и знаний. В данной статье мы рассмотрим несколько возможных способов, которые помогут вам избежать возврата долга.

1. Найти юридическую ошибку

Если вы хотите избежать возврата долга, вам может помочь поиск юридической ошибки в договоре или в действиях кредитора. К примеру, если были допущены формальные ошибки или нарушены законы, вы можете обратиться в суд и оспорить действительность договора.

2. Договориться с кредитором

Иногда наилучшим решением является прямое общение с кредитором. Попробуйте договориться о реструктуризации долга, чтобы уменьшить сумму платежей или увеличить срок погашения. Важно заранее подготовиться к переговорам, аргументированно обосновать свою неспособность выплатить долг и предложить альтернативные варианты выплат.

3. Найти способ уклониться от исполнения

В некоторых случаях есть возможность уклониться от исполнения обязательств, связанных с долгом. Например, вы можете рассмотреть возможность продажи имущества и использование полученных средств для погашения долга или инвестирования их в другой актив, который недоступен для кредитора.

4. Обратиться к юристу

Если вы не знаете, как избежать возврата долга, рекомендуется обратиться к опытному юристу. Он поможет вам разобраться в сложностях вашего случая и предложить наиболее эффективные юридические стратегии.

5. Оспорить долг судебным путем

Если вы уверены в том, что должны возвратить долг, но есть обстоятельства, которые препятствуют этому, вы можете обратиться в суд и оспорить долг. Опять же, в этом случае рекомендуется обратиться за помощью к юристу, который поможет вам подготовить и представить вашу защиту в суде.

6. Сменить место жительства

В некоторых случаях смена места жительства может помочь вам избежать возврата долга. Если вы переезжаете в другую страну, где у вас могут отсутствовать какие-либо обязательства по долгу или они могут быть сложнее взыскания, это может стать вариантом для вас.

Не стоит забывать, что использование всех вышеуказанных способов может иметь юридические последствия, и каждая ситуация требует индивидуального подхода. Поэтому даже если вам кажется, что у вас есть возможность избежать возврата долга, всегда рекомендуется получить профессиональную юридическую консультацию.

Как поступить поручителю?

Если вы выступаете в роли поручителя по ипотечному кредиту, то у вас есть определенные права и обязанности. В данной статье мы рассмотрим, как правильно поступить, если вы являетесь поручителем.

1. Ознакомьтесь с условиями кредитного договора

Первым шагом для поручителя является ознакомление с условиями кредитного договора. Внимательно изучите все пункты и убедитесь, что вы полностью понимаете свои права и обязанности.

2. Будьте готовы к выполнению обязательств

Вашей основной задачей как поручителя является гарантировать возврат кредита, если основной заемщик не в состоянии его выплатить. Поэтому важно быть готовым исполнить свои обязательства в случае нарушения заемщиком платежных дисциплин.

3. Следите за состоянием кредита и выплатами

Поручитель должен аккуратно следить за состоянием кредита и контролировать своевременность платежей. Лучше заранее знать о задержках и проблемах в платежах, чтобы было время предпринять соответствующие меры и избежать проблем.

4. Подготовьте документы для предоставления банку

Если заемщик не справляется с выплатами и вы готовы выполнить свои обязательства как поручитель, вам необходимо подготовить необходимые документы для предоставления в банк. Это могут быть справки о доходах, выписки из банковских счетов, подтверждающие вашу платежеспособность.

5. Обратитесь в банк для получения подробной информации

Если у вас возникли вопросы или проблемы, обязательно обратитесь в банк для получения подробной информации. Сотрудники банка смогут вам помочь в решении возникших вопросов и предоставить необходимую информацию.

6. Подготовьте возможные альтернативные варианты решения ситуации

В случае невозможности выполнения своих обязательств, поручителю следует подготовить возможные альтернативные варианты решения ситуации. Это может быть реструктуризация кредита, поиск дополнительного заемщика или другие варианты, согласованные с банком.

7. Проконсультируйтесь с юристом

Если у вас возникают сомнения или сложности в решении вопросов, связанных с вашей ролью поручителя, рекомендуется проконсультироваться с юристом. Юрист сможет предоставить вам профессиональную помощь и рекомендации по действиям в конкретной ситуации.

Важно помнить, что роль поручителя по ипотечному кредиту требует ответственности и грамотного подхода. Следуя указанным выше рекомендациям, вы сможете правильно поступить в сложившейся ситуации и защитить свои интересы.

Могут ли банки передать долг коллекторам?

Возможность банков передавать долги коллекторам вызывает интерес и волнует многих должников. Но действующее законодательство предоставляет банкам право передавать непогашенные долги третьим лицам для взыскания.

Порядок передачи долга коллекторам

Для передачи долга банку необходимо провести следующие действия:

- Банк должен направить должнику уведомление о возможной передаче долга коллекторам;

- Должник в течение 14 дней должен выплатить задолженность банку;

- Если должник не выплачивает долг в указанный срок, банк имеет право передать его коллекторам для взыскания.

Права и обязанности коллекторов

Коллекторам передача долгов банками предоставляет определенные права и обязанности:

- Коллекторы имеют право взыскивать задолженность в судебном порядке.

- Они обязаны предоставить должнику всю необходимую информацию о размере долга, процентах и расходах на взыскание.

- Коллекторы не могут использовать принуждение и насилие при взыскании долга. Они должны соблюдать законодательство и права должника.

Последствия передачи долга коллекторам

Передача долга коллекторам может иметь для должника следующие последствия:

- Коллекторы имеют право взыскивать долги с использованием различных методов, включая обращение к суду для получения решения о взыскании.

- Должнику могут быть начислены судебные расходы, проценты за пользование чужими денежными средствами и штрафные санкции.

- В случае невозможности взыскания долга коллекторы могут продать его третьим лицам или передать должника на должностное разрешение.

Важно помнить, что передача долга коллекторам не освобождает должника от обязанности его погашать. Банк и коллекторы могут обратиться в суд для взыскания долга в случае невыполнения должником своих обязательств.

Размер выплат по кредиту умершего

При смерти одного из супругов, когда находятся в залоге квартира и задолженность по ипотечному кредиту, дети имеют право претендовать на недвижимость, а также обязаны будет продолжить выплаты по кредиту.

Страхование жизни или трудоспособности является важным аспектом при оформлении ипотечного кредита. Часто банки рекомендуют страховать себя и своего супруга, чтобы обеспечить себя и свою семью в случае возникновения непредвиденных обстоятельств, таких как смерть одного из супругов.

1. Наследование квартиры

В случае смерти одного из супругов, квартира автоматически передается в наследство его наследникам в соответствии с законом. Дети имеют право наследовать долю по наследству своего умершего родителя.

Размер доли, которая будет причитаться детям, зависит от числа наследников иуществодящие в законе имущество выплачивает ипотечный кредит. Дети обязаны будут выплачивать кредит в соответствии с законом, а доля наследства будет распределена между ними в соответствии с законом.

2. Продолжение выплаты по кредиту

При смерти одного из супругов, дети обязаны будут продолжить выплаты по ипотечному кредиту. Таким образом, они несут ответственность за погашение задолженности по кредиту вплоть до полного его погашения.

При этом, платежи могут быть распределены между всеми наследниками в соответствии с законом и долями наследства. Это означает, что каждый наследник будет нести свою долю ответственности за выплаты по кредиту.

3. Снос задолженности

В случае, если наследники (дети) не желают или не могут погасить задолженность по ипотечному кредиту, они имеют право обратиться в суд с иском о сносе задолженности. Суд может принять решение о сносе задолженности, если наследники могут доказать, что они несостоятельны и несмогут погасить кредит.

4. Осложнения при решении спора

При возникновении споров между наследниками и кредитором о погашении кредита, могут возникнуть сложности. Кредитор может обратиться в суд с иском о взыскании долга, а наследники должны будут доказать свою правоту.

Суд может принять решение в пользу кредитора и обязать наследников погасить задолженность по кредиту. Поэтому, важно обратиться к профессиональному адвокату, который поможет в защите интересов наследников.

Что делать, если кредит был застрахован на случай смерти?

Когда один из супругов умирает, встает вопрос о дальнейшей судьбе имущества и кредитного долга. Если ипотечный кредит был застрахован на случай смерти, есть ряд действий, которые нужно предпринять, чтобы решить эту ситуацию.

1. Сообщите в банк о смерти кредитора

Первым шагом необходимо уведомить банк о смерти одного из супругов, чтобы они могли принять соответствующие меры. Обычно это можно сделать путем предоставления свидетельства о смерти и остальных необходимых документов.

2. Проверьте наличие страховки

Важно узнать, был ли кредит застрахован на случай смерти. Для этого можно обратиться в страховую компанию, с которой был заключен договор страхования. В случае наличия страховки, страховая компания должна будет осуществить выплату по страховому полису.

3. Подготовьте необходимые документы

Для получения страхового возмещения необходимо предоставить страховой компании ряд документов, включая свидетельство о смерти, документы, подтверждающие наследование имущества и право на получение страховки.

4. Распределение имущества и долга

После получения страхового возмещения и урегулирования кредитного долга, остается вопрос о распределении имущества. В данном случае, дети могут претендовать на наследство, если таковое предусмотрено законодательством.

5. Обратитесь к юристу

Если возникнут сложности с получением страхового возмещения или распределением имущества, рекомендуется обратиться к юристу, специализирующемуся в наследственном праве и страховых вопросах. Он поможет вам разобраться в сложной ситуации и защитить ваши интересы.

В случае смерти одного из супругов, если ипотечный кредит был застрахован на случай смерти, важно немедленно уведомить банк и страховую компанию, предоставить необходимые документы и получить страховое возмещение. Вопросы наследования и распределения имущества также требуют внимательного рассмотрения и, возможно, консультации юриста.

Возможное освобождение от страховых обязательств

При наследовании квартиры, находящейся в ипотечном кредитовании, возникает вопрос о том, могут ли дети умершего супруга претендовать на нее и освободиться от страховых обязательств. В данной ситуации необходимо учитывать несколько факторов, включая наличие остатка задолженности по кредиту, наличие страхового покрытия и технический аспект перехода права собственности.

1. Остаток задолженности по кредиту

В первую очередь, нужно установить, существует ли остаток задолженности по кредиту перед банком. Если задолженность полностью погашена, то квартира перейдет к наследникам без ограничений. Однако, если супруг, который умер, был одним из заемщиков и остаток задолженности имеется, дети могут заявить о своем праве собственности на квартиру и обязанности по выплате кредита.

2. Наличие страхового покрытия

При оформлении ипотечного кредита, страхование жизни и здоровья заемщика может быть включено в условия договора. Если такое страхование было оформлено и страховка покрывает полную сумму оставшейся задолженности, дети могут претендовать на квартиру, освободившись от обязанности по выплате кредита.

3. Технический аспект перехода права собственности

Для того чтобы квартира может быть передана наследникам, необходимо оформить наследственное дело и переписать право собственности на детей. В процессе оформления необходимо учесть все документы, которые могут иметь отношение к квартире, включая договор ипотечного кредитования, страховой полис и другие связанные документы.

Возможные варианты освобождения

1. Полное погашение задолженности.

При условии полного погашения задолженности по кредиту, квартира переходит наследникам без ограничений.

2. Покрытие страховкой.

Если имеется страховое покрытие, покрывающее оставшуюся сумму задолженности по кредиту, дети могут освободиться от выплаты и претендовать на квартиру.

3. Оспаривание договора.

В случае, если имеются юридические основания для оспаривания договора ипотечного кредитования, дети могут обратиться в суд с претензией на освобождение от обязанности выплаты кредита и претендовать на квартиру.

В каждом конкретном случае необходимо провести юридический анализ и учесть все факторы, влияющие на возможное освобождение от страховых обязательств. Рекомендуется обратиться к юристу для получения консультации и оказания помощи в оформлении наследства и решении возникших проблем.

Что делать, если кредит под залог имущества?

- Обратитесь к банку

- Ищите дополнительный источник дохода

- Рассмотрите возможность продажи имущества

- Обратитесь за юридической помощью

Первым шагом, который следует предпринять, является обращение к банку, выдавшему кредит. Объясните свою ситуацию и попросите о помощи. Некоторые банки могут предложить вам реструктуризацию кредита или увеличение срока его погашения.

Если есть возможность, найдите дополнительный источник дохода, чтобы справиться с выплатами кредита. Рассмотрите возможность подработки или поиска работы с более высокой зарплатой.

Если ситуация становится критической и вы не можете справиться с погашением кредита, возможно, придется рассмотреть вариант продажи заложенного имущества. Однако, следует помнить, что продажа имущества может быть сложным процессом, и вы можете получить сумму меньше, чем была задолжанность по кредиту.

В случае, если вы испытываете сложности в общении с банком или вам грозит уголовное преследование, рекомендуется обратиться за юридической помощью. Адвокат сможет предоставить вам профессиональную поддержку и защитить ваши права.

Кредит под залог имущества — ответственная финансовая обязанность, и неплатеж может иметь серьезные последствия. Однако, соблюдение указанных мер и правильное общение с банком помогут вам избежать возможных проблем и неприятностей. В случае затруднений, не стесняйтесь обратиться за помощью к профессионалам в данной области.

Обязательства поручителей и созаемщиков

Поручители

Поручитель – это лицо, которое добровольно берет на себя обязательство перед кредитором (банком) отвечать за выполнение главного обязательства заемщика (супруга умершего).

- Поручитель не является собственником квартиры и не имеет права на нее после смерти заемщика.

- Однако, если поручитель и супруг заемщика являются созаемщиками, то поручитель может претендовать на долю супруга в собственности.

- Для этого необходимо обратиться в суд с заявлением о признании поручителя собственником доли квартиры.

- Для получения наследства необходимо предоставить доказательства того, что поручитель был созаемщиком и имел обязательства по кредиту.

Созаемщики

Созаемщик – это супруг заемщика, который выступает в качестве соисполнителя по договору ипотечного кредита.

- Созаемщик является собственником доли квартиры и имеет право на ее наследование после смерти заемщика.

- Если созаемщик умер, его долю в квартире наследуют дети.

- При отсутствии завещания, доля созаемщика наследуется в равных частях между всеми детьми.

- Для получения наследства необходимо предоставить документы, подтверждающие право созаемщика на долю квартиры.

- Если есть споры по наследству, необходимо обратиться в суд.

Консультации по вопросам наследования заложенного имущества

Когда один из супругов умирает и оставляет за собой квартиру, находящуюся в ипотечном кредитовании, возникает вопрос о передаче этого имущества детям.

В данной ситуации дети имеют право претендовать на часть наследственного имущества, в том числе и на долю в заложенной квартире. Однако, стоит учитывать, что ипотечный кредит является долгом перед банком, а именно банк является собственником квартиры до полного погашения кредита.

Пути разрешения ситуации:

- 1. Погасить ипотечный кредит полностью.

- 2. Продать квартиру и погасить задолженность банку.

- 3. Передать долю в квартире банку и выкупить оставшуюся часть.

Первый путь предполагает полное погашение кредита, что позволяет наследникам стать собственниками квартиры без каких-либо ограничений.

Второй путь предполагает продажу квартиры и погашение задолженности перед банком. После этого оставшаяся сумма может быть распределена между наследниками.

Третий путь представляет собой передачу доли в квартире банку и выкуп оставшейся части. В этом случае наследники могут стать собственниками квартиры только после полного погашения кредита.

Важно помнить:

Вопросы наследования имущества, находящегося в ипотеке, могут быть сложными, поэтому целесообразно обратиться за консультацией к специалисту в области наследственного права. Это поможет определить наилучший вариант разрешения ситуации и защитить интересы наследников.

Наши юристы готовы проконсультировать Вас по всем вопросам наследования заложенного имущества и предоставить полную правовую поддержку.

Возможные проблемы при наследовании заложенной недвижимости

Наследование заложенной недвижимости может столкнуть наследников с несколькими юридическими проблемами и затруднениями. Важно знать о таких возможных сложностях, чтобы предпринять необходимые действия и избежать непредвиденных ситуаций.

1. Недостаточные средства для погашения ипотечного кредита

Если умерший супруг был единственным заемщиком по ипотечному кредиту, то его смерть может создать проблемы для оставшихся наследников. Если они не смогут погасить оставшуюся задолженность по кредиту, банк может начать процедуру ипотечного исполнительного производства и претендовать на заложенную недвижимость. В этом случае, наследники могут потерять право на наследование квартиры.

2. Споры между наследниками

Если оставшаяся задолженность по ипотеке превышает стоимость заложенной недвижимости, наследники могут начать споры и не согласиться на распределение обязательств. Это может привести к судебным разбирательствам и длительной юридической борьбе за право на наследство.

3. Отсутствие документов и неясность правоустанавливающих документов

Возможны случаи, когда ипотечная недвижимость была заложена без необходимых документов или владелец не оформил наследование правоустанавливающего документа. Это может затруднить процесс передачи собственности наследникам и привести к дополнительным затратам на юридическое сопровождение.

4. Обязательства по кредиту после смерти заемщика

После смерти заемщика наследникам может потребоваться расчет возможных выплат по ипотечному кредиту. Они могут быть обязаны продолжать выплачивать кредит или погасить оставшуюся сумму разовым платежом. В случае невыполнения обязательств, банк может претендовать на заложенную недвижимость.

5. Налоговые обязательства и переоценка заложенной недвижимости

При наследовании заложенной недвижимости может возникнуть необходимость уплаты налоговых обязательств, связанных с переоценкой имущества. На наследников может быть наложено налоговое бремя, которое требуется расчет стоимости имущества на момент смерти и его переоценку в настоящее время.

| Проблема | Возможные последствия |

|---|---|

| Недостаточные средства для погашения ипотечного кредита | Потеря права на наследование недвижимости |

| Споры между наследниками | Судебные разбирательства и длительная юридическая борьба |

| Отсутствие документов и неясность правоустанавливающих документов | Дополнительные затраты на юридическое сопровождение |

| Обязательства по кредиту после смерти заемщика | Расчет выплат или потеря недвижимости |

| Налоговые обязательства и переоценка недвижимости | Дополнительные налоговые платежи |

В целом, наследование заложенной недвижимости может вызвать множество проблем и затруднений. Для успешного наследования рекомендуется консультироваться с профессиональными юристами, чтобы избежать потери имущества и минимизировать юридические риски.

Не наследуемые по закону долги

Когда один из супругов умирает, возникает вопрос о наследовании его имущества и обязательств. В российском законодательстве есть список долгов, которые не подлежат передаче наследникам. Эти долги остаются на себе умершего супруга и не переходят на его детей.

Основные не наследуемые по закону долги:

- Займы, взятые одним из супругов без согласия другого или без его знания;

- Долги, связанные с алиментными обязательствами или выплатами по судебным решениям;

- Задолженности по налогам и сборам;

- Долги, возникшие в результате правонарушений, такие как штрафы и компенсации;

- Долги, связанные с предпринимательской деятельностью умершего супруга, если она была осуществлена без согласия другого супруга.

Если один из супругов умер и оставил задолженности, то эти долги исполняются за счет его наследственной доли в имуществе. Остаток имущества, после погашения долгов, будет переходить наследникам супруга в соответствии с законом или завещанием.

Важно помнить!

Долги, не наследуемые по закону, не должны стать препятствием для наследования имущества. В случае, если умерший супруг оставил только долги или долги превышают стоимость его наследственной доли, наследники имеют право отказаться от наследства. При этом, они не несут ответственности по долгам умершего, и кредиторы не могут требовать исполнения обязательств у них.

Не наследуемые по закону долги остаются на ответственности умершего супруга и не переходят на его детей. В случае, если умерший супруг оставил только долги или долги превышают стоимость его наследственной доли, наследники имеют право отказаться от наследства без последствий для себя. Важно знать свои права и консультироваться с юристом при возникновении подобных ситуаций.

Принципы наследования ипотечной недвижимости

При наследовании ипотечной недвижимости, супруги и дети умершего могут иметь право на наследство, в зависимости от доли, которую имеет каждый из них. Однако, есть несколько принципов, которые регулируют наследование ипотечной недвижимости и определяют права наследников:

1. Принцип равенства

Все наследники имеют равные права на наследство ипотечной недвижимости. Это означает, что супруг и дети умершего имеют равные доли в наследстве, если других наследников нет. Если же есть родители умершего или другие родственники, их доли в наследстве могут быть разными.

2. Принцип последовательности

Наследники наступают на права умершего в том порядке, который установлен законом. Сначала наследуются ближайшие родственники, такие как супруг и дети, затем родители, братья и сестры и т.д. Если один из супругов умер, второй супруг наследует весь имущественный комплекс (включая ипотечную недвижимость), если такое наследство установлено законом.

3. Принцип неотчуждаемости

Ипотечная недвижимость, которая является предметом ипотеки, не может быть отчуждена до полного погашения задолженности по кредиту. Это означает, что наследникам приходится нести обязательства по выплате ипотечного кредита, если они хотят сохранить право на наследство этой недвижимости. В противном случае, кредитор имеет право предъявить требования к наследникам ипотеки, чтобы погасить задолженность.

4. Принцип возмещения

Наследники могут возмещать задолженность по ипотечному кредиту путем продажи наследственного имущества или путем погашения кредита из других источников средств. Если наследству подлежат несколько объектов недвижимости, наследникам предоставляется право выбора, какой именно объект будет использоваться для возмещения задолженности.

5. Принцип состояния задолженности

В случае, если ипотечная задолженность превышает стоимость наследуемого имущества, наследники имеют право отказаться от наследства, не неся финансового бремени. Они могут подать заявление в суд о прекращении наследства по причине недостаточности активов для покрытия задолженности.

Можно ли не платить кредит за умершего родственника?

При смерти одного из супругов, вопрос о платеже ипотечного кредита остается актуальным. Разберем, какие права имеют дети и как решается данная ситуация.

Каcкад ипотечного кредита

Перед тем, как рассмотреть возможность неоплаты кредита при смерти родственника, необходимо вспомнить основные этапы кредитования:

- Оплата процентов и погашение основной суммы кредита.

- При смерти заемщика, наследники получают долю по кредиту.

- Продолжение платежей или продажа квартиры для погашения задолженности.

Права наследников

Умерший заемщик оставляет после себя наследство, включая долю по ипотечному кредиту. В соответствии с законодательством, наследники получают данную долю пропорционально своему наследственному долю.

Несмотря на наследство, наследникам не может быть нанесен ущерб в виде обязательств по погашению кредита, которые превышают стоимость наследственного имущества. Другими словами, они не обязаны оплачивать задолженность сверх стоимости наследства.

Продажа имущества и погашение задолженности

Если стоимость наследственного имущества дает возможность погасить задолженность по кредиту, наследники могут продать данное имущество и использовать деньги для погашения задолженности. В этом случае они освобождаются от обязательств по кредиту.

Если продажа имущества невозможна или необходимо сохранить квартиру, наследники могут обратиться в суд с просьбой о передаче имущества в их собственность сроком до истечения срока ипотечного кредита. В этом случае наследники будут обязаны выплачивать остаток задолженности.

Урегулирование вопроса с банком

При наличии ипотечного кредита, необходимо связаться с банком в кратчайшие сроки после смерти заемщика и проинформировать о случившемся. Банк проведет анализ ситуации и предоставит конкретные требования к наследникам.

Банк может предложить наследникам различные варианты урегулирования кредита, включая реструктуризацию или продажу имущества для погашения задолженности.

- При смерти одного из супругов, платеж по ипотечному кредиту остается актуальным.

- Наследники имеют право наследовать долю по кредиту, пропорционально своему наследственному долю.

- Наследники не обязаны оплачивать задолженность сверх стоимости наследственного имущества.

- Имущество может быть продано для погашения задолженности, если стоимость достаточна.

- В случае невозможности продажи имущества, наследники могут обратиться в суд и выплачивать остаток задолженности.

- Важно незамедлительно связаться с банком по вопросу о погашении кредита после смерти заемщика.

Какие обязательства у созаемщиков и поручителей?

При оформлении ипотечного кредита, когда один из супругов умер, возникает вопрос о том, могут ли дети претендовать на наследование.

Однако, в такой ситуации стоит учесть, что если у супругов был совместный кредит, то обязательства по его выплате могут возложиться на созаемщиков и поручителей.

Созаемщики

- Созаемщики – это лица, принимающие совместное кредитное обязательство с основным заемщиком.

- Они обязаны выполнять все условия кредитного договора и нести ответственность за его нарушение.

- В случае смерти одного из супругов-созаемщиков, обязательство по выплате кредита будет сохраняться для оставшегося созаемщика.

Поручители

- Поручитель – это лицо, добровольно принимающее на себя обязательство перед кредитором за надлежащее исполнение кредитных обязательств основного заемщика.

- Поручитель не имеет права требовать передачи кредитного долга, а также несет ответственность за неисполнение обязательств заемщиком.

- В случае смерти основного заемщика, поручитель сохраняет свое обязательство перед кредитором и должен продолжать выплачивать кредит.

Таким образом, созаемщики и поручители несут финансовую ответственность перед кредитором в случае смерти основного заемщика. Поэтому, прежде чем стать созаемщиком или поручителем, необходимо внимательно изучить условия кредитного договора и свою финансовую возможность выплатить кредит в случае смерти заемщика.

Завершение ипотечных программ при оформлении наследства

При оформлении наследства в ситуации, когда один из супругов умер и осталась квартира, купленная в ипотеку, дети могут иметь право на получение этой недвижимости. Однако в зависимости от условий ипотечного кредита и наличия соответствующих договоров, процесс получения наследства может немного отличаться.

Важно осознать, что права и обязанности, связанные с ипотечными программами, участвуют в наследовании вместе с самим объектом недвижимости. Поэтому при оформлении наследства необходимо учитывать следующие моменты:

1. Информируйте банк о смерти супруга

Первым делом необходимо связаться с банком, выяснить и согласовать все требования, связанные с изменением условий ипотечной программы. Банк должен быть информирован о смерти супруга и завершении процесса наследования, чтобы осуществить необходимые изменения и оформить нового заемщика, если это требуется.

2. Изучите условия ипотечной программы

Перед оформлением наследства необходимо изучить условия ипотечной программы, а именно договор займа, соглашение о залоге и другие документы, которые могут содержать информацию о передаче прав и обязанностей при наследовании.

В некоторых случаях, в соответствии с условиями договора, долг перед банком может быть полностью погашен страховкой на случай смерти заемщика. Однако это должно быть прописано в договоре.

3. Рассмотрите возможность переоформления ипотечного кредита

В некоторых ситуациях может стоить рассмотреть возможность переоформления ипотечного кредита на имя наследников или других супругов. Это может потребовать дополнительных согласований с банком и выполнения определенных условий.

4. Возможность продажи недвижимости

В случае, если дети не заинтересованы в получении наследства в виде квартиры, они могут принять решение продать недвижимость и погасить ипотечный кредит. При этом необходимо учитывать наличие других наследников и возможные споры по поводу распределения вырученных средств.

5. Обратитесь к юристу

Оформление наследства в случае наличия ипотечного кредита может быть сложным процессом, требующим юридического сопровождения. Обратитесь к опытному юристу, который поможет вам разобраться в деталях, защитить ваши права и сделать процесс наследования максимально безопасным и выгодным для вас.

Порядок действий после смерти заемщика

В случае смерти заемщика, который являлся одним из супругов и оставил квартиру, приобретенную с помощью ипотечного кредита, дети могут иметь право на наследование этого имущества. Однако, для того чтобы претендовать на наследство, необходимо выполнить определенные юридические процедуры.

1. Оформление наследства

Дети, желающие претендовать на квартиру, должны сначала оформить наследство. Для этого необходимо обратиться в нотариальный офис и подать заявление о наследовании. В заявлении нужно указать сведения о заемщике-родителе и предоставить необходимые документы, подтверждающие родство и факт смерти.

2. Раздел имущества

После оформления наследства и получения свидетельства о праве на наследство, дети могут приступить к разделу имущества. В случае наличия других наследников, таких как супруг или другие дети, необходимо провести с ними переговоры и достичь согласия по разделу имущества. Если согласия не достигнуто, необходимо обратиться в суд с иском на раздел имущества.

3. Погашение ипотечного кредита

В случае если квартира была приобретена с помощью ипотечного кредита, дети должны учесть обязательства по погашению этого кредита. Если кредит не был полностью погашен до смерти заемщика, дети должны продолжить выплаты либо попытаться перенести кредит на свое имя при согласии банка.

4. Выбор дальнейшего действия

После того, как все юридические процедуры будут завершены, дети должны принять решение о дальнейшей судьбе квартиры. Они могут решить продать ее и разделить полученные деньги, или сохранить квартиру в собственности и использ

Наследуется ли автокредит после смерти

Автокредит и его наследование

При открытии наследства после смерти, ставится вопрос о том, наследуются ли долги умершего, включая автокредиты. Согласно законодательству, автокредит относится к категории обязательств, которые могут перейти по наследству на наследников. Однако, следует учитывать некоторые особенности этого процесса.

1. Наследование долга по автокредиту

При возникновении автокредита, участвующей стороной является физическое лицо — заемщик, которое подписывает кредитный договор. Следовательно, по закону, долг по автокредиту может перейти на наследников в случае наследования имущества заемщика.

2. Ответственность наследников

После наследования имущества заемщика, наследники могут нести ответственность по погашению оставшейся суммы по автокредиту. Однако, следует отметить, что наследник не обязан принимать наследство и, соответственно, отвечать за все долги умершего.

3. Оценка выгодности наследования кредита

Переход долга по автокредиту на наследников может быть выгодным, если они заинтересованы в сохранении имущества заемщика и в состоянии погасить оставшуюся сумму по кредиту. В таком случае, наследник может продолжить использование автомобиля и осуществлять выплаты по кредиту.

4. Процедура наследования долга по автокредиту

Наследники могут исполнить обязательства по автокредиту путем заключения дополнительной сделки с кредитором, в которой будет указано их согласие на переход долга на них. Также возможны варианты рефинансирования или продажи автомобиля для погашения долга.

5. Особенности наследования в случае отсутствия наследников

В случае, если у заемщика отсутствуют наследники или они укажут на отказ от наследства, кредитор может обратиться к суду для взыскания долга с выручки от продажи имущества умершего.

Таким образом, автокредит может наследоваться наследниками умершего заемщика, но каждая ситуация является индивидуальной. Наследники могут нести ответственность по долгу, если они приняли наследство и наследникам может быть выгодно сохранить имущество и продолжить его использование, погашая оставшуюся сумму по кредиту.

Сроки исковой давности

Какова природа исковой давности?

Исковая давность означает ограничение срока, в котором участник спора должен подать иск в суд, иначе его права могут быть утрачены. Цель исковой давности заключается в обеспечении стабильности правоотношений и предотвращении бесконечности юридических споров.

Исковая давность становится актуальной в ситуациях, когда возник спор или нарушение прав и требуется юридическая защита. В этих случаях важно знать, сколько времени у вас есть для подачи иска в суд.

Какие сроки исковой давности существуют?

Сроки исковой давности могут различаться в зависимости от вида исковых требований и ситуаций. Существуют общие сроки исковой давности, а также сроки, установленные для конкретных видов споров.

- Общая исковая давность составляет три года.

- Срок исковой давности для исков, связанных с защитой нарушенных гражданских прав или интересов, составляет три года.

- Срок исковой давности для исков о восстановлении нарушенных прав составляет три года.

- Срок исковой давности для исков о защите деликтных прав и интересов составляет три года.

Кроме общих сроков исковой давности, существуют и отдельные сроки для конкретных категорий споров. Например, для споров, связанных с жилищными правоотношениями, срок исковой давности составляет десять лет.

Как рассчитывается срок исковой давности?

Срок исковой давности начинает течь с момента, когда участник спора узнал или должен был узнать о нарушении своих прав. Однако, существуют исключения, когда срок может быть продлен или прерван.

Срок исковой давности может быть продлен в случаях, когда лицо не могло узнать о нарушении своих прав в силу объективных причин, таких как обман или скрытые действия виновной стороны.

Срок исковой давности может быть прерван подачей иска в суд. При этом, после прерывания срока исковой давности, новый срок начинает течь.

Важность соблюдения сроков исковой давности

Соблюдение сроков исковой давности является важным аспектом при защите своих прав в суде. Просрочка срока может привести к отказу в рассмотрении иска или признанию иска недопустимым.

Поэтому, если у вас возник спор или нарушение прав, рекомендуется обратиться к юристу для проверки сроков исковой давности и составления иска в суд вовремя.

Наследственные права в случае покупки квартиры в браке

При покупке квартиры в браке возникают вопросы о наследственных правах на эту недвижимость в случае смерти одного из супругов. Все зависит от того, была ли квартира приобретена в браке и какие документы подписали супруги при покупке.

1. Квартира приобретена в браке

Если супруги приобрели квартиру во время брака, то эта недвижимость считается совместным имуществом супругов. В случае смерти одного из супругов, его доля в праве собственности на квартиру переходит на наследников по закону.

- Если у супругов есть общие дети, то наследники имеют право на равные доли в квартире;

- Если супруги не имеют общих детей, то наследники по закону будут родители умершего супруга и его братья и сестры;

- Если супруг умер без завещания, то наследники получают наследство в соответствии с законом.

При этом, оставшийся в живых супруг сохраняет право пользования и пользования квартирой до своей смерти или до его продажи.

2. Квартира приобретена одним супругом

Если один из супругов приобрел квартиру до брака или после брака при использовании средств, которые не являются совместными, то эта недвижимость считается личным имуществом этого супруга. В случае его смерти, этот супруг может завещать свою долю в квартире кому угодно, в том числе своим детям.

Если у супругов есть общие дети, то доля в квартире, приобретенной одним из супругов, может быть разделена между наследниками в порядке, предусмотренном завещанием. Если нет завещания, то наследники получают наследство в соответствии с законом.

Если супруги заключили брачный договор, в котором были указаны условия относительно имущества, включая квартиру, то эти условия будут действовать при наследовании. Поэтому при составлении брачного договора следует обратить внимание на сроки, порядок и условия наследования квартиры.

При покупке квартиры в браке следует учесть важные нюансы наследственных прав. В случае если недвижимость приобретена в браке, она считается совместным имуществом супругов, и наследники получат свои доли в соответствии с законом. Если же квартира приобретена одним из супругов, то он имеет право завещать свою долю наследникам по своему желанию. В любом случае, если имеется брачный договор, следует внимательно изучить его условия на предмет прав на наследование имущества.

Случаи наследования кредита страховой компанией

1. Право на наследование

По закону, дети умершего супруга вправе претендовать на наследование имущества родителей. Однако, сам ипотечный кредит не является наследуемым, так как он не является недвижимостью или ценными бумагами. Кредит является долгом, который умерший супруг обязан выплачивать. Следовательно, дети не могут наследовать сам кредит.

2. Обязательства по ипотеке

Если один из супругов умирает, оставляя задолженность по ипотечному кредиту, ответственность за погашение остается на живом супруге или других совладельцах имущества. Даже если кредит был взят только на умершего супруга, страховая компания может покрывать его обязательства по кредиту, если была оформлена соответствующая страховка.

3. Страхование ипотеки

Страховка ипотеки может предусматривать покрытие задолженности по кредиту в случае смерти одного из супругов. Если страховка была оформлена и покрывает задолженность по ипотечному кредиту, то страховая компания будет выплачивать сумму задолженности, освобождая оставшуюся сумму кредита от обязательств перед кредитором.

4. Условия страхования

Каждая страховая компания имеет свои условия страхования и требования для выплаты страхового возмещения. Некоторые компании могут требовать предоставления свидетельства о смерти и наследниках, чтобы осуществить выплату. Важно внимательно ознакомиться с условиями и правилами страхования, чтобы быть уверенным в возможности получения страхового возмещения в случае смерти одного из супругов.

5. Права и обязанности наследников

При наследовании имущества, включая квартиру, наследники берут на себя не только права, но и обязанности умершего супруга. В случае продолжения выплаты кредита на имущество, наследники должны будут продолжить выплачивать его вместо умершего родителя. Если кредит покрывается страховкой, наследникам необходимо будет уведомить страховую компанию о смерти супруга и предоставить все необходимые документы для получения страхового возмещения.

Условия перехода наследства

Условия перехода наследства в случае смерти одного из супругов с квартирой, находящейся в залоге по ипотечному кредиту, зависят от различных факторов, включая законы наследования, наличие завещания и условия кредитного договора. Вот некоторые важные детали, которые следует учитывать:

1. Законы наследования

Первоначально необходимо узнать, какие законы наследования применяются в конкретном юрисдикционном регионе. В некоторых странах и штатах действуют законы, которые устанавливают права наследования и долю, которая может быть передана детям.

2. Наличие завещания

Если супруг, умерший оставил завещание, в нем может содержаться указание о передаче имущества, включая квартиру, детям или другим наследникам. Завещание должно быть действительным и должным образом оформленным согласно законодательству.

3. Условия кредитного договора

При наличии ипотечного кредита на квартиру, важно проверить условия кредитного договора. Некоторые кредитные договоры предусматривают возможность передачи имущества наследникам при смерти заемщика. Но есть и такие, где предусмотрены различные ограничения и требования, которые могут затруднить передачу квартиры наследникам.

4. Решение суда

Если возникают разногласия между наследниками и кредитором относительно передачи квартиры, может потребоваться обращение в суд. В этом случае суд примет решение на основе действующего законодательства, завещания и условий кредитного договора.

Итак, условия перехода наследства в случае смерти одного из супругов с квартирой, находящейся в залоге по ипотечному кредиту, зависят от множества факторов. Важным является определение законов наследования, проверка наличия завещания и стоит обратить внимание на условия кредитного договора. При возникновении спорных ситуаций могут потребоваться судебные разбирательства для принятия окончательного решения.

Как поступить, если кредитор требует срочного погашения долга умершего заемщика?

В случае смерти заемщика по ипотечному кредиту, ситуация может стать сложной для оставшихся наследников. Основным вопросом становится, что делать, если кредитор требует срочного погашения долга. Важно знать свои права и обязанности, чтобы справиться с этой ситуацией.

1. Осмотреть договор ипотечного кредита

Первым шагом в этой ситуации должно быть осмотреть договор ипотечного кредита, чтобы узнать об условиях, предусмотренных в случае смерти заемщика. Это позволит понять, какие права и обязанности имеются у наследников в данной ситуации.

2. Обратиться к нотариусу

В случае смерти заемщика, наследники должны незамедлительно обратиться к нотариусу для составления завещания и передачи имущества. Нотариус поможет оформить наследство и сопровождать процесс передачи квартиры от умершего заемщика к наследникам.

3. Определить наследников

Для определения наследников важно составить и подать заявление на наследство в уполномоченный орган (нотариус, отдел ЗАГСа и т. д.). После получения свидетельства о праве на наследство, наследники смогут вступить в полное наследство и стать собственниками имущества.

4. Общение с кредитором

После оформления наследства и получения свидетельства о праве на наследство, следует связаться с кредитором и сообщить о ситуации. Необходимо предоставить кредитору документы, подтверждающие право наследования и наличие наследуемой квартиры.

5. Пересмотр условий кредита

После обращения к кредитору, настоятельно рекомендуется попросить пересмотр условий кредита в связи со смертью заемщика. Это может включать уменьшение суммы погашения, изменение сроков выплаты или другие условия, учитывающие новую ситуацию наследников.

6. Поиск дополнительной финансовой поддержки

В случае, если наследникам не удается погасить кредит полностью, стоит обратиться за финансовой поддержкой. Возможно, наследники смогут получить дополнительный кредит или продать квартиру, чтобы погасить долг. В этом случае важно консультироваться со специалистами и не принимать спонтанных решений.

Независимо от ситуации, наследникам важно консультироваться с юристами и специалистами обязательно обсуждать все детали с кредитором, сохранять доказательства общения и при необходимости обращаться в суд. Это поможет защитить их интересы и найти наилучшее решение в сложной ситуации.

Права и обязанности наследника по ипотеке

При наследовании имущества, включая квартиру, приобретенную супругами в кредит, дети как наследники имеют определенные права и обязанности по отношению к ипотечному кредиту.

Права наследника:

- Право на наследование имущества: дети, являющиеся наследниками по закону или в соответствии с завещанием, имеют право получить наследство от умершего супруга, включая ипотечную квартиру.

- Право на оформление наследства: наследники по закону или по завещанию должны оформить свое право на наследство в установленные законодательством сроки.

- Право на управление имуществом: наследники становятся собственниками имущества, включая ипотечную квартиру, и, соответственно, имеют право управлять этим имуществом.

- Право на продажу или передачу имущества: наследники имеют право на продажу или передачу владения имуществом, включая ипотечную квартиру, в случае необходимости.

Обязанности наследника:

- Обязанность по выплате ипотечного кредита: наследники обязаны продолжить выплату ипотечного кредита в соответствии с условиями договора, заключенного умершим супругом.

- Обязанность по уплате налогов: наследники обязаны уплатить необходимые налоги, связанные с наследством, включая налог на имущество, если таковой предусмотрен законодательством.

- Обязанность по сохранению имущества: наследники должны сохранять ипотечную квартиру и другое наследуемое имущество в должном состоянии, чтобы оно соответствовало условиям ипотечного кредита.

| Права наследника | Обязанности наследника |

|---|---|

| Право на наследование имущества | Обязанность по выплате ипотечного кредита |

| Право на оформление наследства | Обязанность по уплате налогов |

| Право на управление имуществом | Обязанность по сохранению имущества |

| Право на продажу или передачу имущества |

Таким образом, наследники по ипотеке имеют определенные права и обязанности, которые связаны с наследованием ипотечной квартиры. Они обязаны продолжить выплату ипотечного кредита, уплатить налоги на наследуемое имущество и сохранять его в надлежащем состоянии.

Наследование заложенной недвижимости в различных регионах

При смерти одного из супругов, оставившего квартиру, возникает вопрос о наследовании этого имущества. Наличие ипотечного кредита и наличие детей может существенно повлиять на такое наследование. В различных регионах действуют различные правила и законы, регулирующие этот вопрос. Рассмотрим основные особенности наследования заложенной недвижимости в различных регионах России.

Москва и Московская область

В Москве и Московской области при наследовании заложенной недвижимости в случае наличия ипотечного кредита дети имеют право на приобретение доли по наследству. Если они совершеннолетние, то получение этой доли возможно только на основании согласия всех наследников. Если дети несовершеннолетние, то они могут претендовать на получение доли только при условии, что это будет в их интересах.

Санкт-Петербург и Ленинградская область

В Санкт-Петербурге и Ленинградской области также существуют особенности наследования заложенной недвижимости. Если умерший супруг оставил задолженность по ипотечному кредиту, то дети имеют право на получение недвижимости только при условии погашения этой задолженности. Если наследникам не хватает средств на полное погашение долга, они могут решить вопрос с банком об условиях добровольного погашения задолженности частями.

Регионы РФ

В других регионах России также существуют свои правила и особенности наследования заложенной недвижимости. Например, в Краснодарском крае, Екатеринбурге и других регионах при наследовании недвижимости, находящейся в залоге, дети могут претендовать на то, чтобы банк передал им эту недвижимость без дальнейшего обращения к продаже. Однако, такие случаи могут быть редкими и зависят от договора залога и политики конкретного банка.

Важно помнить, что наследование заложенной недвижимости в различных регионах может иметь свои особенности и требовать консультации юриста. Также важно учитывать интересы всех наследников и договариваться с банком о возможных вариантах решения вопроса с ипотечным кредитом.