Начисление заработной платы является важным этапом работы в Универсальной платформе начисления зарплаты (УПП). В данной статье мы рассмотрим процесс начисления заработной платы для одного сотрудника и предоставим подробные инструкции по его выполнению. Благодаря этим сведениям вы сможете быстро и точно производить начисления, гарантируя правильность расчетов и учета всех факторов, влияющих на заработную плату.

Проведение кадровых документов

Виды кадровых документов

- Трудовой договор

- Заявления сотрудников

- Табель учета рабочего времени

- Трудовые книжки

- Приказы о приеме, переводе и увольнении

Трудовой договор

Трудовой договор является основным документом, регулирующим трудовые отношения между работодателем и сотрудником. В нем указываются условия работы, должностные обязанности, права и обязанности сторон.

Заявления сотрудников

Заявления сотрудников являются письменными обращениями работников к руководителю организации. В них могут содержаться просьбы о предоставлении отпуска, увольнении, изменении условий труда и других вопросах, связанных с их работой.

Табель учета рабочего времени

Табель учета рабочего времени представляет собой документ, в котором отражается рабочее время сотрудников. Он помогает контролировать отработанное время и оплату труда, а также является основой для начисления заработной платы.

Трудовые книжки

Трудовая книжка является документом, в котором записываются все основные факты трудовой деятельности сотрудника. Она содержит информацию о местах работы, должностях, периодах работы и других сведениях, относящихся к его трудовой деятельности.

Приказы о приеме, переводе и увольнении

Приказы о приеме, переводе и увольнении являются документами, оформляемыми работодателем и определяющими статус сотрудника в организации. В них указываются дата принятия на работу, место работы, должность, а также причины перевода или увольнения.

Проведение кадровых документов является неотъемлемой частью управления персоналом. Корректное заполнение и своевременное предоставление кадровых документов позволяют обеспечить соблюдение законодательства и создать надежную базу данных о сотрудниках компании. Важно следить за актуальностью и сохранностью кадровых документов, чтобы иметь доступ к необходимой информации в любой момент времени.

Настройки параметров учета заработной платы, налогов и взносов

В системе управления персоналом существуют различные настройки, позволяющие гибко учитывать заработную плату сотрудников, налоги и взносы. Рассмотрим основные параметры, которые следует установить для правильного учета.

1. Форма оплаты труда

Необходимо указать форму оплаты труда сотрудника, например, ставку заработной платы, оклад или почасовую оплату. Это позволит системе правильно рассчитывать начисления и учет рабочего времени.

2. Система налогообложения

При настройке системы учета необходимо указать систему налогообложения, которая применяется для начисления налогов и взносов. В России существует две системы: упрощенная и общая. Система упрощенного налогообложения подходит для малых предприятий, а общая система применяется для крупных организаций.

3. Ставки налогов и взносов

Необходимо задать ставки налогов и взносов в соответствии с действующим законодательством. В зависимости от системы налогообложения и размера заработной платы, ставки могут различаться. Например, в упрощенной системе могут применяться следующие ставки: НДФЛ — 6%, ЕСН — 15%, ПФР — 22%, ФСС — 2,9%.

4. Дополнительные начисления и удержания

Система учета должна предусматривать возможность добавления дополнительных начислений (например, премий, надбавок) и удержаний (например, штрафов, авансов). Это позволит корректно отразить все дополнительные выплаты и задержания в заработной плате сотрудника.

5. Учет рабочего времени

Для правильного учета заработной платы необходимо иметь информацию о рабочем времени сотрудника. Система должна предусматривать возможность учета отработанных часов, отпусков, больничных и других отсутствий, а также работы в выходные и ночные часы.

6. Автоматический расчет начислений и удержаний

Система должна автоматически рассчитывать начисления и удержания исходя из заданных параметров. Это позволит сотруднику видеть корректные данные о своей заработной плате, а также упростит процесс расчета заработной платы в бухгалтерии.

7. Гибкость настроек

Важным аспектом является гибкость настроек системы учета. Она должна позволять изменять параметры начислений и удержаний в зависимости от изменений в законодательстве или внутренних правилах предприятия.

8. Возможность формирования отчетов и документов

Система учета должна иметь возможность формировать различные отчеты и документы, связанные с начислением заработной платы и учетом налогов и взносов. Это позволит бухгалтерии и HR-службе оперативно получать необходимую информацию.

9. Контроль и анализ данных

Необходимо иметь возможность контроля и анализа данных по заработной плате, налогам и взносам. Система должна предоставлять отчеты и аналитические инструменты, позволяющие выявить ошибки или неполадки в учете, а также анализировать данные для принятия управленческих решений.

Зарплатный проект в 1С 8.3

В рамках использования программного продукта 1С 8.3 можно эффективно организовать зарплатный проект для начисления заработной платы сотрудника. Подробнее рассмотрим основные преимущества и возможности данного проекта.

Гибкость настройки начислений

1С 8.3 позволяет настроить систему начислений заработной платы сотрудника в соответствии с требованиями вашей компании. Вы можете задать различные параметры для учета рабочего времени, расчета оклада, премий и дополнительных выплат. Также в программе предусмотрены возможности для учета отпускных, больничных и других выплат, которые влияют на размер заработной платы.

Удобный интерфейс и навигация

Интерфейс программы 1С 8.3 был разработан с учетом потребностей пользователя. Пользовательские формы и отчеты предоставляют удобный доступ к необходимой информации и позволяют быстро находить нужные данные. Это упрощает работу с начислениями заработной платы и сокращает время на их обработку.

Автоматический расчет начислений

1С 8.3 автоматизирует процесс расчета начислений заработной платы, что снижает вероятность ошибок и позволяет сэкономить время. Программа учитывает все установленные параметры и выполняет необходимые расчеты автоматически. Это позволяет оперативно получать информацию о размере заработной платы каждого сотрудника.

Формирование отчетов и документов

В 1С 8.3 предусмотрены возможности для формирования различных отчетов и документов, связанных с начислением заработной платы. Вы можете создавать отчеты по зарплате сотрудников, формировать документы для бухгалтерии и других отделов компании. Это упрощает взаимодействие между различными структурными подразделениями и обеспечивает своевременное предоставление информации.

| Возможность | Описание |

|---|---|

| Настройка начислений | Установка параметров для расчета зарплаты сотрудников |

| Удобный интерфейс | Интуитивно понятный интерфейс для работы с начислениями |

| Автоматический расчет | Автоматическое определение размера заработной платы |

| Формирование отчетов | Создание отчетов и документов по начислениям заработной платы |

Зарплатный проект в 1С 8.3 предоставляет широкие возможности для эффективного учета и начисления заработной платы сотрудника. Гибкая настройка параметров, удобный интерфейс, автоматический расчет и возможность формирования отчетов делают использование этого проекта быстрым и удобным процессом.

Оплата налогов и взносов в бюджет

Основные виды налогов и взносов в бюджет

- Налог на доходы физических лиц — налог, который облагается доходы граждан, полученные от различных источников, таких как заработная плата, аренда недвижимости, проценты по вкладам и другие.

- Налог на прибыль организаций — налог, который облагается прибыль, полученную организацией от своей деятельности.

- НДС — налог на добавленную стоимость, который облагается при продаже товаров и услуг по определенной ставке в процентах.

- Единый социальный взнос — платеж, который обязательно уплачивается каждым работником и работодателем для отчисления на социальное обеспечение граждан.

Процесс оплаты налогов и взносов в бюджет

Оплата налогов и взносов в бюджет осуществляется в соответствии с установленным законодательством. Граждане и организации обязаны подавать отчетность о своих доходах, прибыли и налоговых обязательствах в налоговые органы в установленные сроки.

Важно учитывать, что невыполнение обязанности по оплате налогов и взносов в бюджет может привести к применению санкций, таких как штрафы, возмещение убытков и даже уголовная ответственность. Поэтому важно строго соблюдать все требования налогового законодательства и своевременно производить оплату налогов и взносов в бюджет.

Оплата налогов и взносов в бюджет является важной социально-экономической обязанностью граждан и организаций. Это позволяет обеспечить стабильное функционирование государства и развитие страны. Невыполнение обязанности по оплате налогов и взносов в бюджет может повлечь за собой негативные последствия, поэтому важно всегда соблюдать налоговое законодательство и выполнять свои налоговые обязанности.

Анализируем зарплатный участок

Для проведения анализа зарплатного участка необходимо учитывать следующие пункты:

1. Расчет начислений

Необходимо проверить правильность расчета начислений заработной платы для каждого работника. Важно убедиться в корректной учете всех факторов, влияющих на размер заработной платы, таких как оклад, премии, доплаты, удержания и другие.

2. Учет отпусков и больничных

Необходимо проверить правильность учета отпусков и больничных. Важно убедиться, что начисления заработной платы соответствуют фактическому времени работы сотрудников, а также правильно учтены выплаты по отпускам и больничным.

3. Контроль за соблюдением законодательства

Анализ зарплатного участка также включает проверку соблюдения организацией законодательства в сфере труда и начислений заработной платы. Необходимо убедиться, что все начисления производятся в соответствии с действующими нормами и правилами.

4. Анализ структуры зарплатных начислений

Важно проанализировать структуру зарплатных начислений и убедиться, что они соответствуют стратегии компании и позволяют достигать поставленных целей. Необходимо обратить внимание на долю основного оклада, премий, доплат и удержаний.

5. Сравнение с предыдущими периодами и анализ трендов

Для более глубокого анализа зарплатного участка важно сравнить его с предыдущими периодами и проанализировать тренды. Это позволит выявить изменения в размере и структуре начислений, а также оценить эффективность и эффективность используемых методов.

6. Оценка себестоимости персонала

Анализируя зарплатный участок, также следует оценить себестоимость персонала. Это позволит определить, сколько стоит работник организации и какие расходы связаны с его содержанием.

7. Информационная поддержка

Важно обеспечить информационную поддержку зарплатного участка, чтобы иметь возможность оперативно получать и обрабатывать данные о начислениях заработной платы. Это позволит своевременно реагировать на изменения и принимать необходимые управленческие решения.

Анализ зарплатного участка является важной задачей в бухгалтерии организации. Он позволяет убедиться в правильности начислений заработной платы, контролировать соблюдение законодательства и эффективность использования ресурсов. Анализ зарплатного участка также предоставляет информацию для принятия управленческих решений и планирования бюджета компании.

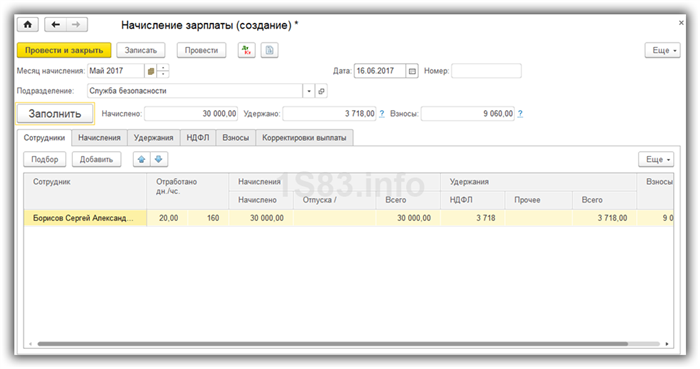

Начисление зарплаты, налогов и взносов за месяц

Начисление зарплаты

Начисление зарплаты является основным шагом в процессе выплаты заработной платы сотруднику. В ходе этого шага происходит определение размера заработной платы на основе установленной ставки и отработанных сотрудником часов или выполеннных им задач.

Для правильного начисления заработной платы необходимо учесть следующие аспекты:

- Ставка заработной платы;

- Отработанные часы или выполненные задачи;

- Дополнительные пособия и компенсации, если применимо;

- Учет вычетов и удержаний, предусмотренных законодательством;

- Учет персональных налоговых льгот сотрудника, если имеются.

Налоги и взносы

После начисления заработной платы необходимо учесть налоги и обязательные взносы, которые должны быть уплачены в бюджет и социальные фонды.

Основные налоги и взносы, которые могут быть применимы при начислении зарплаты, включают:

- НДФЛ (налог на доходы физических лиц) — обязательный налог с доходов сотрудника;

- ЕСН (единый социальный налог) — обязательный налог, уплачиваемый на социальные нужды;

- Взносы в ПФР (Пенсионный фонд Российской Федерации) — взносы на пенсионное обеспечение;

- Взносы в ФСС (Фонд социального страхования) — взносы на социальное страхование;

- Дополнительные взносы в медицинскую страховку, если применимо.

Оплата и отчетность

После начисления зарплаты и учета налогов и взносов необходимо произвести оплату сотруднику и составить отчетность.

Оплата заработной платы может быть осуществлена наличными или по безналичному расчету, в соответствии со соглашением между работодателем и сотрудником.

Отчетность о начислениях и уплаченных налогах и взносах должна быть представлена в соответствии с требованиями налогового законодательства, как правило, налоговыми декларациями или платежными поручениями в налоговые органы и социальные фонды.

Начисление заработной платы, налогов и взносов за месяц — это сложный процесс, который требует внимательности и точности. Необходимо учитывать все аспекты, связанные с начислением заработной платы, налогами и взносами, чтобы обеспечить соответствие требованиям законодательства и бесперебойную выплату заработной платы сотрудникам.

Ведение кадрового делопроизводства

Набор персонала

Первый этап ведения кадрового делопроизводства – набор персонала. Важно определить требования к кандидатам и привлечь подходящих кандидатов. Для этого можно использовать различные каналы привлечения персонала, такие как объявления на сайтах знакомств или объявления в социальных сетях. Кроме того, необходимо провести собеседования и проверить предоставленные кандидатами данные о своих навыках и опыте работы.

Оформление документов

Второй этап – оформление документов. После успешного набора персонала необходимо оформить все необходимые документы, связанные с приемом на работу. Это включает в себя подписание трудового договора, заполнение анкеты сотрудника, оформление налоговой и страховой документации. Кроме того, необходимо учесть и специфические требования отрасли или законодательства.

Учет и расчет заработной платы

Третий этап – учет и расчет заработной платы. После того, как сотрудник принят на работу, необходимо установить его оклад и учесть все дополнительные надбавки и вычеты. Затем производится расчет заработной платы, и формируется соответствующая документация, включающая расчет листка заработной платы, учетные записи и отчеты для бухгалтерии.

Учет рабочего времени

Четвертый этап – учет рабочего времени. Для контроля рабочего времени сотрудников предприятия может использоваться различное программное обеспечение. Сотрудники регистрируют свои приходы и уходы, а также перерывы в работе. Вся эта информация помогает контролировать учет рабочего времени, а также использовать ее для расчета оплаты сверхурочных работ.

Учет отпусков и больничных

Пятый этап – учет отпусков и больничных. Для правильного ведения кадрового делопроизводства необходимо учитывать отпуска и больничные сотрудников. Это включает в себя документирование всех отпусков и больничных, расчет дат начала и окончания отпуска, а также составление графика отпусков и соблюдение законодательных норм.

Архивирование кадровой документации

Шестой этап – архивирование кадровой документации. После завершения рабочего отношения сотрудника необходимо сохранить все документы, связанные с его работой. Для этого можно использовать электронные архивы или бумажные файлы. Важно следить за сохранностью и актуальностью архивной документации, чтобы в любой момент можно было получить доступ к нужным данным.

Вся эта работа требует внимательности, точности и знания соответствующего законодательства. Ведение кадрового делопроизводства важно для эффективной работы предприятия и помогает предотвращать различные проблемы в области управления персоналом.

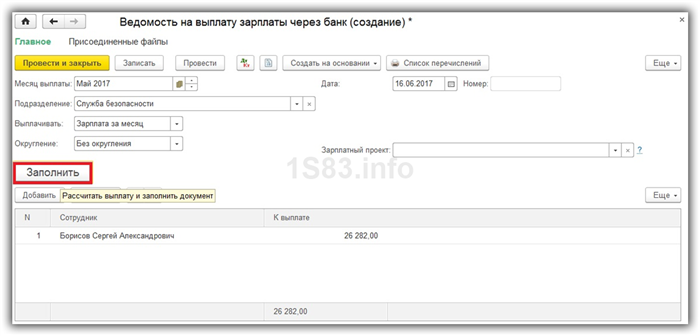

Ведомость на выплату заработной платы в банк

Структура ведомости на выплату зарплаты в банк

Ведомость на выплату зарплаты в банк состоит из следующих разделов:

- Наименование организации.

- Дата составления ведомости.

- Период, за который начислена заработная плата.

- ФИО сотрудника.

- Подразделение сотрудника.

- Должность сотрудника.

- Сумма начисленной заработной платы.

- Номер банковского счета сотрудника для перечисления заработной платы.

Пример ведомости на выплату зарплаты в банк

| Наименование организации | Дата составления ведомости | Период | ФИО сотрудника | Подразделение сотрудника | Должность сотрудника | Сумма начисленной заработной платы | Номер банковского счета |

|---|---|---|---|---|---|---|---|

| ООО «Пример» | 01.07.2022 | Июнь 2022 | Иванов Иван Иванович | Отдел продаж | Менеджер | 40 000 руб. | 123456789012345678 |

| ООО «Пример» | 01.07.2022 | Июнь 2022 | Петров Петр Петрович | Отдел производства | Инженер | 50 000 руб. | 987654321098765432 |

Важные моменты при составлении ведомости на выплату заработной платы в банк

При составлении ведомости на выплату заработной платы в банк необходимо учесть следующие особенности:

- Тщательно проверьте правильность указания ФИО сотрудника, его подразделения, должности и номера банковского счета.

- Убедитесь в правильности расчетов и начисления заработной платы для каждого сотрудника.

- Укажите дату составления ведомости и период, за который начислена заработная плата.

- Проверьте правильность заполнения всех необходимых реквизитов банковского счета.

- При необходимости, предоставьте дополнительные документы, подтверждающие перечисление заработной платы на банковский счет сотрудника.

Составление ведомости на выплату заработной платы в банк — ответственный процесс, который требует внимательности и точности. Правильно составленная ведомость поможет избежать ошибок при выплате заработной платы и обеспечить своевременное начисление денежных средств сотрудникам.

Считаем и платим заработную плату: организация процесса

1. Определение базовой ставки

Первым шагом необходимо определить базовую ставку работы или оклад, которая будет служить основой для расчета заработной платы сотрудника. Базовая ставка может быть фиксированной или зависеть от различных факторов, таких как уровень квалификации, стаж работы и т.д.

2. Расчет отработанных часов или объема выполненной работы

Для определения фактического размера заработной платы необходимо учесть отработанные часы или объем выполненной работы. Это можно сделать путем учета входных данных, таких как рабочее время, переработка, отпуск, больничный и пр.

3. Учет дополнительных стимулирующих факторов

Компании могут предусмотреть дополнительные стимулирующие факторы, которые повысят заработную плату работника. Это могут быть премии, бонусы, участие в проектах, продуктивность и т.д. Учет этих факторов позволяет справедливо и мотивационно начислить ЗП сотруднику.

4. Выплата заработной платы

Выплата заработной платы может осуществляться по различным схемам: ежемесячно, каждые две недели или еженедельно. Важно также учесть налоги, пенсионные взносы и другие вычеты, чтобы сумма, полученная работником на руки, соответствовала его фактическому заработку.

5. Ведение учета и отчетности по ЗП

Для контроля и обеспечения прозрачности важно вести учет и отчетность по заработной плате сотрудников. Это включает в себя ведение кадрового делопроизводства, заполнение табелей учета рабочего времени, подготовку расчетных листов и отчетов перед государственными органами.

6. Соблюдение законодательства и нормативных требований

При организации процесса начисления заработной платы важно учитывать требования трудового и налогового законодательства, коллективного договора и иных нормативных актов. Нарушение этих требований может привести к негативным последствиям для компании и работников.

| Преимущества корректного расчета ЗП: |

|---|

| Справедливое вознаграждение за труд |

| Мотивация работников и повышение производительности |

| Укрепление корпоративного духа и лояльности сотрудников |

| Соблюдение законодательства и избежание санкций |

Заработная плата — это не только форма вознаграждения труда, но и основной мотивационный фактор для работников. Корректный расчет и своевременная выплата ЗП помогут поддержать доверие и эффективность внутри компании.

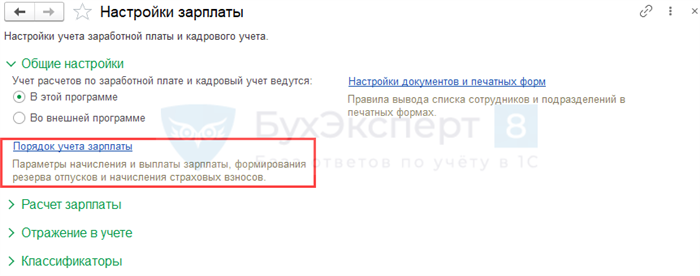

Настройки учета зарплаты

1. Установка рабочего графика

Вначале необходимо установить рабочий график сотрудника. Это позволяет определить количество отработанных часов и применить соответствующие правила начисления заработной платы. Для этого можно использовать стандартные рабочие графики, предложенные системой, или создать свой индивидуальный рабочий график для сотрудника.

2. Указание тарифов оплаты труда

Важно правильно указать тарифы оплаты труда для сотрудника, в зависимости от его профессии, уровня квалификации и других факторов. Тарифы обычно устанавливаются в соответствии с действующими тарифно-квалификационными справочниками и положениями о заработной плате в организации.

3. Начисление дополнительных компенсаций и пособий

При необходимости можно настроить начисление дополнительных компенсаций и пособий сотруднику. Например, это могут быть компенсации за работу в ночное время, дополнительные пособия за работу в определенных условиях или за выполнение особых задач.

4. Учет налогов и обязательных платежей

Необходимо учесть налоги и обязательные платежи, которые должны удерживаться из заработной платы сотрудника. Это могут быть налог на доходы физических лиц, страховые взносы в Пенсионный фонд и другие государственные отчисления.

5. Установка даты начала и окончания периода

Для правильного начисления и учета зарплаты необходимо указать дату начала и окончания периода, за который производятся начисления. Обычно это месяц, но в некоторых случаях период может быть иной (например, неделя).

Корректная и полная настройка учета зарплаты сотрудника в Управленческом портале подразделения Персонал позволяет осуществлять точные и своевременные начисления с учетом всех необходимых платежей и компенсаций. Это важно для поддержания эффективной работы команды и обеспечения справедливого вознаграждения за труд.

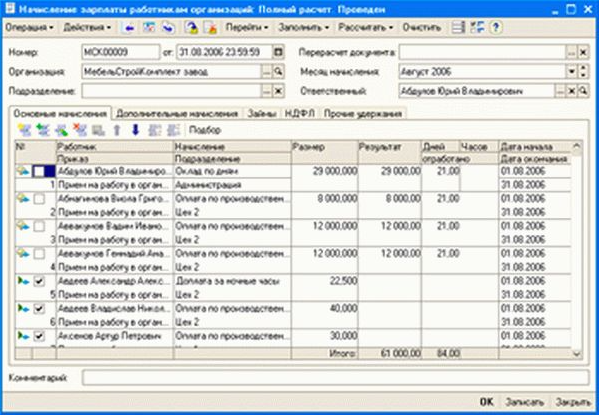

Как рассчитать и начислить зарплату в 1С

Для эффективного и точного начисления заработной платы в компании можно использовать программу 1С. В этой статье мы расскажем о том, как правильно рассчитать и начислить заработную плату в 1С.

1. Создайте шаблон начисления ЗП

Первым шагом необходимо создать шаблон начисления заработной платы в программе 1С. В этом шаблоне вы можете указать все необходимые параметры для расчета ЗП – оклад, премии, вычеты и другие.

2. Укажите данные сотрудника

Далее необходимо указать все данные о сотруднике, для которого будет происходить начисление ЗП. Это включает в себя информацию о должности, ставке, отработанных днях и часах, а также о всех премиях и вычетах.

3. Рассчитайте оклад

После указания всех необходимых данных можно приступить к расчету оклада сотрудника. Для этого в программе 1С есть специальная функция, которая автоматически производит расчет в соответствии с указанными параметрами.

4. Учтите премии и вычеты

После расчета оклада необходимо учесть все премии и вычеты сотрудника. В программе 1С есть возможность указать каждую премию или вычет отдельно и автоматически учесть их в итоговой сумме заработной платы.

5. Проведите начисление и расчет

После того, как все данные о сотруднике и начислениях ЗП указаны, необходимо провести начисление и расчет заработной платы. В программе 1С есть соответствующая функция, которая автоматически производит эту операцию.

6. Проверьте результаты

После проведения начисления и расчета необходимо проверить полученные результаты. В программе 1С есть возможность просмотреть итоговую сумму ЗП для каждого сотрудника, а также подробную информацию о расчете.

В результате выполнения всех шагов вы получите точное и корректное начисление заработной платы для сотрудника. Программа 1С позволяет автоматизировать процесс расчета и упростить его выполнение, что позволяет сэкономить время и избежать ошибок.

Начисление и выплата аванса

Вот несколько важных моментов, которые следует учесть при начислении и выплате аванса:

1. Учет законодательных требований

При организации начисления и выплаты аванса необходимо учитывать действующее трудовое законодательство, которое регламентирует размеры авансовых платежей, сроки их выплаты, а также порядок их учета в бухгалтерии.

2. Правильное начисление аванса

Начисление аванса должно осуществляться в соответствии с условиями, указанными в трудовом договоре или коллективном договоре. Кроме того, необходимо учесть все действующие нормативные акты, регламентирующие размеры авансовых платежей для различных категорий работников.

3. Выплата аванса в срок

Работнику должен быть выплачен аванс точно в указанный срок. Задержка с выплатой аванса может привести к нарушению трудовых прав работника и штрафным санкциям со стороны контролирующих органов.

4. Учет выплаченного аванса

Выплата аванса должна быть правильно учтена в системе бухгалтерского учета компании. Для этого необходимо провести соответствующую запись в журнале учета заработной платы.

5. Учет аванса при окончательном расчете

Начисленный аванс должен быть учтен при окончательном расчете заработной платы за отчетный период. Сумма аванса должна быть вычтена из общей суммы начисленной заработной платы.

6. Обязанности работодателя и работника

Работодатель обязан организовать точное и своевременное начисление и выплату аванса, а также провести все необходимые учетные записи. Работник, в свою очередь, обязан правильно оформить заявление на получение аванса и произвести своевременное возвратное начисление.

Примерные сроки выплаты аванса:

- Для ежемесячно выплачиваемой зарплаты – в течение первых пяти дней рабочего месяца;

- Для разово выплачиваемой зарплаты (например, по договору подряда) – в день окончания работ или в течение трех рабочих дней после окончания работ.

| Сумма аванса | Условия выплаты |

|---|---|

| До 30% от заработной платы | Могут быть выплачены не более одного раза за отчетный период |

| Свыше 30% от заработной платы | Могут быть выплачены не более двух раз за отчетный период |

Начисление и выплата аванса – это ответственный процесс, требующий соответствия законодательству и правилам внутреннего трудового распорядка компании. Корректное выполнение данных процедур не только обеспечит своевременное получение работником части заработной платы, но и поможет избежать возможных конфликтов и претензий со стороны работников и контролирующих органов.