Процедура принудительной ликвидации Общества с ограниченной ответственностью (ООО) налоговой службой может занимать определенное время, в зависимости от различных факторов. В данной статье мы рассмотрим сроки и этапы данного процесса.

Процедурные моменты ликвидации компании налоговиками

1. Начало процесса ликвидации

Процесс принудительной ликвидации ООО налоговиками может начаться по нескольким основаниям:

- Если ООО не представляет налоговую отчетность в течение длительного времени или не оплачивает налоговые обязательства;

- Если ООО не соответствует требованиям законодательства при проведении регистрации или несет административную ответственность;

- Если ООО прекратило свою деятельность без проведения ликвидации в установленные сроки.

2. Уведомление об открытии процедуры ликвидации

После начала процедуры ликвидации налоговики обязаны уведомить органы государственной регистрации о том, что решение о ликвидации было принято. Это позволяет другим органам и лицам, в том числе кредиторам, получить информацию о ликвидации и защитить свои интересы.

3. Назначение ликвидационной комиссии

Для проведения ликвидации ООО налоговики назначают ликвидационную комиссию. Комиссия состоит из сотрудников налоговой службы и ее задача заключается в учете и реализации имущества компании, погашении долгов и иных обязательств перед кредиторами.

4. Реализация имущества и погашение долгов

Задача ликвидационной комиссии также включает реализацию имущества ООО и погашение его долгов. Комиссия проводит аукционы или заключает договоры о продаже активов компании, а полученные средства направляются на погашение долгов ООО перед кредиторами.

5. Завершение процесса ликвидации

По завершению процесса ликвидации, ликвидационная комиссия составляет акт о завершении ликвидации, который направляется в органы государственной регистрации. После этого, ООО считается ликвидированной.

Принудительная ликвидация ООО налоговиками является сложным процессом, требующим строгое соблюдение законодательства. Это важный этап в деятельности налоговых служб, который направлен на защиту прав кредиторов и обеспечение соблюдения налоговой дисциплины.

Процедура ликвидации ООО ИФНС во внесудебном порядке

-

Инициирование процедуры

ИФНС выносит постановление о возможности проведения ликвидации ООО во внесудебном порядке на основании фактов нарушения законодательства или наличия налоговых задолженностей. Компетентными органами ИФНС формируется комиссия для проведения ликвидации.

-

Составление акта об оценке имущества

Комиссия ИФНС проводит оценку имущества ООО, которое будет направлено на удовлетворение требований кредиторов. Данные из акта предоставляются налоговой инспекции.

-

Уведомление участников ООО и кредиторов

ИФНС направляет уведомления всем участникам ООО и кредиторам о проведении ликвидации. Участники ООО должны подтвердить свое участие и выразить свое письменное согласие с ликвидацией.

-

Проведение продажи имущества

ИФНС организует продажу имущества ООО по результатам оценки. Продажа может быть проведена на торгах, аукционах или путем заключения договоров.

-

Погашение задолженностей и выплата остатка

Полученные средства от продажи имущества направляются на погашение налоговых задолженностей и удовлетворение прав кредиторов. После этого остаток средств направляется на выплату участникам ООО.

-

Завершение процедуры

По окончании процедуры ликвидации ООО ИФНС составляет акт и выносит постановление о прекращении деятельности юридического лица.

| Преимущество | Описание |

|---|---|

| Быстрота | Процедура внесудебной ликвидации ООО позволяет значительно сократить сроки прекращения деятельности. |

| Экономичность | В случае наличия налоговых задолженностей, ликвидация через ИФНС позволяет избежать дополнительных судебных издержек. |

| Участие ИФНС | Налоговые органы активно участвуют в процессе ликвидации, что позволяет более эффективно решать вопросы с налоговыми задолженностями. |

| Удовлетворение прав кредиторов | При ликвидации ООО ИФНС уделяет внимание удовлетворению требований кредиторов и продаже имущества. |

Процедура ликвидации ООО ИФНС во внесудебном порядке является эффективным способом прекращения деятельности юридического лица с участием налоговых органов. Данный подход позволяет минимизировать временные и финансовые затраты, а также обеспечить удовлетворение требований кредиторов и погашение налоговых задолженностей.

Как действует ФНС для принудительной ликвидации юрлица через суд

Процесс принудительной ликвидации юридического лица через суд требует соблюдения определенных процедур со стороны Федеральной налоговой службы (ФНС). Вот как действует ФНС в этом процессе:

1. Выявление задолженности

ФНС начинает процесс принудительной ликвидации, когда имеется задолженность по налогам или социальным взносам. Она проверяет документацию и рассчитывает общую сумму задолженности. По результатам проверки она выдает предписание о привлечении к ответственности и требует погашения задолженности в определенный срок.

2. Порядок возбуждения исполнительного производства

Если предписание ФНС не выполняется, она переходит к возбуждению исполнительного производства. ФНС представляет в суд материалы дела с требованием о принудительной ликвидации юридического лица.

3. Решение суда о принудительной ликвидации

Суд выносит решение о принудительной ликвидации юридического лица, если считает, что задолженность удовлетворяет требованиям закона. Суд также устанавливает срок, в течение которого должник должен подготовить документы для ликвидации.

4. Ликвидация имущества

После решения суда ФНС берет на себя роль ликвидационной комиссии и производит оценку и продажу имущества должника для погашения задолженности. Она также наносит запись о ликвидации в Единый государственный реестр юридических лиц.

5. Распределение средств

Полученные средства от продажи имущества распределяются сначала на погашение задолженности перед ФНС, а затем на погашение других требований, если они имеются. Если средств недостаточно, они распределяются согласно приоритетности задолженностей.

6. Закрытие дела

По окончании процесса ликвидации ФНС закрывает дело юридического лица и прекращает его деятельность. Она также уведомляет об этом соответствующие органы и вносит запись о прекращении деятельности в Единый государственный реестр юридических лиц.

Принудительная ликвидация юридического лица через суд является серьезной процедурой, которую ФНС осуществляет в случае неуплаты налогов и задолженностей. Поэтому, для избежания такой ситуации, важно своевременно и правильно погашать налоговые обязательства и вести аккуратную документацию.

Ликвидация компании через суд по требованию налоговых органов

Процедура ликвидации через суд

Процесс ликвидации компании через суд по требованию налоговых органов включает в себя следующие этапы:

- Уведомление о начале процедуры ликвидации. Налоговый орган издает требование о ликвидации организации и уведомляет об этом соответствующие органы государственной регистрации.

- Опубликование информации о ликвидации. Организация обязана опубликовать уведомление о своей ликвидации в государственных средствах массовой информации.

- Проведение судебных заседаний. Суд рассматривает дело о ликвидации организации и принимает решение о ее ликвидации.

- Назначение ликвидационной комиссии. Суд, на основании решения, назначает ликвидационную комиссию, которая будет осуществлять процесс ликвидации.

- Определение кредиторов и рассмотрение их требований. Ликвидационная комиссия определяет кредиторов организации и рассматривает их требования.

- Продажа активов. Ликвидационная комиссия осуществляет продажу активов организации для покрытия задолженностей перед кредиторами.

- Распределение остатка активов. После удовлетворения требований кредиторов, оставшийся остаток активов распределяется между участниками организации.

- Действия с учетной записью организации. Налоговый орган производит снятие с учета организации в соответствующих государственных органах.

Последствия ликвидации организации через суд

Ликвидация компании через суд по требованию налоговых органов может иметь следующие последствия:

- Ответственность участников организации. Участники организации могут нести субсидиарную ответственность за ее обязательства, если они не были полностью исполнены в процессе ликвидации.

- Ограничение деятельности участников. Участники организации, освобожденные от ответственности, могут быть ограничены в праве участвовать в управлении другими организациями.

- Потеря имущества и активов. Организация может потерять имущество и активы в результате продажи в ходе ликвидации, что может негативно сказаться на ее финансовом положении.

- Ограничение возможности регистрации новой организации. Лицо, являющееся участником ликвидированной организации, может быть ограничено в праве регистрации новой организации в течение определенного времени.

Ликвидация компании через суд по требованию налоговых органов является серьезным и сложным процессом, который требует профессиональной подготовки и соблюдения всех требований законодательства. Важно обратиться к специалистам в данной области, чтобы минимизировать возможные риски и последствия этой процедуры.

Когда налоговая запустит процедуру ликвидации юрлица?

Процедура принудительной ликвидации юридического лица налоговыми органами может быть запущена в некоторых случаях, когда организация не исполняет свои обязательства перед государством.

Причины начала процедуры ликвидации организации:

- Неуплата налогов и сборов.

- Несвоевременное предоставление отчетности.

- Нарушение законодательства о бухгалтерском учете и отчетности.

- Непредставление документов и информации по запросам налоговых органов.

- Иные нарушения требований законодательства, связанные с деятельностью организации.

Если налоговый орган обнаруживает вышеуказанные нарушения, он может принять решение о начале процедуры привлечения юридического лица к принудительной ликвидации.

Шаги налоговой при принудительной ликвидации организации:

- Вынесение налоговым органом постановления о привлечении организации к принудительной ликвидации.

- Уведомление организации о принятом решении и предоставление срока для устранения нарушений.

- При отсутствии результата или устранении нарушений в установленный срок, налоговый орган подает заявление в арбитражный суд для начала процедуры ликвидации организации.

- Арбитражный суд принимает решение о признании организации банкротом и назначает ликвидационную комиссию.

- Ликвидационная комиссия осуществляет процесс ликвидации организации в соответствии с требованиями законодательства.

Таким образом, налоговая запустит процедуру ликвидации юридического лица в случае нарушения организацией налоговых и иных обязательств перед государством.

Как налоговая ликвидирует ООО по своей инициативе

Процесс принудительной ликвидации ООО налоговой службой может начаться в случае неисполнения юридическим лицом обязанностей по уплате налогов и сборов либо при наличии иных нарушений законодательства. Ниже представлен подробный алгоритм действий налоговой службы при ликвидации ООО по своей инициативе.

Шаг 1: Уведомление о нарушениях

Налоговая служба, в случае выявления нарушений со стороны ООО, направляет уведомление об этих нарушениях. ООО должно устранить нарушения в установленный срок. Если нарушения останутся без исправления, налоговая служба переходит к следующему шагу.

Шаг 2: Внеплановая проверка

В случае невыполнения ООО требований налоговой службы, может быть проведена внеплановая проверка. Налоговая служба имеет право проверять деятельность ООО и требовать представления необходимых документов и информации для выявления нарушений и установления размера задолженности. Если в ходе проверки будут обнаружены нарушения, налоговая служба перейдет к следующему шагу.

Шаг 3: Взыскание задолженности

На основании результатов проверки налоговая служба определит размер задолженности, который должно уплатить ООО. Она может принимать меры по взысканию задолженности, включая начисление пени, штрафов и прочих санкций. Если ООО не исполнит требования налоговой службы в установленный срок, последняя переходит к следующему шагу.

Шаг 4: Принудительная ликвидация ООО

В случае невыполнения ООО требований налоговой службы по уплате задолженности и исправлению нарушений, налоговая служба имеет право принудительно ликвидировать ООО. Процесс принудительной ликвидации включает продажу имущества ООО на аукционе и распределение вырученных средств для погашения задолженности и удовлетворения требований других кредиторов.

Какие юридические лица считаются недействующими?

Недействующими считаются юридические лица, которые были прекращены в результате различных обстоятельств. Это может произойти по решению участников организации или по решению уполномоченного органа государственной власти. Также, недействующими могут быть признаны юридические лица в связи со смертью их участников или недействительностью их учредительных документов.

Основные причины недействительности юридических лиц:

- Расторжение договора участников – юридическое лицо может быть прекращено по решению его участников, принятому на общем собрании или совете директоров. Расторжение договора участников может быть связано с различными обстоятельствами: нежеланием продолжать деятельность организации, достижением предусмотренных законом условий или деятельностью, недопустимой с точки зрения законодательства;

- Принудительная ликвидация – недействительностью юридического лица также может быть признано его прекращение на основании решения компетентного органа государственной власти. Принудительная ликвидация может быть осуществлена в случае нарушения организацией законодательства, неисполнения своих обязательств, зарегистрированных в установленный срок, или других подобных нарушений;

- Смерть участника – юридическое лицо может быть прекращено при смерти его участника, если такое прекращение предусмотрено в учредительных документах организации;

- Недействительность учредительных документов – юридическое лицо может быть признано недействительным, если его учредительные документы были составлены с нарушением законодательства или содержат недействительные документы.

Последствия недействительности юридических лиц:

Признание юридического лица недействительным влечет за собой различные последствия:

- Недействующее юридическое лицо теряет свою правоспособность, то есть лишается права совершать правовые действия от своего имени;

- Учредительные документы недействительного юридического лица признаются ничтожными, и оно не может ссылаться на них как на основание для совершения юридически значимых действий;

- Недействительное юридическое лицо подлежит ликвидации, оно должно прекратить свою деятельность и произвести все необходимые действия для ликвидации, включая расчеты с кредиторами и участниками организации.

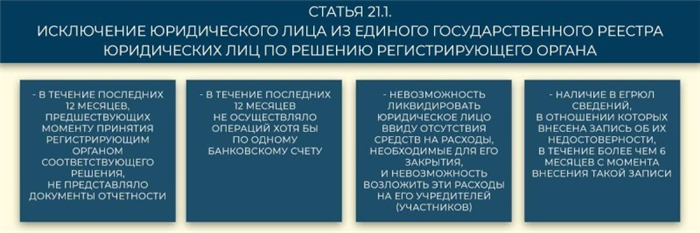

Как ИФНС быстро убирает из реестра недействующее юридическое лицо?

Процесс прекращения деятельности юридического лица и его исключения из реестра налоговых органов может быть несколько сложным и затяжным. Однако, в определенных случаях, ИФНС имеет право осуществить принудительную ликвидацию организации, что позволяет быстро убрать ее из реестра.

В каких случаях ИФНС может принудительно ликвидировать организацию?

- Отсутствие деятельности в течение 12 месяцев со дня внесения в реестр.

- Отсутствие налоговой регистрации в течение 3 месяцев со дня внесения в реестр.

- Несоблюдение требований Налогового кодекса Российской Федерации в течение 6 месяцев.

Если ИФНС обнаруживает нарушение указанных условий, она может принять решение о принудительной ликвидации организации и ее исключении из реестра.

Как происходит принудительная ликвидация организации?

Процесс принудительной ликвидации организации включает следующие этапы:

- ИФНС направляет уведомление о принудительной ликвидации организации.

- Организация получает уведомление и имеет возможность представить возражения в течение 30 дней.

- Если организация не представляет возражения или принудительная ликвидация считается обоснованной, ИФНС принимает решение о принудительной ликвидации.

- Организация исключается из реестра налоговых органов.

Каковы сроки принудительной ликвидации организации?

Процесс принудительной ликвидации организации может занимать от нескольких месяцев до года. Однако, сроки могут быть сокращены, в зависимости от сложности конкретного случая и соблюдения организацией всех требований ИФНС.

Важно помнить!

Если организация будет исключена из реестра налоговых органов, она также будет прекращать свою деятельность, а ее имущество будет реализовано с целью удовлетворения требований кредиторов. Поэтому, если вы являетесь руководителем организации, важно вовремя и правильно реагировать на уведомления ИФНС и соблюдать все законные требования. Только так можно избежать принудительной ликвидации организации и сохранить ее деятельность.

Можно ли исключить из ЕГРЮЛ, если есть долги?

Возникновение задолженностей по налогам и сборам может привести к серьезным последствиям для деятельности организации. В случае, если у ООО имеются долги перед налоговыми органами, возникает вопрос о возможности исключения из ЕГРЮЛ.

Возможность исключения из ЕГРЮЛ при наличии долгов

Согласно законодательству, наличие долгов перед бюджетом и другими государственными организациями не является основанием для принудительного исключения организации из ЕГРЮЛ. Однако, организация может быть исключена по другим причинам, например, в случае, если она прекратила свою деятельность или нарушила требования законодательства.

В случае, если организация хочет добровольно исключиться из ЕГРЮЛ, независимо от наличия долгов, ей необходимо выполнить определенные требования и процедуры. Например, организация должна закрыть свои расчетные счета, прекратить деятельность и провести ликвидацию.

Возможные последствия при наличии долгов

Наличие долгов перед налоговыми органами может привести к серьезным последствиям для организации. Например, организация может быть оштрафована за нарушение налогового законодательства. Кроме того, налоговые органы могут применить меры по взысканию долгов, такие как арест счетов или имущества.

Наличие долгов также может повлечь за собой негативные последствия для руководителей организации. В случае, если руководитель осведомлен о задолженности и не предпринимает мер по ее погашению, он может быть привлечен к административной или уголовной ответственности.

Важность своевременного погашения долгов

Своевременное погашение долгов перед налоговыми органами является важным условием для поддержания нормальной деятельности организации. При наличии задолженности, организация может столкнуться с проблемами в получении государственных услуг, заключении контрактов или получении финансовой поддержки.

Поэтому, руководству организаций необходимо уделять должное внимание вопросам учета и погашения налоговых задолженностей, чтобы избежать негативных последствий.

Через какое время налоговый орган ликвидирует ООО

Согласно статье 40 Федерального закона «О бухгалтерском учете» увеличение суммы дебиторской задолженности по налогам и сборам свыше 5 млн рублей становится основанием для обращения налогового органа с заявлением о проведении принудительной ликвидации ООО. В данном случае, налоговому органу предоставляется право требовать ликвидацию ООО в судебном порядке.

Сроки принудительной ликвидации ООО

Суд может принять решение о принудительной ликвидации ООО после установления необходимости его ликвидации и признания его несостоятельным (банкротом). После принятия решения о принудительной ликвидации, судебные приставы взыскивают собственность ООО и реализуют ее в интересах кредиторов.

Сроки проведения принудительной ликвидации ООО могут зависеть от различных факторов, включая сложность дела, количество кредиторов и объем имущества ООО, подлежащего реализации. Обычно процесс принудительной ликвидации может занимать от нескольких месяцев до нескольких лет.

Последствия принудительной ликвидации ООО

Принудительная ликвидация ООО может иметь серьезные последствия для его учредителей и участников. К примеру, такие последствия могут включать ответственность учредителей и участников ООО по его обязательствам, внесение дополнительных платежей по налоговым обязательствам, помещение в реестр недобросовестных участников, а также запрет на участие в учреждении новых юридических лиц на определенный срок.

В итоге, принудительная ликвидация ООО налоговым органом может происходить через различный промежуток времени, в зависимости от конкретных обстоятельств. Важно отметить, что предварительное снижение долга перед государством и активное взаимодействие с налоговым органом могут помочь избежать принудительной ликвидации ООО и минимизировать ее негативные последствия.

Исключение недействующих юридических лиц из ЕГРЮЛ

- ликвидация организации;

- реорганизация организации;

- смерть индивидуального предпринимателя.

Процесс исключения недействующего юридического лица из ЕГРЮЛ состоит из следующих этапов:

- Подача заявления о проведении исключения. Заявление должно быть направлено в налоговый орган, в котором находится юридическое лицо.

- Проверка исключительных обстоятельств. Налоговый орган проводит проверку предоставленных в заявлении оснований для исключения юридического лица из ЕГРЮЛ.

- Принятие решения. Налоговый орган рассматривает заявление и принимает решение об исключении или отказе в исключении недействующего юридического лица из ЕГРЮЛ.

- Внесение изменений в ЕГРЮЛ. В случае положительного решения, налоговый орган вносит соответствующие изменения в ЕГРЮЛ.

Важно отметить, что исключение недействующих юридических лиц из ЕГРЮЛ не освобождает их от обязанности уплачивать налоги и сборы. Они должны будут продолжать выполнение налоговых обязательств вплоть до полного прекращения деятельности организации.

| Основания для исключения | Документы, необходимые для заявления |

|---|---|

| Ликвидация организации | Протокол о ликвидации, выписка из ЕГРЮЛ |

| Реорганизация организации | Решение об учреждении новых юридических лиц, выписка из ЕГРЮЛ |

| Смерть индивидуального предпринимателя | Свидетельство о смерти, выписка из ЕГРЮЛ |

«Исключение недействующих юридических лиц из ЕГРЮЛ является процессом, выполняемым Федеральной налоговой службой. Оно включает в себя подачу заявления, проверку исключительных обстоятельств, принятие решения и внесение изменений в ЕГРЮЛ. Важно понимать, что исключение из ЕГРЮЛ не освобождает организацию от налоговых обязательств.»

Первоначальная причина закрытия компании

Первоначальная причина закрытия компании может быть различной. В некоторых случаях она может быть связана с неудовлетворительной финансовой ситуацией компании. Если компания не может покрыть свои долги и не в состоянии продолжать свою деятельность, это может стать основной причиной для ее закрытия.

Кроме того, компания может быть закрыта по инициативе ее учредителей или руководства. Например, учредители могут принять решение о закрытии компании, если больше не видят в ней перспективы развития или если они решили сосредоточить свои ресурсы на других проектах. Также, руководство компании может принять решение о закрытии компании в случае сокращения рынка или изменения рыночных условий, которые делают деятельность компании невозможной или неэффективной.

Примеры причин закрытия компании:

- Финансовые трудности компании

- Отсутствие перспективы развития

- Сосредоточение ресурсов на других проектах

- Сокращение рынка или изменение рыночных условий

Цитата:

«В основе решения о закрытии компании часто лежит конкретная экономическая или финансовая причина. Отсутствие возможности покрыть долги или отсутствие перспективы развития могут привести к принятию такого решения.»

Пример:

| Причина | Описание |

|---|---|

| Финансовые трудности компании | Невозможность покрыть долги и продолжить деятельность |

| Отсутствие перспективы развития | Учредители не видят в компании дальнейшего развития |

| Сосредоточение ресурсов на других проектах | Руководство компании решает сосредоточиться на более прибыльных проектах |

| Сокращение рынка или изменение рыночных условий | Изменение рыночных условий делает деятельность компании невозможной или неэффективной |

Последствия исключения компании из ЕГРЮЛ для учредителей и директора

Исключение компании из ЕГРЮЛ может иметь серьезные последствия для учредителей и директора. После исключения компании из реестра возникают определенные обязательства и ограничения, которые необходимо учитывать.

1. Утрата права собственности

После исключения компании из ЕГРЮЛ учредители теряют право собственности на имущество компании. Это означает, что все активы организации, включая здания, оборудование и другое имущество, переходят в собственность других лиц.

2. Ответственность по обязательствам

Учредители и директор компании могут нести ответственность по обязательствам, возникшим до исключения компании из ЕГРЮЛ. При этом ответственность обычно распространяется на личное имущество учредителей и директора.

3. Ограничение права на создание новой компании

Исключение компании из ЕГРЮЛ может привести к ограничению права учредителей и директора на создание новой компании. Возможны ограничения, связанные с запретом на участие в управлении организациями в течение определенного срока.

4. Потеря возможности участия в государственных закупках

Исключение компании из ЕГРЮЛ может привести к потере возможности участия в государственных закупках. Многие государственные программы требуют наличия компании в ЕГРЮЛ и участия в ней на момент подачи заявки.

5. Отсутствие права налогового вычета

После исключения компании из ЕГРЮЛ учредители и директор теряют право на налоговый вычет по затратам, связанным с деятельностью компании. Это может привести к дополнительным финансовым затратам для участников.

6. Невозможность работы с банками и контрагентами

Исключение компании из ЕГРЮЛ может вызвать негативное отношение со стороны банков и контрагентов. Банки могут ограничить возможность открытия счетов и проведения финансовых операций, а контрагенты — отказаться от сотрудничества из-за нарушений в правовом статусе компании.

В целях минимизации негативных последствий исключения компании из ЕГРЮЛ для учредителей и директора рекомендуется обратиться к опытным юристам или бухгалтерам, которые помогут принять необходимые меры для снижения рисков и защиты интересов участников организации.

Ликвидация компании налоговыми органами во внесудебном порядке

Основания для ликвидации компании налоговыми органами во внесудебном порядке:

- Неуплата налогов и других обязательных платежей в установленные сроки;

- Фиктивность юридического лица или нарушение установленных законом требований к его организационно-правовой форме;

- Банкротство, которое может быть объявлено на основании решения суда;

- Сокрытие или уничтожение учетных документов;

- Обнаружение пустых складов или отсутствие зарегистрированного места нахождения компании.

Ход принудительной ликвидации компании:

- Составление акта об обнаружении нарушений;

- Оформление заявления налогового органа о принудительной ликвидации компании или решения суда о ее ликвидации;

- Уведомление об этом руководителя или учредителей компании;

- Публикация информации о намерении принудительно ликвидировать компанию в государственном реестре юридических лиц;

- Принятие решения о назначении временного управляющего, если это необходимо;

- Определение значимого для компании срока, по истечении которого будет принято решение о ликвидации;

- Проведение инвентаризации имущества компании, определение его стоимости и последующее применение этого имущества для погашения обязательств компании;

- Подготовка и утверждение ликвидационного баланса компании;

- Оформление документов о прекращении правового статуса компании.

Процедура принудительной ликвидации компании налоговыми органами во внесудебном порядке может занимать определенное время и зависит от сложности ситуации и конкретных обстоятельств. В процессе ликвидации компании налоговые органы обязаны соблюдать права и законные интересы участников компании, а также требования законодательства о банкротстве и ликвидации юридических лиц.

Ликвидация ООО по решению налогового органа (налоговых инспекций): причины

1. Неуплата налоговых платежей

Одной из основных причин принудительной ликвидации ООО является неуплата налоговых платежей. Если организация не выплачивает налоги в соответствии с установленными сроками и размерами, налоговый орган имеет право принять решение о ликвидации компании.

2. Предоставление ложной информации

Если ООО предоставляет ложную информацию о своей деятельности, финансовом состоянии или налоговых обязательствах, налоговый орган может принять решение о его ликвидации. Обман налоговых органов может включать предоставление заведомо ложных документов или утаивание информации о существенных фактах.

3. Отказ от предоставления документов и информации

Если налоговый орган требует от ООО предоставить документы и информацию, необходимые для контроля за исполнением налогового законодательства, и организация отказывается это сделать, налоговый орган может принять решение о принудительной ликвидации компании.

4. Систематические нарушения налогового законодательства

Если ООО систематически нарушает налоговое законодательство, в том числе допускает длительную неуплату налогов или представление ложной информации, налоговый орган может принять решение о принудительной ликвидации компании в целях обеспечения исполнения налогового законодательства и защиты интересов государства.

5. Установление факта недееспособности организации

Если налоговые органы устанавливают, что ООО стало недееспособным, то есть не способным к исполнению своих обязательств по налогообложению и государственным платежам, может быть принято решение о его ликвидации.

Принудительная ликвидация ООО по решению налогового органа является мерой, применяемой в случае серьезных нарушений в области налогообложения. Это служит средством обеспечения исполнения налогового законодательства и защиты интересов государства.

БИТ.Бизнес-Анализ — современный аналитический инструмент класса Business Intelligence

Что такое БИТ.Бизнес-Анализ?

БИТ.Бизнес-Анализ — это платформа для сбора, анализа и визуализации данных организации. Она позволяет бизнесу глубже проникнуть в свои процессы и выявить слабые места, а также определить возможности для роста и развития.

Основные преимущества БИТ.Бизнес-Анализа:

- Автоматизированный анализ данных. БИТ.Бизнес-Анализ позволяет собирать данные из разных источников и проводить их анализ автоматически, что значительно экономит время и силы бизнес-аналитиков.

- Визуализация данных. Платформа предлагает множество инструментов для визуализации данных, от простых диаграмм и графиков до сложных дашбордов и интерактивных отчетов. Такой подход позволяет легко воспринимать и анализировать информацию.

- Анализ трендов и паттернов. БИТ.Бизнес-Анализ позволяет выявлять тренды и паттерны в данных, что помогает бизнесу прогнозировать будущие изменения и принимать решения на основе долгосрочной стратегии.

- Интеграция с другими системами. БИТ.Бизнес-Анализ может быть легко интегрирован с другими системами, такими как CRM или ERP, что позволяет получать данные в режиме реального времени и максимально использовать информацию для анализа и принятия решений.

Как использовать БИТ.Бизнес-Анализ в своем бизнесе?

Для использования БИТ.Бизнес-Анализа в бизнесе необходимо следующие шаги:

- Идентифицировать цели и задачи анализа данных

- Собрать источники данных и загрузить их в систему БИТ.Бизнес-Анализа

- Провести анализ данных с использованием доступных инструментов и алгоритмов

- Визуализировать результаты анализа для лучшего восприятия и понимания

- Принять решения на основе полученных данных и разработать стратегию

- Отслеживать изменения и эффективность стратегии, корректировать при необходимости

БИТ.Бизнес-Анализ — это мощный инструмент, который помогает бизнесу анализировать данные и принимать решения на основе фактической информации. Он позволяет выявлять тренды, паттерны и возможности для роста, а также оптимизировать процессы и улучшить эффективность работы бизнеса. Использование БИТ.Бизнес-Анализа поможет вашей компании быть конкурентоспособной и успешной в современном рыночном окружении.

Действия ФНС в случае исключения юрлица из госреестра

Когда юридическое лицо исключается из государственного реестра организаций, ФНС предпринимает следующие действия:

1. Регистрационная запись исключается из госреестра

ФНС вносит соответствующую запись в госреестр о том, что юридическое лицо было исключено. Данные записи содержат полную информацию о юрлице, включая его наименование, ОГРН и ИНН.

2. Система «Налоговый контроль» отмечает изменение статуса

Система «Налоговый контроль» автоматически обновляет информацию о статусе исключенного юрлица. Все связанные с данной организацией данные и документы, которые были загружены в систему, сохраняются и доступны для просмотра налоговым органам.

3. Прекращение налогового учета

ФНС прекращает налоговый учет исключенного юрлица. Это означает, что организация больше не обязана представлять налоговую отчетность и выплачивать налоги.

4. Проверка налоговой задолженности

После исключения из госреестра, ФНС проводит проверку налоговой задолженности исключенного юрлица. Если такая задолженность имеется, ФНС предпринимает меры по ее взысканию в соответствии с действующим законодательством.

5. Меры по ликвидации юрлица

Если исключенное юридическое лицо не приступило к ликвидации, ФНС принимает меры для его принудительной ликвидации. Для этого налоговые органы могут приостановить деятельность организации, заморозить ее банковские счета и принять другие административные и финансовые меры.

6. Уведомление о исключении

ФНС направляет уведомление об исключении юридического лица из госреестра на его юридический адрес, а также на адрес его директора. Уведомление содержит информацию о причинах и сроках исключения, а также о возможных последствиях для юрлица и его участников.

7. Запись в информационных системах ФНС

Информация о исключении юридического лица из госреестра также вносится в информационные системы ФНС, которые используются для учета и контроля налогов.

Таким образом, ФНС предпринимает ряд действий в случае исключения юридического лица из государственного реестра организаций. Эти действия включают регистрационную запись, обновление данных в системе «Налоговый контроль», прекращение налогового учета, проверку налоговой задолженности, меры по ликвидации юрлица, направление уведомления об исключении и внесение соответствующей записи в информационные системы ФНС.

В каких случаях юрлицо исключается из ЕГРЮЛ

Исключение юридического лица из ЕГРЮЛ (Единого государственного реестра юридических лиц) происходит в различных случаях. Рассмотрим основные причины, по которым может быть осуществлено исключение.

1. Прекращение деятельности

Одной из основных причин исключения журлица из ЕГРЮЛ является прекращение его деятельности. Это может произойти по таким причинам:

- Реорганизация или ликвидация юридического лица;

- Прекращение его правоспособности по иным основаниям, предусмотренным законодательством;

- Неактивность и неосуществление хозяйственной деятельности в течение определенного периода времени.

2. Несоблюдение требований законодательства

Юридические лица могут быть исключены из ЕГРЮЛ в случае несоблюдения ими требований законодательства. Несоблюдение таких требований может заключаться в:

- Несвоевременном представлении отчетности в налоговые органы;

- Непредоставлении или предоставлении недостоверной информации в Государственную регистрационную палату;

- Нарушении иных обязательств, установленных законодательством.

3. Решение суда или налогового органа

Исключение юридического лица из ЕГРЮЛ может быть также инициировано решением суда или налогового органа в следующих случаях:

- Вынесение решения о банкротстве юридического лица;

- Вынесение решения о ликвидации юридического лица;

- Выявление нарушений в деятельности юридического лица, которые могут привести к реализации государственного интереса.

Будьте внимательны и исполняйте свои обязательства в соответствии с требованиями законодательства, чтобы избежать исключения вашего юридического лица из Единого государственного реестра юридических лиц.

В каких случаях принудительная ликвидация невозможна

1. Недостаточность имущества

Одной из основных причин, когда принудительная ликвидация невозможна, является недостаточность имущества для удовлетворения требований кредиторов. Если имущество организации не позволяет полностью покрыть задолженность перед кредиторами, то применение принудительной ликвидации неразумно.

2. Распоряжение имуществом третьих лиц

Если организация находится в процессе передачи своего имущества третьим лицам или находится под арестом, то принудительная ликвидация также невозможна. Наличие таких юридических фактов создает основания для отказа в самой процедуре ликвидации.

3. Подача заявления о банкротстве

Если юридическое лицо подало заявление о своем банкротстве и находится в процессе банкротства, то принудительная ликвидация также невозможна. Процедура банкротства имеет свои особенности и несовместима с принудительной ликвидацией.

4. Отсутствие основания для принудительной ликвидации

Если отсутствуют основания для принудительной ликвидации, указанные в законе, то она не может быть проведена. Государство имеет право применять принудительную ликвидацию только в предусмотренных случаях, когда само юридическое лицо систематически нарушает законодательство и не исполняет свои обязанности.

5. Временное прекращение деятельности

Если юридическое лицо временно приостановило свою деятельность или пребывает в стадии реорганизации, то принудительная ликвидация невозможна. В таких случаях организации предоставляется возможность восстановить свою деятельность или завершить реорганизацию.

В каком случае нет смысла останавливать исключение из ЕГРЮЛ?

Процесс исключения организации из ЕГРЮЛ (Единого государственного реестра юридических лиц) может быть остановлен в некоторых случаях, когда существуют определенные обстоятельства, не оправдывающие продолжение процедуры исключения. Рассмотрим некоторые ситуации, в которых нет необходимости останавливать исключение из ЕГРЮЛ:

1. Организация прекратила деятельность полностью

Если организация полностью прекратила свою деятельность и нет никаких подтвержденных фактов о ее возобновлении, то в данном случае нет необходимости останавливать процесс исключения из ЕГРЮЛ.

2. Организация не проявляет активность в течение года

Если организация уже несколько лет не проявляет активность (например, не сдает отчетность, не ведет документооборот и т.д.), то это может быть достаточным основанием для ее исключения из ЕГРЮЛ. В данном случае нет смысла останавливать процесс исключения.

3. Организация утратила свою реестровую запись или внесена некорректная информация

Если в реестре ЕГРЮЛ имеются достаточные основания для заключения о том, что реестровая запись организации была утрачена или внесена некорректная информация (например, ошибочное указание учредителей или неправильные данные о директоре), то в таком случае нет необходимости останавливать процесс исключения.

4. Организация прекратила свою деятельность на основании решения суда

Если организация прекратила свою деятельность на основании решения суда о ликвидации или прекращении деятельности, то в данном случае нет необходимости останавливать процесс исключения.

5. Организация находится в процессе банкротства

Если организация находится в процессе банкротства и ликвидация оказывается невозможной или нецелесообразной, то в данном случае нет смысла останавливать процесс исключения.

Однако, в каждом конкретном случае следует обратиться к профессиональному юристу или специалисту ФНС для получения консультации и уточнения деталей процедуры исключения из ЕГРЮЛ, так как обстоятельства могут быть индивидуальными и требовать особых рассмотрений.

Последствия исключения из реестра

Исключение организации из реестра имеет серьезные последствия и влечет за собой ряд изменений в статусе и деятельности этой организации. Рассмотрим основные последствия исключения из реестра организации:

1. Прекращение прав юридического лица

2. Ликвидация организации

Исключение из реестра является одним из этапов процесса ликвидации организации. После исключения из реестра, организация должна пройти процедуру ликвидации, в течение которой должны быть подготовлены все необходимые документы и закрыты все финансовые и правовые вопросы организации.

3. Ответственность руководителей

Руководители организации могут нести ответственность за действия или бездействие, которые привели к исключению организации из реестра. Это может включать в себя нарушение законодательства, несвоевременную предоставление документов или иные действия, которые противоречат правилам функционирования организации.

4. Открытие процедуры банкротства

Исключение из реестра может стать основанием для открытия процедуры банкротства организации. Если организация не способна расплатиться с кредиторами или не имеет доступных средств для погашения задолженностей, она может быть объявлена банкротом и пройти процедуру банкротства.