Платежи по ипотеке — это ответственность, которую необходимо выполнять каждый месяц. Однако иногда могут возникнуть ситуации, когда банк выставляет дополнительные требования или настоит на немедленных платежах. В таком случае важно знать, как решить эту проблему, чтобы не нарушить свои обязательства перед кредитором.

Почему возникают трудности с выплатой кредита?

Выплата кредита может быть затруднена по различным причинам. Ниже приведены некоторые наиболее частые причины, с которыми сталкиваются заемщики.

1. Финансовые трудности

Одной из главных причин невозможности выплаты кредита являются финансовые трудности. Это может быть вызвано потерей работы, снижением доходов или неожиданными расходами. Если заемщик не обладает достаточными финансовыми ресурсами, он может испытывать затруднения с регулярными платежами.

2. Непредвиденные обстоятельства

Непредвиденные обстоятельства, такие как болезнь, несчастный случай или семейные проблемы, могут стать причиной невозможности выполнения своих финансовых обязательств. В таких случаях выплата кредита может быть отложена или прекращена до устранения этих обстоятельств.

3. Повышение ставок и платежей

Изменение условий кредита, такое как повышение процентных ставок или увеличение размера платежей, может привести к затруднениям с выплатой кредита. Если заемщик не был готов к таким изменениям и не может справиться с возросшими платежами, выплата кредита может оказаться невозможной.

4. Неправильное планирование финансов

Отсутствие правильного планирования финансов и непосильные обязательства могут привести к тому, что заемщик не сможет выплачивать кредит. Если заемщик не смог рассчитать свои финансовые возможности и определить, сколько он может выделить на выплату кредита, возникают трудности с выполнением своих обязательств.

5. Неправильное управление финансами

Неправильное управление финансами, такое как расточительность или крупные неплановые траты, может привести к ситуации, когда выплата кредита становится невозможной. Если заемщик не контролирует свои расходы и не экономит деньги на погашение кредита, возникают финансовые трудности.

6. Неудачные инвестиции

Если заемщик решил рискнуть и произвести неудачные инвестиции или потерял свои сбережения, он может оказаться в ситуации, когда выплата кредита становится невозможной. Неправильные финансовые решения могут привести к тому, что заемщик не может погасить задолженность.

7. Перебор долгов

Если заемщик имеет множество долгов и не может справиться с выплатой всех платежей одновременно, он может столкнуться с невозможностью выплаты кредита. Ситуация, когда заемщик перебрал долги, может привести к финансовым трудностям и невозможности регулярной выплаты кредита.

8. Ухудшение экономической ситуации

Ухудшение экономической ситуации в стране или регионе может привести к потере работы, сокращению доходов или ухудшению финансового положения заемщика. Если экономическая ситуация не позволяет заемщику зарабатывать достаточно средств для выплаты кредита, он может испытывать затруднения с погашением долга.

9. Другие причины

Кроме вышеперечисленных причин, есть и другие факторы, которые могут привести к невозможности выплаты кредита. Это могут быть изменения в личной ситуации заемщика, потеря имущества или невозможность продолжать работать по физическим или юридическим причинам.

В целом, существуют различные факторы, которые могут привести к трудностям с выплатой кредита. Важно заранее просчитывать свои финансовые возможности, а при возникновении трудностей обращаться к кредитору для поиска вариантов решения проблемы.

Что выгоднее – сокращать срок или сумму платежа?

1. Сокращение срока погашения кредита

Сокращение срока погашения кредита позволяет сэкономить на общей сумме выплат. Чем меньше срок кредита, тем меньше процентов придется уплатить банку. Кроме того, ранее закрытый кредит позволяет освободиться от долга и обрести финансовую независимость.

- Преимущества сокращения срока кредита:

- Снижение общей суммы выплат

- Сокращение срока финансовой нагрузки

- Быстрое освобождение от долга

- Недостатки сокращения срока кредита:

- Увеличение ежемесячного платежа

- Ограничение свободных денежных средств

- Необходимость высоких ежемесячных платежей

2. Уменьшение ежемесячного платежа

Уменьшение ежемесячного платежа может быть предпочтительным в случае, если у заемщика временно недостаточно денежных средств или он хочет иметь больше свободы в распоряжении своими финансами. Распределение погашения на более длительный срок позволяет снизить ежемесячную нагрузку и сохранить ликвидность.

- Преимущества уменьшения ежемесячного платежа:

- Снижение ежемесячной финансовой нагрузки

- Большая свобода в распоряжении средствами

- Меньшее рискованное превышение бюджетных ограничений

- Недостатки уменьшения ежемесячного платежа:

- Увеличение общей суммы выплат

- Большее количество выплат в сумме за весь срок кредита

- Большие затраты на проценты по кредиту

В итоге, выбор между сокращением срока или уменьшением ежемесячного платежа зависит от финансовых возможностей и целей заемщика. Если вы стремитесь к быстрому освобождению от долга и готовы пожертвовать некоторыми средствами для экономии на процентах, то сокращение срока кредита – ваш вариант. Если ищете временное решение в связи с ограниченными финансовыми возможностями, то уменьшение ежемесячного платежа будет вам более выгодным.

Когда выгоднее вносить досрочные платежи

Досрочное погашение кредита вносится клиентом сверх минимальной оплаты, предусмотренной договором. Рассмотрим ситуации, когда выгоднее вносить досрочные платежи:

1. Погашение долга с максимальной процентной ставкой

- При наличии нескольких кредитов, рекомендуется начать с погашения того, у которого процентная ставка самая высокая.

- Это позволит снизить общую сумму, которую придется оплачивать в долгосрочной перспективе.

- Также погашение кредита с высокой ставкой поможет освободить больший процент от ежемесячного дохода.

2. Погашение кредита с долгим сроком погашения

Если у вас есть кредит с долгим сроком погашения, рассмотрите возможность досрочного погашения:

- Это позволит сократить общую сумму выплат по кредиту, поскольку каждый досрочный платеж предусматривает уменьшение основного долга и процентов.

- Также снижение срока кредита позволит вам избежать переплаты по процентам в долгосрочной перспективе.

3. Внесение досрочных платежей после повышения доходов

Если ваше финансовое положение улучшилось:

- Досрочное погашение может быть выгодным, чтобы ускорить процесс выхода из задолженности и сэкономить на процентах.

- При этом стоит учитывать возможные изменения условий кредита при досрочном погашении, такие как комиссии или штрафы.

4. Погашение кредита с возрастающей процентной ставкой

Если у вас есть кредит с возрастающей процентной ставкой:

- Внесение досрочных платежей позволит снизить общую сумму выплат по кредиту, тем самым экономя на процентах.

- Рекомендуется вносить досрочные платежи на ранних этапах кредита, когда процентная ставка еще не достигла своего максимума.

5. Погашение долга перед сменой места работы

Если вы планируете сменить место работы, рассмотрите возможность досрочного погашения:

- Это поможет снизить финансовые обязательства и избежать возможных трудностей при переходе на новую работу.

- Также досрочное погашение предотвратит нарушение условий кредитного договора в случае изменения доходов.

При принятии решения о досрочном погашении кредита следует учитывать свои финансовые возможности и условия кредитного договора. Необходимо ознакомиться с деталями и правилами досрочного погашения, чтобы принять взвешенное решение.

Какой кредит не стоит досрочно погашать?

1. Кредит с низким процентным показателем

Если ваш кредит имеет очень низкий процентный показатель, то досрочное погашение может не иметь особого смысла. В этом случае, вам может быть выгоднее использовать свободные средства в других инвестиционных проектах, которые обеспечат вам более высокую доходность. Перед принятием решения о досрочном погашении кредита с низким процентом, стоит тщательно проанализировать альтернативные варианты вложений, чтобы принять наиболее выгодное финансовое решение.

2. Кредит с обязательными дополнительными комиссиями

Некоторые кредиты, помимо основных процентных платежей, включают также дополнительные комиссии и штрафы за досрочное погашение. В таком случае, досрочное погашение кредита может стать менее выгодным, так как вы будете обязаны оплатить эти дополнительные суммы. Прежде чем принимать решение о досрочном погашении такого кредита, необходимо учесть все возможные дополнительные расходы и сравнить их с потенциальной экономией от досрочного погашения.

3. Кредит с высоким начальным остатком

Если ваш кредит имеет высокий начальный остаток, то досрочное погашение может быть невыгодным, особенно если у вас есть более приоритетные финансовые потребности. Например, если у вас есть долги с более высокими процентными показателями или возникли неотложные расходы, то может быть разумнее использовать свободные средства для решения этих проблем в первую очередь.

| Сценарий | Выгода от досрочного погашения | Невыгода от досрочного погашения |

|---|---|---|

| Кредит с низким процентом | Не всегда выгодно погашать досрочно, если есть более высокодоходные инвестиционные проекты. | Можно получить большую доходность, если свободные средства будут использованы в других инвестициях. |

| Кредит с дополнительными комиссиями | Может быть невыгодно из-за дополнительных расходов, связанных с погашением заранее. | Прежде чем погасить досрочно, учтите все дополнительные комиссии и штрафы. |

| Кредит с высоким начальным остатком | Разумно использовать свободные средства для более приоритетных финансовых потребностей. | Если у вас есть более выгодные инвестиции или неотложные расходы. |

В конечном итоге, каждая ситуация уникальна, и принятие решения о досрочном погашении кредита должно быть осознанным и обоснованным. Важно внимательно оценить все финансовые аспекты и преимущества, чтобы сделать наилучший выбор в соответствии с вашей общей финансовой стратегией.

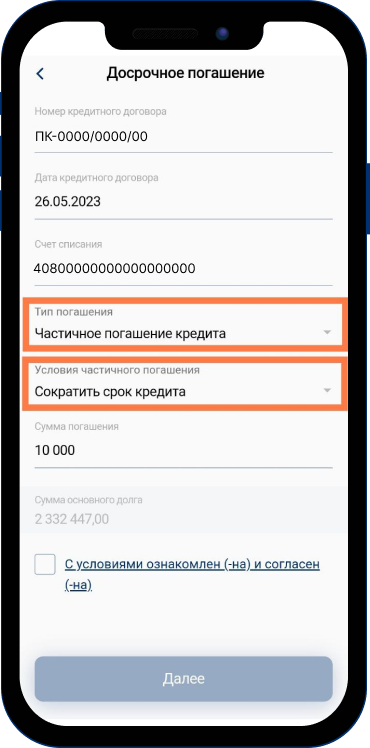

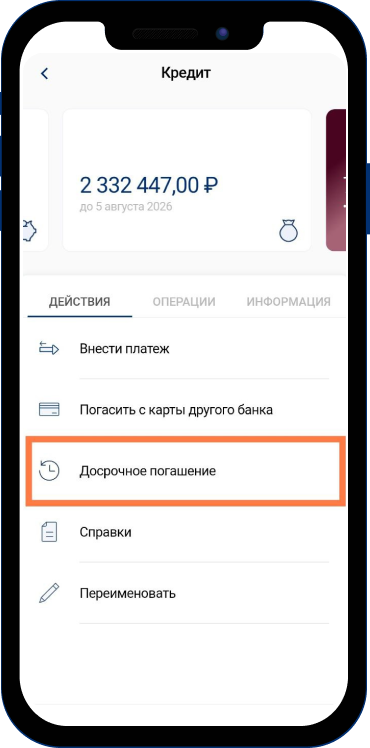

Инструкция, как погасить кредит досрочно в Металлинвестбанке

Металлинвестбанк предоставляет возможность досрочного погашения кредита, что позволяет клиентам сократить сроки выплаты и сэкономить на процентных платежах. В данной инструкции рассмотрим, как осуществить досрочное погашение кредита в Металлинвестбанке.

1. Узнайте о возможности досрочного погашения

Перед тем, как приступить к досрочному погашению кредита, важно уточнить, действует ли эта опция для вашего кредитного продукта в Металлинвестбанке. Обратитесь в банк или изучите условия вашего договора кредитования.

2. Расчет суммы досрочного погашения

Для расчета суммы, необходимой для досрочного погашения кредита, обратитесь в банк. Специалисты Металлинвестбанка помогут вам определить точную сумму, учитывая текущий остаток задолженности и возможные комиссии и штрафы за досрочное погашение.

3. Подготовьте необходимые документы

Для осуществления досрочного погашения кредита в Металлинвестбанке вам может потребоваться предоставить следующие документы:

- Паспорт

- Договор кредитования

- Платежные документы о выполненных ранее платежах

4. Свяжитесь с банком

Свяжитесь с банком Металлинвестбанк для уточнения процедуры и последовательности действий для досрочного погашения кредита. Специалисты банка ознакомят вас с требованиями и помогут вам совершить все необходимые шаги.

5. Перечислите сумму досрочного погашения

После получения инструкций от банка осуществите перевод суммы досрочного погашения на указанный банком счет. Убедитесь, что указываете правильные реквизиты и используете правильный платежный код.

6. Подтвердите платеж

После осуществления перевода суммы досрочного погашения сообщите о вашем платеже банку. Подтвердите платеж, предоставив копию документа об оплате или другие доказательства перевода.

7. Проверьте изменения в вашем кредитном договоре

После досрочного погашения кредита в Металлинвестбанке проверьте ваш кредитный договор на наличие изменений и внесите необходимые правки, если таковые имеются.

Следуя этим простым инструкциям, можно досрочно погасить кредит в Металлинвестбанке и избавиться от долгов раньше срока. Важно внимательно ознакомиться с требованиями банка и выполнить все необходимые действия для успешного погашения кредита.

Что будет, если не платить кредит?

1. Накопление пени и штрафов

Если вы не выполняете свои обязательства по кредиту вовремя, банк начинает начислять пени и штрафы за просрочку платежей. Этот процесс может продолжаться до тех пор, пока вы не погасите все задолженности. Сумма пеней и штрафов зависит от условий договора, но обычно она составляет определенный процент от суммы просроченного платежа.

2. Переговоры с банком

В случае несоблюдения платежных обязательств, банк может предложить вам варианты реструктуризации кредита или урегулирования задолженности. Например, банк может разрешить вам увеличить срок кредита или уменьшить размер ежемесячного платежа. Однако такие переговоры требуют активного взаимодействия с банком и наличия веских причин, по которым вы не можете выполнять свои обязательства.

3. Возможность передачи долга коллекторскому агентству

В случае длительной неуплаты кредита, кредитор может передать ваш долг коллекторскому агентству. Коллекторы нередко предлагают агрессивные методы взыскания долга, включая звонки и угрозы. Кроме того, коллекторы могут предложить вам возможность заключить долгосрочное соглашение и погасить задолженность поэтапно.

4. Судебное разбирательство

Кредитор имеет право обратиться в суд в случае долгой неуплаты кредита. В результате судебного разбирательства может быть вынесено решение о взыскании задолженности, а также начислении дополнительных штрафов и процентов на неуплаченную сумму. При этом может быть применено обращение взыскания на имущество заемщика.

5. Повышение кредитного риска

Неисполнение кредитных обязательств отражается на вашей кредитной истории и может привести к понижению вашего кредитного рейтинга. Это может затруднить получение новых кредитов или усложнить условия их оформления в будущем.

1. Предварительные действия

Прежде чем банк начнет взаимодействовать с должником, он обычно предпринимает несколько шагов, чтобы прояснить ситуацию и оценить дальнейшие действия:

- Проверка документации по кредиту и основания для требований;

- Анализ платежной истории должника;

- Установление связи с должником для выяснения обстоятельств;

- Определение возможности добровольного урегулирования задолженности.

2. Урегулирование с добровольными выплатами

Если должник готов сотрудничать и проявляет желание решить проблему, банк может предложить следующие варианты:

- Рассрочка платежей или изменение условий кредита;

- Установление временного периода отсрочки платежей;

- Предложение программы реструктуризации задолженности;

- Продажа активов для покрытия части задолженности.

3. Судебное разбирательство

Если дело доходит до суда, банк может предпринять следующие меры:

- Подача искового заявления о взыскании задолженности;

- Предоставление суду доказательств оснований и размера требований;

- Участие в судебных слушаниях и представление своей позиции;

- Мониторинг развития дела и принятие мер по исполнению решения суда.

| Мера взыскания | Описание |

|---|---|

| Удержание социальных пособий | Банк может обратиться к социальным службам с просьбой удерживать часть пособия у должника для погашения задолженности. |

| Арест счетов и имущества | Банк может обратиться в суд с иском об аресте счетов и имущества должника для погашения задолженности. |

| Коллекторское агентство | Банк может передать задолженность коллекторскому агентству для взыскания долга от должника. |

4. Возможности для должника

Должник, занимающийся урегулированием задолженности, может воспользоваться следующими вариантами:

- Получение юридической консультации по вопросам урегулирования задолженности;

- Оспаривание требований банка в суде;

- Поиск дополнительных источников дохода для погашения задолженности.

Банки используют различные методы работы с должниками в зависимости от обстоятельств и условий каждого конкретного случая. Часто приоритетом становится добровольное урегулирование задолженности, однако в случае необходимости банк может использовать и судебные меры взыскания. Для должников важно понимать свои права и возможности для эффективного урегулирования задолженности.

Что делать, если нет возможности платить по кредиту: инструкция и советы

Часто возникают ситуации, когда финансовые обязательства становятся непосильными и невозможно выплатить кредит вовремя. В такой ситуации важно знать, как правильно поступить, чтобы минимизировать негативные последствия. Вот инструкция и советы, которые помогут вам разобраться, если вы не в состоянии выплачивать кредит.

1. Не замалчивайте проблему

Когда вы осознали, что у вас возникли финансовые трудности и вы не можете выплачивать кредит в установленные сроки, важно не игнорировать этот факт. Обратитесь в банк, с которым заключен кредитный договор, и объясните ситуацию. Большинство банков готовы идти на уступки и предлагают программы реструктуризации для клиентов, попавших в трудности.

2. Изучите ваш кредитный договор

Перед тем, как обращаться в банк, рекомендуется внимательно изучить условия вашего кредитного договора. Смотрите на возможные варианты реструктуризации, а также на штрафы и санкции, которые могут быть применены в случае просрочки платежей. Подготовьтесь к обсуждению с банком, чтобы быть в курсе своих прав.

3. Обсудите варианты с банком

По обращении в банк, предложите свой вариант решения проблемы. Возможно, банк будет готов предоставить вам мораторий на погашение кредита, уменьшить сумму платежей, увеличить срок кредита или предложить другую форму реструктуризации. Важно открыто и добросовестно обсудить ситуацию с представителями банка и найти вместе решение.

4. Рассмотрите возможность перекредитования

Если банк не готов сотрудничать и не предлагает решения вашей проблемы, рассмотрите возможность перекредитования в другом учреждении. Такой шаг может помочь вам снизить сумму ежемесячных выплат или изменить условия кредитного договора. Однако перед принятием такого решения, тщательно изучите предложения других банков и оцените все возможные риски.

5. Обратитесь к профессионалам

Если у вас возникают сложности с выплатой кредита, обратитесь к юристу или специалисту, знакомому с банковским правом. Они смогут оказать вам квалифицированную помощь и посоветовать наиболее оптимальные действия в вашей ситуации.

В случае, когда вы не имеете возможности выплачивать кредит, важно не паниковать и активно искать способы решения этой проблемы. Следуйте вышеперечисленным советам, станьте на конструктивный диалог с банком и обратитесь за помощью к профессионалам. Вместе вы сможете найти решение, которое позволит вам выйти из финансовых трудностей и сохранить кредитную репутацию.

Можно ли просто не платить кредит?

Юридические основания, освобождающие от выплаты кредита:

-

Невозможность исполнения обязательства — если заемщик физически или юридически не может вернуть ссуду, в силу объективных обстоятельств, таких как непоправимые финансовые потери, физическая неработоспособность или иные причины.

-

Изменение условий договора — если кредитор не соблюдает условия договора, например, производит неправомерные действия или вносит изменения без согласия заемщика.

-

Несогласие с решением суда — если суд вынес решение, которое заемщик считает несправедливым или ошибочным, можно обратиться в вышестоящий судебный орган для пересмотра.

Правовые последствия невыплаты кредита:

-

Штрафные санкции — кредитор может начислить штрафные санкции и пеню за просрочку платежей в соответствии с условиями договора.

-

Понижение кредитного рейтинга — невыплата кредита может негативно повлиять на кредитную историю заемщика и снизить его кредитный рейтинг.

-

Судебное преследование — в случае длительной невыплаты кредита, кредитор может обратиться в суд для взыскания задолженности, что может привести к конфискации имущества заемщика или другим юридическим последствиям.

Важно отметить, что каждая ситуация рассматривается индивидуально, исходя из особых обстоятельств и правовых норм. Если вы столкнулись с трудностями по выплате кредита, рекомендуется обратиться к юристу или специалисту в области финансового права для получения консультации и разработки наиболее эффективного плана действий.