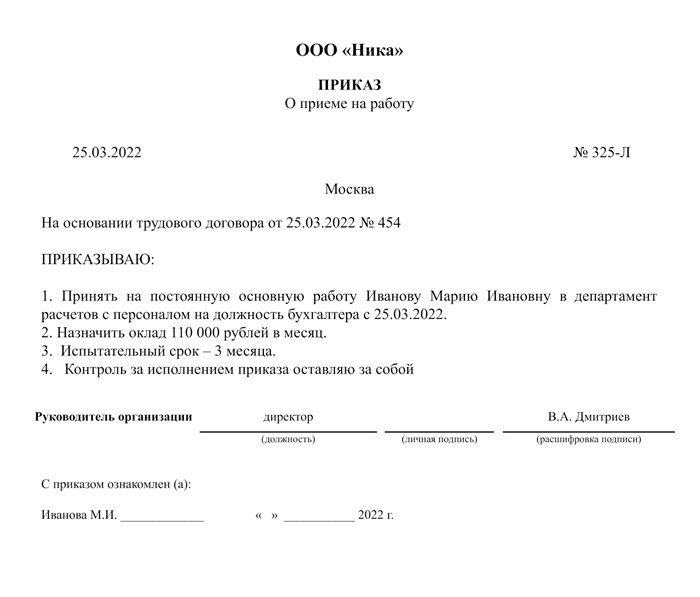

Представляем вам образец приказа на прием на работу по договору подряда, который может использоваться организациями при оформлении договорных отношений с работниками. В приказе должны быть указаны все необходимые детали, включая фамилию, имя, отчество работника, дату начала и окончания договора, условия оплаты и объем выполняемой работы. Такой приказ является официальным документом, который регулирует трудовые отношения между работником и организацией.

Документы для заключения договора с физическим лицом

При заключении договора с физическим лицом необходимо подготовить определенный перечень документов, чтобы обеспечить правовую защиту обеих сторон. В этой статье будут рассмотрены основные документы, которые требуется предоставить при заключении договора с физическим лицом.

1. Паспортные данные

В первую очередь, для заключения договора необходимо получить паспортные данные физического лица. Данные из паспорта позволяют установить личность и полные реквизиты этого лица.

2. Документы, подтверждающие полномочия представителя

Если договор заключается через представителя физического лица, то необходимо предоставить документы, подтверждающие его полномочия. Это может быть доверенность или другой аналогичный документ, удостоверяющий полномочия представителя для совершения сделок от имени физического лица.

3. Документы, подтверждающие правоспособность

При заключении договора с физическим лицом важно убедиться в его правоспособности. Поэтому требуется предоставить документы, которые подтверждают его способность заключать договоры и осуществлять правовые действия.

4. Документы, регламентирующие предмет договора

В зависимости от предмета договора, могут потребоваться различные документы. Например, при заключении договора на оказание услуг необходимо предоставить реквизиты лицензий или иной документации, регламентирующей соответствующую деятельность.

5. Договор предыдущих поставщиков и заказчиков

При заключении договора с физическим лицом, который ранее уже работал с другими поставщиками или заказчиками, может потребоваться предоставить рекомендательные письма или договоры предыдущих контрагентов. Это поможет оценить репутацию физического лица и его работу на предыдущих проектах.

6. Справки о финансовом положении

В некоторых случаях, особенно при заключении договора на большую сумму или длительный срок, может потребоваться предоставление справки о финансовом положении физического лица. Это позволит убедиться в его платежеспособности и надежности в соответствии с условиями договора.

Важно проанализировать предмет договора и требования вашей компании для определения необходимых документов для заключения договора с физическим лицом. Каждый случай может иметь свои особенности, поэтому желательно проконсультироваться с юристом или специалистом в области заключения договоров для правильной оценки рисков и выбора требующихся документов.

Начисление зарплаты по ГПД в «1С»

В «1С» предусмотрены возможности для настройки и хранения информации о сотрудниках, а также определения их окладов, надбавок и вычетов от заработной платы. При использовании ГПД можно учесть различные условия работы и ограничения, связанные с законодательством, коллективным договором и другими нормативно-правовыми актами.

Преимущества начисления зарплаты по ГПД в «1С»:

- Автоматизация процесса начисления зарплаты;

- Обеспечение точности и своевременности расчетов;

- Возможность быстрого доступа к данным о заработной плате сотрудников;

- Интеграция с другими функциональными модулями «1С», такими как управление кадровым учетом и бухгалтерией;

- Автоматическое формирование отчетности для налоговых и статистических органов.

Процесс начисления зарплаты по ГПД в «1С» включает следующие шаги:

- Настройка параметров начисления: указание основных правил и условий;

- Ввод информации о сотрудниках: персональные данные, данные о должности и окладе;

- Установка дополнительных параметров: надбавки, вычеты, рабочие графики и прочие факторы влияющие на заработную плату;

- Формирование графика платежей и документов на основе данных о сотрудниках и условиях начисления;

- Расчет заработной платы: автоматическое выполнение начислений с учетом всех параметров и правил;

- Генерация отчетности: формирование документов для бухгалтерии, налоговых органов и отчетов для руководства предприятия.

Начисление зарплаты по ГПД в «1С» позволяет предприятию упростить и автоматизировать процесс расчета заработной платы, минимизировать ошибки и сэкономить время сотрудников, занимающихся этой задачей. Кроме того, программа предоставляет возможность для работы с большим объемом информации и генерации необходимых отчетов для внутреннего и внешнего использования.

Зарплатные налоги и взносы по ГПД

При выплате зарплаты сотрудникам необходимо учесть налоги и взносы, которые обязаны уплачивать работодатели в соответствии с Гражданским кодексом и другими нормативными актами. Рассмотрим основные составляющие платежей

1. Единый социальный налог (ЕСН)

Единый социальный налог — это обязательный платеж, который работодатели уплачивают за своих сотрудников в Пенсионный фонд, Фонд социального страхования и Федеральный фонд обязательного медицинского страхования. Ставка ЕСН составляет X% от заработной платы сотрудника.

2. НДФЛ

Налог на доходы физических лиц (НДФЛ) — это налог на доходы, полученные физическими лицами, в том числе от заработной платы. Работодатель обязан удерживать и уплачивать этот налог с заработной платы сотрудника. Ставка НДФЛ составляет Y%.

3. Взносы на обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний (ОСНС)

Взносы на обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний (ОСНС) — это платежи, которые работодатель обязан уплачивать в соответствующий фонд. Ставка взносов на ОСНС составляет Z% от заработной платы сотрудника.

4. Взносы на обязательное медицинское страхование (ОМС)

Взносы на обязательное медицинское страхование (ОМС) — это платежи, которые работодатель уплачивает в Федеральный фонд обязательного медицинского страхования. Ставка взносов на ОМС составляет W% от заработной платы сотрудника.

Итого, при выплате зарплаты работодатель обязан учесть все указанные платежи и удержать их из заработной платы сотрудника. Для правильного расчета налогов и взносов необходимо знать текущие ставки и законодательные требования.

Какие документы нужны для оформления по ГПХ с иностранным гражданином

При оформлении по ГПХ (гражданско-правовому характеру) с иностранным гражданином необходимо собрать определенный пакет документов, подтверждающих легальность пребывания иностранца на территории России и его право на трудовую деятельность. Вот список основных требуемых документов:

- Паспорт иностранного гражданина – документ, удостоверяющий его личность;

- Виза или разрешение на работу – необходимые документы, которые дают иностранцу право на работу в России;

- Трудовой договор – официальный документ, устанавливающий права и обязанности сторон по трудовому соглашению;

- Образец приказа на прием на работу – документ, уведомляющий иностранного работника о его принятии на работу;

- СНИЛС (Страховой номер индивидуального лицевого счета) – документ, необходимый для начисления и выплаты страховых взносов;

- Миграционная карта и регистрация – документы, подтверждающие легальность пребывания иностранца в России;

- Документы о квалификации – сертификаты, дипломы и другие документы, подтверждающие профессиональные навыки иностранного работника;

- Документы, переведенные на русский язык – если иностранный работник представляет документы на иностранном языке, их необходимо перевести на русский язык;

Необходимость предоставления определенных документов может варьироваться в зависимости от типа работодателя, характера трудовых отношений и других факторов. Поэтому перед оформлением по ГПХ рекомендуется обратиться к компетентному специалисту, который сможет подробно проконсультировать по требованиям и процедуре оформления.

ГПД в 2-НДФЛ и 6-НДФЛ

2-НДФЛ

2-НДФЛ (Налог на доходы физических лиц) — это налог, который взимается с доходов физических лиц. Он включает в себя заработную плату, проценты по банковским вкладам, арендные платежи и другие виды доходов. ГПД в 2-НДФЛ является основной формой для учета и расчета налога.

В контексте ГПД в 2-НДФЛ важно учитывать следующие моменты:

- ГПД должно быть составлено в письменной форме и подписано обеими сторонами — работодателем и работником.

- В договоре должны быть указаны условия труда, заработная плата, график работы и другие существенные условия.

- ГПД должно быть зарегистрировано в налоговой службе и предоставлено вместе с налоговой декларацией.

- Работодатель обязан удерживать налог на доходы физических лиц из заработной платы работника и перечислять его в бюджет.

6-НДФЛ

6-НДФЛ (Налог на доходы физических лиц по прочим доходам) — это налог, который взимается с доходов, не учтенных в 2-НДФЛ. К ним относятся доходы от продажи недвижимости, ценных бумаг, наследственные доходы и другие.

При заключении ГПД в 6-НДФЛ следует учитывать следующие моменты:

- ГПД должно быть составлено в соответствии с требованиями налогового законодательства.

- В договоре должны быть указаны тип дохода, сумма дохода, иные существенные условия.

- Работодатель должен уплатить налог на доходы физических лиц в течение установленных сроков.

- ГПД в 6-НДФЛ должно быть предоставлено вместе с налоговой декларацией.

Таким образом, ГПД в 2-НДФЛ и 6-НДФЛ играют важную роль в учете и расчете налогов на доходы физических лиц. При составлении и заключении данных договоров важно соблюдать требования законодательства и учитывать особенности каждого вида налога.

Расчёт зарплаты и кадровый учёт

Расчёт зарплаты

Расчёт зарплаты сотрудников осуществляется на основе нескольких факторов:

- Ставка оплаты труда. Это базовый уровень оплаты за выполнение определённых должностных обязанностей.

- Отработанное время. Учитывается количество отработанных часов, дней или других единиц времени.

- Производительность труда. Оценивается эффективность работы и достигнутые результаты.

- Надбавки и доплаты. Могут быть предусмотрены за выполнение определенных задач, работу в ночное время, сверхурочные работы и другие условия.

- Удержания. Это суммы, которые удерживаются со счета сотрудника в пользу организации (налоги, страховки, взносы и т.д.).

Важно обеспечить корректность расчёта зарплаты, чтобы избежать конфликтов и недовольства сотрудников. Для этого можно использовать специализированные программы и системы учета труда, которые автоматизируют процесс и позволяют минимизировать ошибки.

Кадровый учёт

Кадровый учёт включает в себя систематическую работу с информацией о сотрудниках организации. Он направлен на учет и контроль всех кадровых процессов, включая найм, увольнение, перемещение на другие должности, оценку производительности, обучение и развитие. Основная цель кадрового учёта – обеспечить правильное управление персоналом и гарантировать его эффективность.

Основные аспекты кадрового учёта:

- Учет сотрудников. Включает в себя регистрацию новых сотрудников, внесение изменений в персональные данные, контроль сроков договоров и сроков испытания.

- Учёт рабочего времени. Отражает отработанные часы каждого сотрудника, выходные и отпуска.

- Администрирование заработной платы. Позволяет создавать расчетные листы сотрудников, контролировать выплаты и удержания.

- Анализ производительности. Включает оценку работы сотрудников, выявление проблемных мест и разработку мероприятий по их устранению.

- Сохранение и обновление документов. Важно хранить документацию по сотрудникам в актуальном состоянии.

Правильный кадровый учёт позволяет быстро получать необходимую информацию о сотрудниках, контролировать выполнение обязательств по оплате и оценке труда, а также вести аналитическую работу для улучшения эффективности организации.

Иностранцы в качестве самозанятых

В последние годы все больше иностранцев приезжают в Россию в качестве самозанятых. Это обусловлено как развитием глобализации, так и стремлением иностранных граждан найти высокооплачиваемую работу. В данном материале мы рассмотрим основные аспекты этой темы.

Особенности статуса самозанятых иностранцев

Иностранцы, работающие в России по договору самозанятости, имеют ряд особенностей по сравнению с иностранцами, работающими по трудовому договору:

- Иностранцы в качестве самозанятых не связаны социальными обязательствами работодателя, такими как выплата заработной платы вовремя и обеспечение социальных гарантий.

- Иностранцы в качестве самозанятых не имеют права на получение пособий в случае необходимости.

- Оплата налогов и страховых взносов производится самостоятельно иностранцем в установленном законодательством порядке.

Преимущества самозанятости для иностранцев

Самозанятость предлагает ряд преимуществ как для иностранцев, так и для государства:

- Иностранцы могут самостоятельно устанавливать свою ставку оплаты труда и привлекать клиентов, что позволяет им больше зарабатывать.

- Самозанятые иностранцы не зависят от одного работодателя и могут работать сразу с несколькими заказчиками, что обеспечивает им большую стабильность и гибкость.

- Государству, в свою очередь, самозанятые иностранцы приносят дополнительные налоговые поступления, что способствует развитию экономики.

- Полное наименование организации;

- Юридический адрес;

- ИНН;

- ОГРН.

- Фамилия, имя, отчество;

- Дата рождения;

- Паспортные данные;

- Адрес проживания;

- Контактные данные (телефон, email).

- Описание и перечень основных должностных обязанностей, которыми будет заниматься сотрудник.

- Срок договора ГПХ;

- Режим работы (полный/неполный рабочий день);

- График работы (по дням и часам);

- Место работы (адрес, филиал/подразделение).

- Документы, подтверждающие личность и гражданство сотрудника;

- СНИЛС;

- Трудовая книжка (если имеется).

Ограничения иностранцев в самозанятости

Самозанятость для иностранцев также имеет свои ограничения:

| Ограничение | Пояснение |

|---|---|

| Режим работы | Иностранные самозанятые могут работать только в соответствии с законодательством о труде и на гражданских условиях, а также не могут заниматься определенными видами деятельности. |

| Разрешение на работу | Иностранные самозанятые должны иметь разрешение на работу в России, иначе работа будет незаконной и может повлечь штрафы или депортацию. |

| Ограничения гражданства | Некоторым иностранным гражданам запрещено заниматься самозанятостью в России в соответствии с законодательством и международными договорами. |

Прием на работу сотрудника по договору ГПХ

При приеме на работу сотрудника по договору ГПХ следует составить приказ, который должен содержать следующую информацию:

1. Реквизиты предприятия:

2. Персональные данные сотрудника:

3. Должностные обязанности:

4. Условия работы:

5. Размер заработной платы и вознаграждения:

Указывается размер оплаты труда работника. Возможны варианты: почасовая ставка, оклад или процент от выполненной работы.

6. Документы, необходимые для заключения договора:

7. Дата и подписи:

После указания всех требуемых данных, приказ подписывается руководителем организации и сотрудником.

Важно: При приеме на работу по договору ГПХ, работник не является штатным сотрудником предприятия, не имеет права на отпуск и выплаты в социальные фонды (пенсию, больничный и т.д.). Данный тип договора предоставляет работнику большую гибкость и возможность контролировать свою трудовую деятельность.

Когда издается приказ о приеме сотрудника на работу

1. После выбора кандидата

Приказ о приеме сотрудника на работу издается после того, как работодатель принял окончательное решение о приеме определенного кандидата. Это решение принимается на основе результатов отбора и собеседования. Работодатель анализирует качества, опыт, навыки и соответствие кандидата требованиям вакансии, а затем делает окончательный выбор.

2. После согласования условий трудового договора

Приказ о приеме сотрудника на работу издается после согласования с ним условий трудового договора. Работодатель и сотрудник вместе обсуждают и утверждают такие важные моменты, как должность, заработная плата, график работы, длительность рабочего дня и другие условия труда. И только после достижения согласия по условиям трудового договора приказ о приеме может быть издан.

3. Перед началом работы

Приказ о приеме сотрудника на работу обычно издается незадолго до его фактического начала работы. Это формальное уведомление сотруднику о его зачислении на работу и о начале трудовых отношений. При этом обычно указывается дата начала работы и организационные моменты, связанные с вступлением в должность.

Когда приказ о приеме сотрудника издан в соответствии с вышеуказанными точками, работодатель и сотрудник могут быть уверены в законности и легальности отношений между ними. Это важный шаг в формировании эффективной и справедливой рабочей среды.