Современные компании сталкиваются со сложностями в управлении задолженностью, которая может оказывать негативное воздействие на их финансовые показатели. В 2026 году стратегия управления задолженностью станет одной из ключевых задач для предприятий. Основной акцент будет сделан на разработку и реализацию эффективных мер по контролю и снижению задолженности, а также на улучшение системы взыскания долгов.

Выявление глубинных причин

Для эффективного управления задолженностью необходимо выявить глубинные причины, которые приводят к ее образованию. Использование различных методов анализа позволяет идентифицировать основные проблемы и принять соответствующие меры по их устранению.

Применение следующих подходов к выявлению глубинных причин задолженности может быть эффективным:

1. Анализ процессов и процедур

Неэффективные или недостаточно проработанные процессы и процедуры могут стать глубинной причиной образования задолженности. Анализируя текущий порядок работы и выявляя недостатки в нем, можно определить, какие изменения необходимо внести для предотвращения задолженности в будущем.

2. Анализ данных клиентов

Изучение данных о клиентах и их поведении может помочь выявить причины задолженности. Например, анализируя платежную дисциплину клиентов и их финансовое положение, можно определить, какие факторы влияют на вероятность возникновения задолженности.

3. Анализ внешних факторов

Некоторые причины задолженности могут зависеть от внешних факторов, таких как экономическая ситуация в стране или отрасль, изменения законодательства и т.д. Исследование внешних факторов позволяет предотвратить задолженность, адаптируя свою стратегию управления к изменяющимся условиям.

4. Анализ внутренних факторов

Также необходимо проанализировать внутренние факторы, которые могут привести к задолженности. Это могут быть проблемы с управлением финансами, неэффективное использование ресурсов, проблемы с коммуникациями и т.д. Выявление и устранение внутренних причин помогает снизить вероятность возникновения задолженности.

Выявление глубинных причин задолженности является важным шагом в разработке стратегии управления этим финансовым ресурсом. Анализ процессов и процедур, данных клиентов, внешних и внутренних факторов позволяет определить основные проблемы и разработать меры по их устранению, что способствует более эффективному управлению задолженностью в долгосрочной перспективе.

Досудебное урегулирование задолженности

Преимущества досудебного урегулирования задолженности:

- Экономия времени и ресурсов. Досудебное урегулирование позволяет быстро и эффективно разрешить спор без необходимости обращаться в суд.

- Гибкость и взаимовыгодность. Стороны имеют возможность договориться о условиях урегулирования, что способствует достижению взаимовыгодного решения.

- Сокращение конфликта. Процесс досудебного урегулирования способствует сокращению конфликтов и нахождению компромиссных решений.

- Конфиденциальность. В отличие от судебных разбирательств, досудебное урегулирование проводится в конфиденциальной форме, что позволяет сторонам сохранить коммерческую тайну и избежать негативного публичного внимания.

Этапы досудебного урегулирования задолженности:

- Сбор и анализ информации. Кредитор и должник собирают все необходимые документы и анализируют их для определения объема задолженности и возможных путей урегулирования.

- Переговоры и обсуждение. Стороны встречаются для обсуждения спорного вопроса и поиска взаимовыгодного решения.

- Исполнение соглашения. Стороны обязаны исполнять условия, установленные в заключенном соглашении.

Основные формы досудебного урегулирования задолженности:

| Форма урегулирования | Описание |

|---|---|

| Переговоры | Прямое общение сторон с целью достижения взаимоприемлемого решения. |

| Медиация | Участие независимого третьего лица — медиатора, который помогает сторонам найти компромиссное решение. |

| Арбитраж | Разрешение спора независимым третьим лицом (арбитром) на основе представленных доказательств. |

Досудебное урегулирование задолженности представляет собой эффективный и гибкий инструмент, который позволяет сторонам спора достичь взаимовыгодного решения без обращения в суд. Этот процесс сокращает время и затраты на урегулирование спора, способствует сокращению конфликтов и сохранению коммерческой тайны. Важно выбрать подходящую форму досудебного урегулирования, такую как переговоры, медиация или арбитраж, в зависимости от сложности спора и предпочтений сторон.

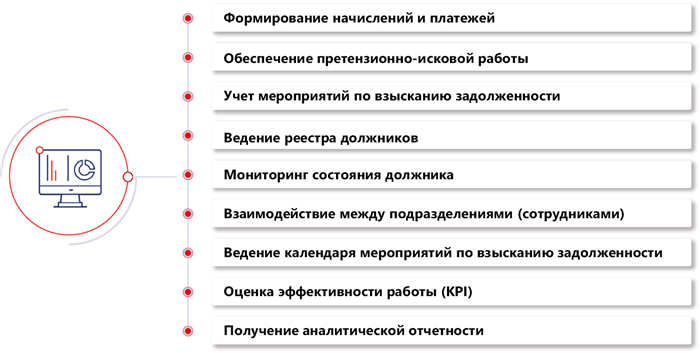

Новые возможности учета и взыскания

Современные технологии и изменения законодательства открывают перед компаниями и организациями новые возможности в учете и взыскании задолженности. Учитывая значимость этих процессов для финансового благополучия и устойчивости предприятий, необходимо быть в курсе последних трендов и применять их в практике управления.

Автоматизация учета

Одной из главных новых возможностей является автоматизация учета задолженности. Вместо ручного ввода данных и составления отчетов, можно использовать специализированные программы и системы, которые позволят сократить время на эти процессы и уменьшить вероятность ошибок. Автоматизированный учет также обеспечивает более точную и оперативную информацию о текущей задолженности и состоянии каждого клиента.

Электронные средства взыскания

С развитием онлайн-технологий и электронных платежных систем появились новые возможности для взыскания долгов. Теперь компании и организации могут использовать электронные средства взыскания, такие как электронные платежные порталы, для удобного и оперативного взыскания задолженности. Это позволяет сократить время и ресурсы, затрачиваемые на организацию взыскания и повышает эффективность процесса в целом.

Применение аналитики

Для учета и взыскания задолженности также становится все более популярным применение аналитических инструментов и методов. Анализ данных позволяет выявлять закономерности и тенденции, а также прогнозировать возможные риски и предлагать оптимальные стратегии взыскания. Применение аналитики позволяет повысить эффективность процессов учета и взыскания, а также сократить финансовые потери от долговой нагрузки.

Новые возможности учета и взыскания задолженности предоставляют организациям множество инструментов и ресурсов для эффективного управления финансовыми рисками и обеспечения финансовой устойчивости. Важно следить за трендами и применять инновационные подходы в практике учета и взыскания, чтобы достичь максимальной эффективности и результативности в этих важных областях управления.

Перспективные направления работы

Для эффективной стратегии управления задолженностью в 2026 году предлагается обратить внимание на несколько перспективных направлений работы, которые позволят достигнуть успеха и снизить уровень задолженности.

1. Оптимизация процессов взыскания задолженности

- Автоматизация. Внедрение современных информационных систем и технологий позволит упростить и ускорить процесс взыскания задолженности.

- Централизация. Создание единого центра взыскания задолженности для оптимизации работы и координации усилий.

- Аналитика. Использование аналитических инструментов для выявления причин и предотвращения возникновения задолженности.

2. Улучшение коммуникации с должниками

- Персонализация. Индивидуальный подход к каждому должнику, учет его особенностей и возможностей позволит эффективнее взаимодействовать и урегулировать задолженность.

- Мультиканальность. Использование различных каналов коммуникации (телефон, электронная почта, социальные сети) для удобства должников и повышения вероятности контакта.

- Прозрачность. Предоставление должникам информации о сумме задолженности, основных условиях погашения и возможных последствиях поможет улучшить коммуникацию и обеспечить ответственное отношение к погашению задолженности.

3. Вовлечение профессионалов

- Юридическая поддержка. Сотрудничество с компетентными юристами и юридическими фирмами поможет эффективно решать сложные задачи в вопросах взыскания задолженности.

- Консультации. Предоставление должникам возможности получить квалифицированную консультацию по вопросам погашения задолженности поможет улучшить сотрудничество и урегулировать задолженность.

- Обучение. Проведение тренингов и семинаров для сотрудников, работающих с задолженностью, позволит повысить их компетенцию и эффективность работы.

Планирование экономического восстановления

В условиях постепенного выхода из финансового кризиса, планирование экономического восстановления становится важной стратегией управления задолженностью. Компаниям необходимо разработать эффективные меры для восстановления финансового благосостояния и устойчивого развития.

Анализ текущей ситуации

Первым шагом в планировании экономического восстановления является анализ текущей ситуации компании. Необходимо изучить финансовые показатели, выявить основные проблемы и установить причины возникновения задолженности. Такой анализ поможет определить приоритетные направления деятельности и разработать соответствующие планы действий.

Снижение расходов

Для успешного экономического восстановления необходимо принять меры по снижению расходов. Это может быть связано с оптимизацией рабочих процессов, улучшением управления запасами, сокращением издержек в производстве и другими мерами. Важно провести анализ всех компонентов расходов и определить перспективные области для реализации сокращений.

Увеличение доходов

Для обеспечения экономического восстановления необходимо также увеличить доходы. Это может быть достигнуто за счет разработки и внедрения новых продуктов или услуг, расширения клиентской базы, улучшения качества продукции или услуг и других мер. Результаты анализа текущей ситуации помогут определить наиболее эффективные способы увеличения доходов.

Оптимизация задолженности

Как часть стратегии управления задолженностью, важно заняться оптимизацией задолженности компании. Это может быть выполнено через переговоры с кредиторами, пересмотр условий кредитования, разработку плана погашения задолженности и другие меры. Целью оптимизации задолженности является достижение устойчивого финансового положения и снижение рисков для компании.

Мониторинг и корректировка

После разработки плана экономического восстановления необходимо внедрить систему мониторинга и регулярно проводить оценку его эффективности. Результаты мониторинга помогут выявить необходимость корректировки стратегии и принятие соответствующих мер. Такой подход позволит компании быстро реагировать на изменения внешней среды и обеспечивать устойчивое развитие в будущем.

Взяв под контроль свои финансы

В современном мире многие люди сталкиваются с проблемой задолженности и непропорционального управления своими финансами. Однако, взяв под контроль свои финансы, можно значительно улучшить свою финансовую ситуацию и избежать неприятных последствий.

Преимущества контроля над финансами:

- Улучшение финансового положения – когда вы знаете, сколько денег у вас есть и куда они идут, вы можете более эффективно распоряжаться своими средствами и улучшить свою финансовую ситуацию.

- Планирование на будущее – контроль над финансами помогает вам определить свои цели и разработать планы для достижения финансовой стабильности в будущем.

- Снижение стресса – когда вы знаете свои финансовые возможности и контролируете свои расходы, это снижает уровень финансового стресса и позволяет вам чувствовать себя более уверенно и спокойно.

- Избежание долговой ямы – контроль над финансами помогает избежать задолженности и неплатежеспособности. Вы можете своевременно оплачивать счета и кредиты, избегая штрафных санкций и негативного влияния на вашу кредитную историю.

Как взять под контроль свои финансы?

Чтобы взять под контроль свои финансы, вам понадобится разработать и следовать финансовой стратегии:

- Оцените свою текущую ситуацию – проанализируйте свои доходы и расходы, выявите, куда уходят ваши деньги и где можно сэкономить.

- Установите финансовые цели – определите, что хотите достичь с помощью своих финансовых ресурсов. Это может быть накопление на покупку жилья, образование, пенсию и т.д.

- Составьте бюджет – разработайте план распределения своих денежных средств, учитывая свои доходы и расходы.

- Уменьшайте расходы – оцените свои текущие расходы и ищите способы сократить затраты, например, отказавшись от ненужных покупок или пересмотрев условия ваших текущих контрактов и абонентских платежей.

- Создайте фонд аварийного сбережения – отложите небольшую сумму денег на неожиданные ситуации, чтобы избежать кредитных проблем, если что-то пойдет не так.

- Инвестируйте свои сбережения – рассмотрите возможности для инвестирования в цели на долгосрочную перспективу, чтобы увеличить свой капитал.

- Следите за своими финансами – регулярно проверяйте свой бюджет, отслеживайте свои счета и кредитные обязательства, чтобы быть в курсе своей финансовой ситуации.

Взяв под контроль свои финансы, вы обеспечите себе финансовую стабильность и безопасность для будущего. Самоконтроль и ответственное отношение к финансам – это первый шаг на пути к достижению финансовой независимости и благополучия.

Поймите, что такое финансовый кризис

Финансовый кризис обычно сопровождается такими явлениями, как экономическая рецессия, сокращение производства, рост безработицы и другие негативные последствия для экономики. Он может оказывать долгосрочное воздействие на государство, компании, финансовые институты и население в целом.

Причины финансового кризиса

- Макроэкономические дисбалансы: неравновесие между производством и потреблением может привести к накоплению долгов и несбалансированности в экономике.

- Недостаток ликвидности: нехватка денежных средств и кредитных ресурсов может вызвать проблемы в финансовой системе и привести к кризису.

- Падение доверия: потеря доверия к финансовым институтам и инвесторам может вызвать панику и усилить финансовый кризис.

- Использование рискованных финансовых инструментов: неправильное использование и превышение рисков в финансовых операциях может усилить вероятность возникновения кризиса.

Последствия финансового кризиса

- Экономическая рецессия: снижение производства, инвестиций и потребления, что приводит к сокращению экономического роста.

- Увеличение безработицы: компании могут быть вынуждены сокращать штат сотрудников, что вызывает рост безработицы.

- Потери в финансовом секторе: банки и другие финансовые институты могут испытывать серьезные финансовые потери и трудности.

- Снижение кредитной активности: банки могут ограничивать выдачу кредитов, что ограничивает возможности предпринимателей и населения в получении финансовой поддержки.

- Общественные проблемы и неудовлетворенность: рост безработицы, снижение доходов и другие негативные последствия кризиса могут вызывать социальные проблемы и повышенное недовольство населения.

Преодоление финансового кризиса

Для преодоления финансового кризиса необходимо принимать своевременные и эффективные меры. Это может включать стимулирование экономики, реформирование финансовой системы, обеспечение ликвидности, регулирование рисков в финансовых операциях и др. Также важно восстановить доверие к финансовым институтам и улучшить условия для предпринимателей и населения.

Финансовый кризис — это сложное и опасное явление, которое может оказывать длительное и серьезное влияние на нашу экономику и жизнь. Поэтому важно понимать его причины и последствия, чтобы предотвратить его возникновение и принять меры для его преодоления.

Принципы выстраивания управления дебиторской задолженностью

Ниже представлены основные принципы выстраивания управления дебиторской задолженностью:

1. Оценка кредитоспособности клиента

2. Разработка четких условий поставки и оплаты

Внедрение четких условий поставки и оплаты помогает избежать недоразумений и конфликтов между компанией и клиентом. Документирование условий сделки позволяет иметь юридическую привязку и облегчает взыскание задолженности в случае просрочки.

3. Мониторинг платежей и своевременное принятие мер

Регулярный мониторинг платежей позволяет оперативно реагировать на задержки и просрочки оплаты. В случае возникновения проблем с оплатой необходимо немедленно принимать меры, например, напоминать о задолженности или применять санкции в соответствии с условиями сделки.

4. Применение автоматизированных систем управления

Внедрение автоматизированных систем управления дебиторской задолженностью позволяет повысить эффективность работы и уменьшить вероятность ошибок. Такие системы позволяют автоматически отправлять уведомления о задолженности, формировать отчеты и анализировать платежную дисциплину клиентов.

5. Постоянное обучение и развитие персонала

Постоянное обучение и развитие персонала, занятого в управлении дебиторской задолженностью, является важным аспектом успешной работы в этой сфере. Сотрудники должны быть внимательными к деталям, обладать навыками работы с клиентами и уметь эффективно применять различные методы взыскания задолженности.

| Принцип | Описание |

| 1. Оценка кредитоспособности клиента | |

| 2. Разработка четких условий поставки и оплаты | Установление прозрачных и понятных условий сделки, документирование их для удобства и защиты прав компании. |

| 3. Мониторинг платежей и своевременное принятие мер | Регулярный контроль платежей и незамедлительные действия при возникновении задержек или просрочек. |

| 4. Применение автоматизированных систем управления | Внедрение специализированных программ и систем для упрощения и автоматизации процессов управления задолженностью. |

| 5. Постоянное обучение и развитие персонала | Проведение тренингов и обучений сотрудников для повышения их профессиональных навыков и компетенций. |

Управление дебиторской задолженностью требует системного и внимательного подхода. Соблюдение основных принципов поможет организации снизить риски, обеспечить своевременные платежи и поддержать финансовую устойчивость.

Ответственные за дебиторскую задолженность компании

Кредитный отдел

Одним из ключевых отделов, ответственных за дебиторскую задолженность, является кредитный отдел. Этот отдел занимается выявлением и анализом покупателей, проведением проверки их платежеспособности, установлением лимитов кредитования и осуществлением контроля за соблюдением договоренностей по оплате товаров или услуг.

Финансовый отдел

Финансовый отдел компании также играет важную роль в управлении задолженностью. Он отвечает за составление счетов и выставление счетов-фактур, контроль за сроками оплаты, взаимодействие с клиентами по вопросам оплаты и принятие решений о дальнейших мерах по взысканию долгов.

Юридический отдел

Выпуск товара или предоставление услуг

Ответственность за контроль за дебиторской задолженностью также лежит на сотрудниках, ответственных за отгрузку товара или предоставление услуг. Они должны контролировать фактическую оплату и своевременное получение денежных средств от покупателей.

Руководство компании

Наконец, руководство компании также несет ответственность за дебиторскую задолженность. Это включает определение общей стратегии управления задолженностью, установление процедур контроля и управления, а также выделение ресурсов для эффективного управления задолженностью.