Товарищество собственников жилья (ТСЖ) в многоквартирном доме, как и любая другая организация, обязано платить зависящие от своей деятельности налоги. Некоторые из налогов, которые обычно взимаются с ТСЖ, включают налог на прибыль, налог на имущество и транспортный налог. Узнайте больше об этих налогах и их размерах, чтобы правильно распланировать финансы вашего ТСЖ и избежать штрафов и проблем с налоговыми органами.

Исходя из представленной информации, сообщаю следующее:

Товарищество собственников жилья (ТСЖ), являясь юридическим лицом, обязано выполнять определенные финансовые обязательства перед государством. Ниже представлен перечень налогов, которые ТСЖ обязано уплачивать:

1. Налог на прибыль организаций

ТСЖ должно уплатить налог на прибыль организаций, если его доход превышает установленный законодательством порог. Однако, в случае, если ТСЖ ведет учет в соответствии с упрощенной системой налогообложения, налог на прибыль может не начисляться.

2. НДС

Если ТСЖ оказывает платные услуги, то оно обязано уплачивать НДС. НДС начисляется на сумму, полученную от платы за оказание услуг и уплачивается в бюджет.

3. Единый социальный налог (ЕСН)

ТСЖ обязано уплачивать ЕСН с заработной платы своих сотрудников в соответствии с действующими ставками.

4. Налог на имущество организаций

Учитывая, что у ТСЖ имеется имущество (здания, сооружения и прочее), оно обязано уплачивать налог на это имущество. Налоговая ставка определяется в соответствии с законодательством.

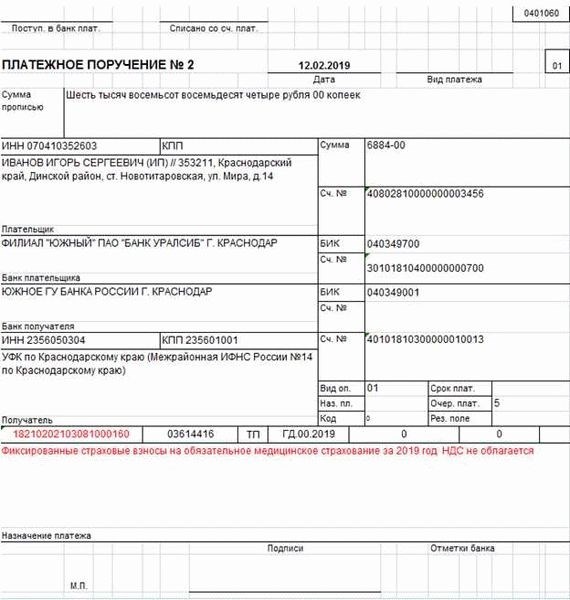

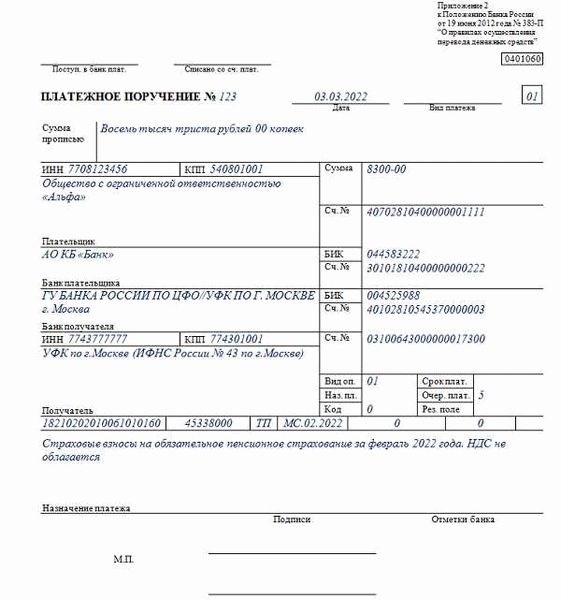

5. Страховые взносы

ТСЖ обязано уплачивать страховые взносы на обязательное пенсионное и медицинское страхование своих сотрудников.

Нюансы бухгалтерского учета в ТСЖ

Бухгалтерский учет в ТСЖ имеет свои особенности, которые важно учитывать для правильной и своевременной финансовой отчетности организации. Рассмотрим некоторые нюансы этого процесса.

1. Открытие бухгалтерского учета ТСЖ

Первым шагом при организации бухгалтерии в ТСЖ является открытие специального счета в банке. На этом счете будут осуществляться все денежные операции, связанные с деятельностью тсж — зачисления коммунальных платежей, оплата коммунальных услуг, оплата поставщиков и другие расходы.

2. Учет поступления коммунальных платежей

Поступление коммунальных платежей от жильцов должно быть правильно отражено в бухгалтерии. Для этого ведется учет поступлений, который включает информацию о сумме, дате и источнике платежа. Разумеется, учет должен быть четким и аккуратным, чтобы избежать возможных ошибок и несоответствий.

3. Учет расходов ТСЖ

Расходы ТСЖ могут включать платежи поставщикам коммунальных услуг, затраты на ремонт и обслуживание общего имущества, а также другие текущие расходы. Все эти расходы также должны быть правильно отражены в бухгалтерии и учтены в финансовой отчетности ТСЖ.

4. Налогообложение и учет налогов в ТСЖ

В ТСЖ есть некоторые особенности в налогообложении. Например:

- НДФЛ: ТСЖ освобождается от уплаты налога на доходы физических лиц (НДФЛ) при взимании коммунальных платежей;

- Налог на прибыль: ТСЖ освобождается от уплаты налога на прибыль, если все доходы ТСЖ идут на покрытие расходов;

- НДС: ТСЖ освобождается от уплаты налога на добавленную стоимость (НДС) при взимании коммунальных платежей.

Учет налогов в ТСЖ должен быть аккуратным и соответствовать требованиям налогового законодательства.

5. Аудит бухгалтерской отчетности ТСЖ

Проведение аудита бухгалтерской отчетности ТСЖ является важным этапом в работе организации. Это позволяет проверить правильность и достоверность представленной информации, обнаружить возможные ошибки или нарушения в учете и дать рекомендации по их исправлению.

6. Сетевой доступ к бухгалтерии ТСЖ

Для удобства ведения бухгалтерии ТСЖ рекомендуется использовать сетевой доступ к бухгалтерской программе. Это позволяет вести учет нескольким сотрудникам одновременно, обеспечивает более быстрый доступ к данным и повышает общую эффективность работы организации.

7. Ведение учета общих ресурсов ТСЖ

Кроме финансового учета, важно вести учет общих ресурсов ТСЖ, таких как вода, электричество и отопление. Для этого используются специальные счетчики, которые позволяют контролировать расход этих ресурсов и определять их стоимость.

8. Сводные отчеты и документы ТСЖ

Важной частью бухгалтерского учета в ТСЖ являются сводные отчеты и документы, которые должны быть представлены соответствующим органам. Это могут быть отчеты о доходах и расходах, отчеты об использовании общих ресурсов, а также другие документы, необходимые для контроля и анализа финансового состояния организации.

| Учетные документы ТСЖ | Срок предоставления |

|---|---|

| Годовой финансовый отчет | Не позднее 30 апреля следующего года |

| Книги учета платежей и расходов | Ежемесячно, не позднее 15 числа следующего месяца |

| Сводный отчет об использовании общих ресурсов | Ежеквартально, не позднее 20 числа следующего квартала |

Таким образом, бухгалтерский учет в ТСЖ требует особого внимания и ответственности. Правильное ведение учета и своевременное предоставление отчетности позволяют контролировать финансовое состояние организации и обеспечивают ее стабильную работу.

Зачем создаются ТСЖ?

Основные цели создания ТСЖ:

- Самостоятельное управление домом

- Снижение расходов на коммунальные услуги

- Повышение качества обслуживания и содержания дома

- Защита интересов собственников жилья

Создание ТСЖ позволяет собственникам жилья самостоятельно принимать решения об управлении и благоустройстве дома. В состав ТСЖ входят представители собственников, которые избираются общим собранием. Это позволяет решать проблемы, связанные с обслуживанием дома, разрешать споры между собственниками и контролировать использование средств, направляемых на развитие и поддержание объектов коммунальной инфраструктуры.

Создание ТСЖ также способствует снижению расходов на коммунальные услуги. Вместо работ с наймными управляющими организациями собственники могут организовывать выполнение работ и заключать договоры напрямую с поставщиками услуг. Таким образом, исключаются необоснованные расходы и улучшается эффективность использования финансовых средств.

Задачей ТСЖ является также повышение качества обслуживания и содержания дома. Ответственность за содержание общего имущества ложится на ТСЖ, которое может организовывать проведение ремонтных работ, уборку территории, обслуживание лифтов и других систем. Это позволяет собственникам жилья жить в комфортных условиях и иметь возможность влиять на качество предоставляемых услуг.

Наконец, создание ТСЖ позволяет защитить интересы собственников жилья. В рамках ТСЖ собственники объединяют свои усилия для решения проблем и конфликтов, связанных с управлением и содержанием дома. Также, собственники могут контролировать использование фондов ТСЖ и проверять соблюдение законодательства со стороны органов местного самоуправления и других контролирующих органов.

| Цели создания ТСЖ | Преимущества |

|---|---|

| Самостоятельное управление | Принятие решений в интересах собственников |

| Снижение расходов | Исключение необоснованных затрат |

| Повышение качества обслуживания | Улучшение условий проживания |

| Защита интересов собственников | Контроль исспользования средств и соблюдения законодательства |

Таким образом, создание ТСЖ позволяет собственникам жилья самостоятельно управлять многоквартирным домом, снижать расходы на коммунальные услуги, повышать и контролировать качество обслуживания и защищать свои интересы.

Зачем нужен бухучет в ТСЖ

Понимание финансового состояния

Бухгалтерский учет в ТСЖ позволяет получить полное представление о финансовом состоянии организации. Ведение бухгалтерии позволяет отслеживать все денежные потоки, проводить анализ доходов и расходов, а также определять стабильность финансового положения.

Обеспечение прозрачности расходов

Бухгалтерский учет помогает обеспечить прозрачность расходов ТСЖ. При ведении бухучета важно правильно оформлять и документально подтверждать все финансовые операции. Это позволяет избежать неправомерных трат и установить контроль над финансами.

Соблюдение налогового законодательства

Ведение бухгалтерии в ТСЖ помогает соблюдать налоговое законодательство. Бухгалтер обязан правильно рассчитывать и уплачивать налоги в соответствии с требованиями налогового кодекса и другими нормативными актами.

Использование данных для планирования

Бухгалтерский учет позволяет использовать данные для планирования деятельности ТСЖ. Анализ финансовой информации позволяет определить стабильность организации, выявить проблемные моменты и разработать стратегии развития.

Соблюдение требований гражданского кодекса

Бухгалтерский учет в ТСЖ необходим для соблюдения требований гражданского кодекса. Например, проведение инвентаризации имущества и составление бухгалтерской отчетности позволяют соблюдать правила и нормы, установленные законом.

Информация для УК

Управляющим компаниям (УК) многоквартирных домов необходимо учитывать определенные налоговые обязательства. Важно иметь представление о том, какие налоги должна платить УК и как правильно их уплачивать.

1. Налог на прибыль

УК обязана уплачивать налог на прибыль по ставкам, установленным для организаций. Размер налога определяется исходя из прибыли, полученной УК за отчетный период. Величина налоговой ставки может быть разной для разных регионов. УК обязана ежегодно представлять в налоговую инспекцию отчет о прибыли.

2. Налог на имущество

УК также обязана уплачивать налог на имущество. Основной объект налогообложения — это здание многоквартирного дома, находящегося в управлении УК. Размер налоговой ставки определяется на основе индивидуальных коэффициентов, установленных налоговыми органами. УК должна самостоятельно учесть исходные данные для расчета налога и уплатить его в установленные сроки.

3. Налог на землю

В случае, если УК является собственником земельного участка, на котором расположен многоквартирный дом, она также обязана уплачивать налог на землю. Размер налога на землю определяется на основе муниципальных установленных ставок.

4. Единый налог на вмененный доход

Если УК одновременно выполняет функции по предоставлению услуг коммунального обслуживания жильцам многоквартирного дома, она может воспользоваться особенностями налогообложения в виде единого налога на вмененный доход (ЕНВД). Размер единого налога определяется исходя из проживающих в доме лиц и площади помещений. УК обязана вести учет доходов и расходов, связанных с оказанием коммунальных услуг, и ежеквартально уплачивать единый налог.

5. Налог на добавленную стоимость (НДС)

Если УК предоставляет услуги по ремонту и содержанию общего имущества многоквартирного дома, она обязана уплачивать налог на добавленную стоимость (НДС) по стандартной ставке 20%. УК должна вести учет своих операций и ежемесячно представлять налоговую декларацию по НДС.

ВС РФ принял решение: какие налоги должны платить ТСЖ в многоквартирном доме

Высший Суд Российской Федерации (ВС РФ) вынес решение относительно налогообложения Товариществ Собственников Жилья (ТСЖ) в многоквартирных домах. Оно определяет, какие налоги обязаны платить ТСЖ и какое налоговое обязательство относится непосредственно к ТСЖ как юридическому лицу.

Коммунальные платежи

ВС РФ подтвердил, что ТСЖ обязаны оплачивать все коммунальные платежи по доставке электричества, воды, газа, отопления и других услуг, предоставляемых многоквартирным домом. Это включает в себя оплату коммунальных услуг, подключение и обслуживание телефонной связи, а также содержание и ремонт общего имущества.

Земельный налог

ВС РФ признал, что налог на землю не относится к обязанностям ТСЖ. ТСЖ как правило не являются землевладельцами, и поэтому не несут ответственности за уплату данного налога. Земельный налог обычно платится владельцем земли или организацией, имеющей право пользования землей.

Налог на имущество

ТСЖ, как собственник общего имущества в многоквартирном доме, обязаны платить налог на имущество, находящееся в их собственности. Это включает в себя налогооблагаемую стоимость зданий, сооружений, техники, оборудования и другого имущества, используемого для обслуживания собственников квартир в ТСЖ.

| Вид налога | Обязанность ТСЖ |

|---|---|

| Коммунальные платежи | Оплата всех коммунальных услуг и содержание общего имущества |

| Земельный налог | Не относится к обязанностям ТСЖ |

| Налог на имущество | Оплата налога на имущество, находящееся в собственности ТСЖ |

Таким образом, ВС РФ установил, какие налоги обязаны платить ТСЖ в многоквартирном доме. ТСЖ должны оплачивать коммунальные платежи и налог на имущество, но не обязаны платить земельный налог.

ТСЖ и отечественное налогообложение

Давайте рассмотрим, какие налоги обязаны платить ТСЖ:

1. Налог на прибыль

ТСЖ, занимающиеся предпринимательской деятельностью (например, предоставление дополнительных услуг жильцам), обязаны уплачивать налог на прибыль по общей системе налогообложения. Размер налога составляет 20% от полученной прибыли.

2. НДС

Если ТСЖ предоставляет жильцам услуги, облагаемые налогом на добавленную стоимость (НДС), они также должны уплачивать этот налог. Ставка НДС в настоящее время составляет 20%.

3. Единый налог на вмененный доход

Если ТСЖ не является предпринимателем, но получает доход от предоставления услуг (например, сдача в аренду общих помещений), они могут уплачивать единый налог на вмененный доход. Размер и ставка налога зависят от вида деятельности ТСЖ и определяются на основе величины установленных нормативов в доходах.

4. Налог на имущество

ТСЖ обязаны уплачивать налог на имущество, которое находится в их собственности. Размер налога зависит от кадастровой стоимости имущества и может различаться в разных регионах России.

5. Социальные отчисления

ТСЖ являются работодателями для своих сотрудников и обязаны уплачивать социальные отчисления с их заработной платы. Сумма отчислений зависит от размера заработной платы и устанавливается в соответствии с действующими законодательными актами.

6. Сборы за использование общего имущества

ТСЖ имеют право устанавливать сборы с собственников квартир за использование общего имущества (например, за ремонт и эксплуатацию). Эти сборы не являются налогами, но могут быть предусмотрены в уставе ТСЖ и регламентироваться законодательством о ТСЖ.

Таким образом, ТСЖ обязаны платить ряд налогов, включая налог на прибыль, НДС, единый налог на вмененный доход, налог на имущество и уплачивать социальные отчисления. Также они могут устанавливать сборы с собственников за использование общего имущества. Правильное исполнение налоговых обязательств является важной составляющей успешной деятельности ТСЖ.

Особенности налогового учета в ТСЖ

На территории России функционируют многоквартирные дома, организованные в Товарищество собственников жилья (ТСЖ). В своей деятельности ТСЖ также должно учитывать налоговые обязательства перед государством. Рассмотрим особенности налогового учета в ТСЖ.

Общие налоговые обязательства ТСЖ

Как юридическое лицо, ТСЖ обязано выполнять ряд налоговых обязательств. Основные налоги, которые должно уплачивать ТСЖ, включают:

- Налог на прибыль: ТСЖ обязано уплачивать налог на полученную прибыль. Размер налоговой ставки может зависеть от ряда факторов.

- НДС: Если ТСЖ оказывает платные услуги, то оно может быть обязано уплачивать налог на добавленную стоимость. Однако существуют некоторые особенности в применении НДС для ТСЖ.

- Земельный налог: Если ТСЖ является собственником земельного участка, на котором находится многоквартирный дом, то оно должно уплачивать земельный налог.

- Страховые взносы: ТСЖ также должно выплачивать страховые взносы в соответствии с действующим законодательством.

Особенности налогообложения в ТСЖ

ТСЖ имеет свои особенности в налогообложении, которые важно учитывать при ведении налогового учета:

- Основным критерием при определении обложения налогами ТСЖ является его статус как некоммерческой организации. В связи с этим, ТСЖ может применять некоторые налоговые льготы и особенности в уплате налогов.

- Некоторые доходы ТСЖ могут быть освобождены от налогообложения в соответствии с действующим законодательством.

- Для учета налоговых обязательств и отчислений в бюджет, ТСЖ должно вести соответствующую бухгалтерию и представлять отчетность в установленные сроки.

Товарищество собственников жилья (ТСЖ) обязано выполнять налоговые обязательства перед государством. Основными налогами, которые должно платить ТСЖ, являются налог на прибыль, НДС, земельный налог и страховые взносы. Однако, ТСЖ имеет особенности в налогообложении, связанные с его статусом некоммерческой организации. ТСЖ может применять налоговые льготы, освобождения и особенности в уплате налогов. Для правильного учета налоговых обязательств, ТСЖ должно вести бухгалтерию и представлять отчетность в соответствии с законодательством.

Ответы на другие вопросы – в материалах онлайн-семинара

Ниже представлены ответы на ряд актуальных вопросов, которые были заданы участниками онлайн-семинара по налоговым обязательствам ТСЖ в многоквартирных домах.

Какие виды налоговых обязательств применимы к ТСЖ?

ТСЖ обязано платить следующие налоги:

- НДС (Налог на добавленную стоимость) – распространяется на услуги и товары, которые были приобретены ТСЖ и не являются объектами обложения другими налогами;

- Налог на прибыль – начисляется на полученную прибыль ТСЖ после вычета расходов;

- Налог на имущество – облагает имущество, находящееся в собственности ТСЖ;

- Налог на землю – облагает земельный участок, на котором расположен многоквартирный дом.

Каков порядок уплаты налогов ТСЖ?

ТСЖ должно уплачивать налоги в установленные сроки и в порядке, определенном налоговым законодательством. Порядок уплаты для каждого вида налога может отличаться, поэтому рекомендуется обратиться за консультацией к специалистам или изучить релевантные материалы.

Какие налоговые льготы могут применяться к ТСЖ?

ТСЖ может применять определенные налоговые льготы, которые предусмотрены законодательством. Например, в некоторых случаях можно освободиться от уплаты НДС или получить льготную ставку по налогу на прибыль. Для получения льгот рекомендуется обратиться в налоговые органы для получения информации о возможности и порядке их применения.

Что делать, если возникли проблемы с уплатой налогов?

В случае возникновения проблем с уплатой налогов, рекомендуется обратиться в налоговые органы для консультации и разрешения ситуации. Если необходимо, можно также обратиться к специалистам по налоговому праву для получения профессиональной помощи.

Где можно найти более подробные материалы о налоговых обязательствах ТСЖ?

Более подробные материалы о налоговых обязательствах ТСЖ можно найти на официальных веб-сайтах налоговых органов, в налоговом кодексе и других специализированных источниках, которые предоставляют информацию о налоговом законодательстве.

Оформление трудовых отношений с председателем Правления ТСЖ

При организации работы многоквартирного дома и управлении им, возникает потребность в наличии председателя Правления Товарищества собственников жилья (ТСЖ). Постановление Правительства РФ № 871 от 30.09.1996 года «О стоимости работ и услуг по содержанию и ремонту общего имущества многоквартирного дома» предусматривает установление работы председателя Правления ТСЖ.

Оформление трудовых отношений с председателем Правления ТСЖ производится на основании заключаемого договора. В данном случае необходимо использовать такие типы договоров:

1. Трудовой договор

В случае, если председатель Правления ТСЖ работает постоянно и исполняет обязанности в рамках трудовой деятельности, для оформления отношений с ним используется трудовой договор. Данный договор регулирует взаимные права и обязанности работника и работодателя, а также условия работы и оплату труда. Получение заработной платы осуществляется по трудовому договору, в соответствии с трудовым законодательством Российской Федерации.

2. Гражданско-правовой договор

В случае, если председатель Правления ТСЖ не является работником и его обязанности выполняются на возмездной основе, то используется гражданско-правовой договор. В этом случае, на основании договора, председатель Правления ТСЖ осуществляет свою деятельность на условиях вознаграждения, которое может быть оговорено в договоре с работодателем.

Подведем итог: для трудовых отношений с председателем Правления ТСЖ могут быть использованы трудовой договор или гражданско-правовой договор. Выбор конкретного типа договора зависит от степени привлечения председателя Правления ТСЖ к постоянной или возмездной работе. Необходимо также учитывать требования трудового законодательства и особенности деятельности ТСЖ, для обеспечения законности и эффективного управления многоквартирным домом.

Какие требования предъявляются к годовой отчётности ТСЖ?

1. Соблюдение сроков предоставления отчётности

ТСЖ должно предоставлять свою годовую отчётность в установленные законодательством сроки. Обычно сведения о финансовом состоянии товарищества и его деятельности должны быть представлены не позднее 30-го апреля следующего года после отчетного периода.

2. Содержание отчётности

Годовая отчётность ТСЖ должна содержать следующие элементы:

- Бухгалтерский баланс;

- Отчёт о прибылях и убытках (отчёт о финансовых результатах);

- Отчёт об изменении капитала (собственных источников финансирования);

- Отчёт о движении денежных средств (денежный поток);

- Пояснительные записки к отчёту.

3. Форма предоставления отчётности

Отчётность ТСЖ должна представляться в печатном виде и подписываться руководителем товарищества и ответственным бухгалтером. Также рекомендуется предоставлять отчётность в электронном виде для обеспечения удобства хранения и архивирования документов.

4. Независимая проверка отчётности

В некоторых случаях годовая отчётность ТСЖ может подвергаться независимой проверке. Это требование может быть установлено, например, при достижении товариществом определенного уровня дохода или числа участников. Проведение независимой проверки помогает подтвердить достоверность информации, представленной в отчётности.

5. Сохранение отчётности

ТСЖ должно сохранять годовую отчётность и связанные с ней документы в течение определенного срока, установленного законодательством. Обычно срок хранения годовой отчётности составляет 5 лет.

Соблюдение требований по годовой отчётности ТСЖ позволяет участникам товарищества, потенциальным инвесторам и контролирующим органам оценить финансовое состояние и эффективность деятельности товарищества, а также обеспечивает прозрачность и доверие в отношениях между участниками ТСЖ и его партнёрами.

Два подхода арбитражных судов

Арбитражные суды имеют два основных подхода при рассмотрении дел: формальный и справедливый подходы.

1. Формальный подход

Формальный подход основывается на строгом применении закона и правил при рассмотрении дел. Судьи, следуя этому подходу, сконцентрированы на том, чтобы точно определить права и обязанности сторон в соответствии с действующим законодательством.

- Судебная практика, сформированная посредством формального подхода, является основополагающей для разрешения подобных вопросов.

- Судебные решения, вынесенные в рамках формального подхода, обладают высокой степенью законности и предсказуемости.

- Этот подход обеспечивает стабильность и справедливость, так как основывается на общепринятой юридической практике и прецедентном праве.

2. Справедливый подход

Справедливый подход принимает во внимание окружающие обстоятельства и интересы сторон при принятии решений. Судьи, используя этот подход, учитывают не только букву закона, но и добросовестность, справедливость и справедливое возмещение ущерба.

- Судебное решение, вынесенное в соответствии с справедливым подходом, может быть более гибким и учитывать все обстоятельства дела.

- Этот подход способствует учету конкретных обстоятельств и разрешению споров на основе справедливости.

- Справедливый подход позволяет судьям принимать решения, которые больше соответствуют правовой справедливости и удовлетворяют все стороны.

В зависимости от конкретной ситуации и характера спора, арбитражные суды могут применять как формальный, так и справедливый подходы, а часто их комбинирование позволяет достичь более справедливого и сбалансированного результата.

Налоговые обязательства ТСЖ (нюансы)

Товарищество собственников жилья (ТСЖ) как субъект хозяйствования несет определенные налоговые обязательства перед государством. Налоговая система включает в себя несколько важных составляющих, которые следует учитывать при управлении многоквартирным домом и формировании финансовых показателей. Рассмотрим основные налоговые обязательства ТСЖ.

Налог на имущество

Одним из налогов, которые должно уплачивать ТСЖ, является налог на имущество. Это налог на недвижимость, включая здания и сооружения, находящиеся в собственности товарищества. Размер налога рассчитывается с учетом кадастровой стоимости объектов и ставок, установленных местными властями. Уплата налога на имущество осуществляется ежегодно. ТСЖ должно быть зарегистрировано налоговым органом и предоставлять отчетность по уплате данного налога.

Обязательные платежи

- ТСЖ также обязано уплачивать обязательные платежи в бюджет. Это могут быть платежи, связанные с землей или коммунальными услугами, такими как водоснабжение, газоснабжение и электроснабжение. Размер платежей определяется в соответствии с действующими тарифами и нормативами.

- Кроме того, ТСЖ должно уплачивать платежи в местные бюджеты, такие как налог на землю и налог на доходы физических лиц. Размер этих платежей также определен законодательством, и он зависит от размера доходов и показателей имущества ТСЖ.

НДС или Налог на добавленную стоимость

НДС является одной из основных составляющих налоговых обязательств ТСЖ. Режим налогообложения определяется статусом товарищества и его видами деятельности. Если ТСЖ осуществляет предоставление услуг общего пользования, то оно освобождается от уплаты НДС.

Пенсионные отчисления

Как субъект хозяйствования, ТСЖ также обязано производить пенсионные отчисления. Размер и порядок их уплаты зависят от установленных законодательством норм и ставок. Отчисления производятся от всего фонда начисленной заработной платы работников ТСЖ.

| Налог | Краткое описание |

|---|---|

| Налог на имущество | Налог на недвижимость, включая здания и сооружения. |

| Обязательные платежи | Платежи, связанные с землей и коммунальными услугами. |

| НДС | Налог на добавленную стоимость. Освобождается при предоставлении услуг общего пользования. |

| Пенсионные отчисления | Отчисления с фонда начисленной заработной платы работников ТСЖ. |

ТСЖ обязано вести учет и своевременно уплачивать налоги в порядке, установленном законодательством. Для соблюдения налоговых обязательств рекомендуется обратиться к квалифицированным специалистам или юристам, имеющим опыт работы с ТСЖ. Это поможет избежать возможных нарушений и негативных последствий, связанных с неуплатой или неправильным уплатой налоговых обязательств.

Особенности бухгалтерских проводок

1. Принцип двойной записи

Основой бухгалтерских проводок является принцип двойной записи. Согласно этому принципу каждая операция должна быть отражена на счетах учета в дебет и кредит. Дебет и кредит — это стороны одной и той же операции, которые равны по сумме, но противоположны по направлению. Такая система позволяет обеспечить баланс в учетной системе.

2. Обязательное указание счетов

При составлении бухгалтерских проводок необходимо указывать номера счетов учета, на которых будет отражена операция. Каждой операции соответствует определенный набор счетов, которые определяются в соответствии с характером операции.

3. Разделение операций по классам

Операции в бухгалтерии делятся на классы по характеру и особенностям проведения. Каждый класс имеет свои правила и порядок составления бухгалтерских проводок. Например, есть класс операций по начислению налогов, класс операций по оплате заработной платы и т.д.

4. Использование аналитического учета

Аналитический учет позволяет детализировать бухгалтерскую информацию по объектам учета (например, по отдельным клиентам или проектам). При проведении бухгалтерских проводок могут использоваться аналитические счета для более точного отражения операций.

5. Отражение непрямых операций

Некоторые операции могут быть непрямыми, то есть не связанными напрямую с движением денежных средств или имущества. Различные оценочные и реорганизационные операции могут требовать особого подхода при составлении бухгалтерских проводок.

6. Соблюдение требований законодательства

При составлении бухгалтерских проводок необходимо учитывать требования действующего законодательства. Существуют специальные правила и нормы, которые определяют, какие операции должны быть отражены в учете, а какие — нет. Нарушение требований закона может привести к налоговым и финансовым проблемам.

ТСЖ и нюансы бухгалтерии

Основные налоги, которые ТСЖ обязаны уплачивать:

- Налог на прибыль. ТСЖ является некоммерческой организацией и обычно освобождается от уплаты данного налога.

- Налог на имущество. ТСЖ обязано уплачивать налог на имущество, если у него есть собственность (например, земельный участок).

- Налог на землю. Если у ТСЖ есть земельный участок, оно должно уплачивать налог на землю.

- Единый сельскохозяйственный налог. Если ТСЖ предоставляет сельскохозяйственные услуги (например, содержание садового участка), оно должно уплачивать данный налог.

- НДС. Если ТСЖ оказывает платные услуги (например, уборка территории), оно должно уплачивать НДС.

Документы и отчётность, которые необходимо вести в ТСЖ:

- Учет доходов и расходов. ТСЖ должно вести учет доходов и расходов, основываясь на приходах от собственников жилья и расходах на содержание и ремонт общего имущества.

- Формирование годового бюджета. Каждый год ТСЖ должно составлять годовой бюджет, в котором прогнозируются доходы и расходы на следующий год.

- Отчётность перед собственниками. ТСЖ должно регулярно предоставлять отчеты о своей деятельности собственникам жилья.

- Формирование и утверждение бухгалтерской отчетности. ТСЖ должно составлять бухгалтерскую отчетность в соответствии с действующим законодательством и утверждать её на общем собрании.

Преимущества правильной бухгалтерии в ТСЖ:

- Прозрачность и контроль. Правильно веденная бухгалтерия позволяет обеспечить прозрачность и контроль над финансами ТСЖ.

- Управление финансами. Бухгалтерия помогает эффективно управлять финансами ТСЖ, планировать доходы и расходы.

- Соблюдение законодательства. Правильное ведение бухгалтерии позволяет соблюдать требования законодательства и избегать проблем с налоговыми органами.

- Доверие собственников. Точная и своевременная отчетность вносит доверие собственников жилья и способствует лучшему взаимодействию между ТСЖ и собственниками.

Корректная бухгалтерия в ТСЖ играет важную роль в обеспечении прозрачности финансовых операций и управления финансами. Учет доходов и расходов, составление бюджета, предоставление отчетности – все эти моменты помогают обеспечить эффективное функционирование и доверие собственников жилья. Поэтому ТСЖ следует уделить должное внимание своей бухгалтерии и при необходимости привлечь специалистов для проведения работ по бухгалтерии и налогообложению.

При каких условиях ТСЖ освобождается от уплаты НДС

Освобождение от уплаты НДС на услуги управляющей организации

Одним из основных условий, при котором ТСЖ может быть освобождено от уплаты НДС, является то, что оно должно осуществлять управление многоквартирным домом без помощи управляющей организации. Только в этом случае ТСЖ возможно освободить от уплаты НДС на услуги управляющей организации.

Обязательные условия освобождения

Для того чтобы ТСЖ было освобождено от уплаты НДС на услуги управляющей организации, должны быть выполнены следующие обязательные условия:

- ТСЖ не должно иметь доли участия управляющей организации.

- В уставе ТСЖ должно быть прописано, что управление многоквартирным домом осуществляется самим ТСЖ.

- Участники ТСЖ должны принимать активное участие в принятии управленческих решений и контроле за их исполнением.

Выгода для ТСЖ

Освобождение от уплаты НДС на услуги управляющей организации может быть выгодным для ТСЖ по нескольким причинам:

- Сокращение расходов. Отсутствие необходимости уплаты НДС позволяет сэкономить деньги, которые могут быть направлены на другие нужды ТСЖ.

- Улучшение качества услуг. При самостоятельном управлении многоквартирным домом ТСЖ может более эффективно и качественно предоставлять услуги своим жильцам.

- Увеличение контроля. Участники ТСЖ могут принимать активное участие в управленческих решениях и контролировать их исполнение, что способствует повышению прозрачности и ответственности.

ТСЖ может быть освобождено от уплаты НДС на услуги управляющей организации при самостоятельном управлении многоквартирным домом и выполнении определенных обязательных условий. Данное освобождение может принести выгоду для ТСЖ в виде сокращения расходов, улучшения качества услуг и увеличения контроля со стороны участников ТСЖ.

Взносы в ТСЖ: все, что нужно знать

Обязательные взносы в ТСЖ

Основными видами взносов, которые собственники жилья должны платить в ТСЖ, являются:

- Членские взносы: каждый собственник жилья обязан уплачивать ежемесячный членский взнос в размере, определенном общим собранием собственников. Эти средства используются для текущего обслуживания дома, оплаты коммунальных услуг и выполнения ремонтных работ.

- Целевые взносы: взносы, предназначенные для выполнения капитального ремонта многоквартирного дома. Размер целевых взносов устанавливается на основе плана капитального ремонта, утвержденного общим собранием собственников. Эти средства накапливаются на специальном счете и используются для проведения крупных ремонтных работ и модернизации жилого комплекса.

Порядок уплаты взносов

Взносы в ТСЖ могут вноситься ежемесячно, четвертью, полугодием или годом в зависимости от решения общего собрания собственников. Нерегулярное уплата взносов должна быть согласована с ТСЖ.

Для обеспечения прозрачности финансовых операций и контроля за соблюдением обязательств, ТСЖ ведет бухгалтерский и налоговый учет.

Освобождение от процентов и штрафов

В случае просрочки или неполной оплаты взносов, собственник жилья обязан уплатить проценты за пользование чужими денежными средствами в размере и по срокам, установленным ТСЖ. В случае неуплаты взносов в установленные сроки, собственнику может быть начислен штраф.

Однако существуют случаи, когда собственник жилья может быть освобожден от уплаты процентов и штрафов, например, если он временно не проживает в квартире или находится в тяжелой жизненной ситуации. В этих случаях собственник должен предоставить документы, подтверждающие свое положение.

| Ситуация | Документы, необходимые для освобождения |

|---|---|

| Временное отсутствие в квартире | Справка о временной регистрации по другому адресу |

| Тяжелая жизненная ситуация | Медицинская справка, судебное решение и т.д. |

Важно помнить, что освобождение от процентов и штрафов ограничено во времени и можно получить только в случаях, предусмотренных законодательством.

Взносы в ТСЖ являются обязательными и необходимыми для обеспечения нормальной работы многоквартирного дома. Узнавайте управляющую компанию или председателя ТСЖ о размерах и сроках внесения взносов, а также о возможности освобождения от процентов и штрафов в случае необходимости.

Почему ТСЖ необходим учет

Основные причины, почему ТСЖ должно вести учет:

- Контроль за финансовыми операциями. Учет позволяет отслеживать поступления и расходы, а также контролировать бюджет организации. Это помогает избежать финансовых несоответствий и препятствует возможным злоупотреблениям.

- Обеспечение справедливого распределения затрат. Учет позволяет определить объемы потребляемых ресурсов каждым жильцом и правильно распределить затраты на их оплату.

- Сокращение издержек. Благодаря учету можно выявить и устранить излишнюю потребность в ресурсах, а также улучшить системы управления и экономить на них.

- Предоставление отчетности. Учетные данные позволяют составлять отчеты о финансовом состоянии ТСЖ и предоставлять их заинтересованным сторонам, включая жильцов и налоговые органы.

- Соблюдение законодательства. Ведение учета является законной обязанностью ТСЖ. Это позволяет соблюдать требования государства и избежать возможных штрафов или санкций.

Какие данные необходимо учитывать в ТСЖ:

- Поступления и расходы: ведение учета поступлений от жильцов, а также расходов на обслуживание и ремонт общего имущества.

- Потребление ресурсов: учет объемов потребляемой воды, электроэнергии, отопления и других коммунальных услуг.

- Распределение затрат: определение доли каждого жильца в общих затратах на обслуживание дома и его инфраструктуры.

- Договоры и контракты: учет информации о договорах с поставщиками услуг и контрактах на выполнение работ по обслуживанию дома.

- Отчетность: составление отчетов о деятельности ТСЖ, включая отчеты о финансовом состоянии и расходах.

Преимущества учета в ТСЖ:

1. Эффективное управление финансами. Учетные данные позволяют анализировать расходы и доходы, что помогает принимать обоснованные решения по оптимизации бюджета.

2. Повышение доверия жильцов. Предоставление прозрачной отчетности укрепляет доверие жильцов к управляющей организации и способствует лучшим отношениям внутри общежития.

3. Улучшение качества обслуживания. Учет позволяет более точно определить потребности и предоставить качественное обслуживание жильцам, так как доступна информация о реальных затратах и потреблении ресурсов.

4. Соблюдение требований законодательства. Ведение учета позволяет следовать законодательным требованиям и избежать возможных штрафов и санкций со стороны государственных органов.