В России наблюдается увеличение спроса на земельные участки под гаражно-строительные кооперативы (ГСК). Для регулирования использования земли под данное назначение и формирования доходов в городском бюджете вводится налог за фактическое использование земли под ГСК. Данный налог рассчитывается исходя из площади земельного участка и его местоположения, и имеет целью повышение эффективности использования земельных ресурсов и стимулирование развития данного сектора экономики.

Повышающие коэффициенты для земельных участков под жилищное строительство

1. Основные категории повышающих коэффициентов

В законодательстве установлены следующие категории, которые позволяют определить повышающий коэффициент для земельных участков:

- Степень благоустройства территории, включающая наличие дорожных покрытий, системы водоотведения, освещения и других инженерных коммуникаций.

- Нахождение участка на территории с развитой инфраструктурой (рядом с транспортными магистралями, остановками общественного транспорта, магазинами).

- Экологическая обстановка в месте расположения участка (близость к паркам, водоемам, заповедникам).

- Наличие культурных, исторических или архитектурных объектов вблизи участка.

- Престиж района, включая его репутацию и финансовые возможности жильцов.

- Доступность объектов социальной инфраструктуры (школ, детских садов, больниц).

2. Примеры повышающих коэффициентов

Приведем примеры повышающих коэффициентов для земельных участков под жилищное строительство:

| Категория | Коэффициент |

|---|---|

| Высокая степень благоустройства территории | 1,5 |

| Близость к магистралям и общественному транспорту | 1,3 |

| Последовательное улучшение экологической обстановки (есть парк или водоем поблизости) | 1,2 |

| Наличие объектов культурного и исторического значения | 1,2 |

| Престижный район с высоким уровнем жизни | 1,3 |

| Большое количество школ, детских садов и больниц в районе | 1,2 |

Итоговый повышающий коэффициент определяется путем умножения значений этих категорий, помноженных на базовую ставку налога на землю.

3. Вычисление и взимание налога на землю

После определения повышающего коэффициента для земельного участка, производится расчет величины налога на землю. Расчет проводится следующим образом:

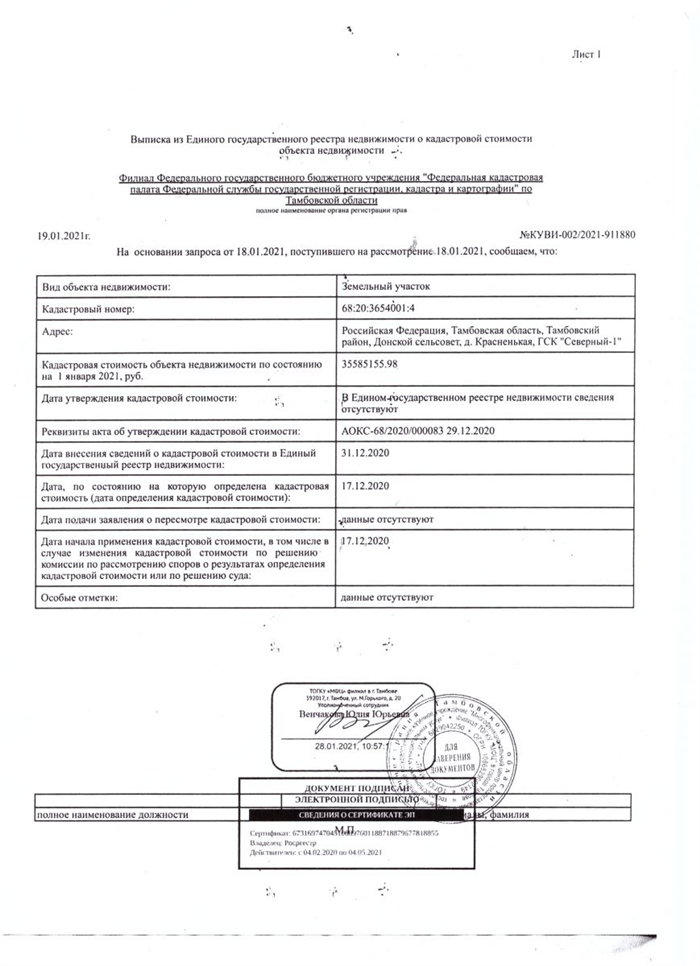

- Определение кадастровой стоимости земельного участка.

- Умножение кадастровой стоимости на повышающий коэффициент.

- Умножение полученного значения на базовую ставку налога.

- Получение итоговой суммы налога на землю.

Таким образом, использование повышающих коэффициентов позволяет учесть особенности и характеристики земельного участка при расчете налога на землю. Это справедливая система, которая обеспечивает более точный и справедливый расчет налоговых обязательств.

Нецелевое использование земли

Нецелевое использование земли квалифицируется как нарушение законодательства и может привести к наложению штрафов и санкций. Под таким использованием понимается использование земельного участка или объекта недвижимости вопреки предписаниям или условиям, установленным в документе о праве на землю.

Примеры нецелевого использования земли:

- Использование земли под жилую застройку для коммерческих целей;

- Использование земли для другой целевой деятельности, не указанной в документах;

- Отсутствие выполнения условий по обустройству и содержанию земельного участка;

- Передача земли в аренду или субаренду без согласия правообладателя;

- Использование земельного участка для незаконной добычи природных ресурсов.

Последствия нецелевого использования земли:

Нарушение условий использования земли может привести к следующим последствиям:

- Приостановка права использования земли;

- Наложение штрафов или иных санкций;

- Лишение права пользования землей;

- Привлечение к ответственности перед судом;

- Изъятие земельного участка в пользу государства.

Процедура контроля за целевым использованием земли:

Для контроля за целевым использованием земли устанавливаются процедуры и органы, ответственные за проверку использования земельных участков. В случае выявления нецелевого использования, проводятся соответствующие проверки и принимаются меры по прекращению нарушений.

Законодательство о целевом использовании земли:

Целевое использование земли регулируется Федеральным законом «Об обороте земель сельскохозяйственного назначения» и другими нормативными актами, которые устанавливают правила использования земли и предусматривают ответственность за нарушения.

Цитата:

«Целевое использование земли является важным аспектом контроля за правильным использованием земельных ресурсов и сохранением природной среды.»

Ставки земельного налога

Федеральные и региональные ставки

Земельный налог может различаться в зависимости от федеральных и региональных нормативных актов. Федеральное законодательство устанавливает минимальные ставки налога, которые должны быть применены на территории всей страны. Однако регионы могут устанавливать более высокие ставки налога в соответствии с местными особенностями и потребностями.

Ставки в зависимости от назначения земельного участка

Ставки земельного налога также могут быть разделены в соответствии с назначением земельного участка. Например, существуют отдельные ставки для земель, на которых расположены жилые дома, коммерческие объекты или промышленные предприятия. Каждый вид земельного назначения может иметь свои специфические ставки, устанавливаемые в соответствии с их стоимостью и важностью для экономики региона.

Ставки в зависимости от географического расположения

Географическое расположение земельного участка также может играть роль в определении ставки земельного налога. Например, земельные участки, расположенные в центре города или в престижных районах, могут иметь более высокую ставку налога, чем участки, которые находятся в отдаленных или менее привлекательных местах.

Изменение ставок

Ставки земельного налога могут изменяться со временем в зависимости от различных факторов. Например, государственные органы могут решить повысить ставки налога для определенных категорий недвижимости или в определенных регионах. Такие изменения обычно осуществляются для решения конкретных задач государства или для балансировки бюджета.

Важность обновления информации о ставках

Владельцам земельных участков важно быть в курсе текущих ставок земельного налога, поскольку это позволяет им правильно рассчитывать свои налоговые обязательства и избегать проблем с налоговыми органами. Поэтому рекомендуется регулярно обновлять информацию о ставках налога и обращаться за консультациями к специалистам в области налогообложения.