При продаже дома после завещания существует ряд налогов, которые необходимо учесть. Одним из основных является налог на прибыль от продажи недвижимости, который зависит от стоимости дома и времени его владения. Также придется уплатить налог на имущество и возможно, налог на наследство. Знание этих правил позволит участникам сделки избежать проблем с налогообложением и сократить свои расходы.

Госпошлина за вступление в наследство

Что такое госпошлина за вступление в наследство?

Госпошлина представляет собой обязательный платеж, который взимается государством за оказание определенных услуг. В случае вступления в наследство госпошлина взимается за регистрацию права на наследование и выдачу свидетельства о праве на наследство.

Размер госпошлины

Размер госпошлины за вступление в наследство определяется в зависимости от стоимости наследуемого имущества. В таблице ниже приведены примерные значения госпошлины в зависимости от стоимости наследства:

| Стоимость наследства | Размер госпошлины |

|---|---|

| До 300 000 рублей | 1 000 рублей |

| От 300 000 до 1 000 000 рублей | 2% от стоимости наследства |

| Свыше 1 000 000 рублей | 20 000 рублей |

Как уплатить госпошлину

Госпошлину за вступление в наследство можно уплатить следующими способами:

- наличными в кассе уполномоченного органа;

- банковским переводом на расчетный счет уполномоченного органа;

- электронным платежом через систему «Платежное поручение».

Для уплаты госпошлины необходимо заполнить специальную квитанцию и указать все необходимые данные, включая реквизиты наследодателя и наследника.

Сроки уплаты госпошлины

Госпошлину за вступление в наследство необходимо уплатить в течение 6 месяцев со дня открытия наследства. В противном случае, наследник может быть обязан уплатить неустойки или возместить причиненные убытки.

Госпошлина за вступление в наследство является обязательным платежом, который необходимо уплатить для оформления права на наследство. Размер госпошлины зависит от стоимости наследуемого имущества. Уплатить госпошлину можно различными способами, включая наличные, банковский перевод и электронный платеж. Важно учесть сроки уплаты госпошлины, чтобы избежать неустоек и дополнительных затрат.

Когда не нужно платить НДФЛ при продаже дома

1. Продажа жилого дома, принадлежавшего продавцу более 3 лет

Если продавец владел жилым домом более 3 лет на момент его продажи, то он освобождается от уплаты НДФЛ. Это связано с тем, что приобретенная доходность, полученная от продажи, признается налогонеоблагаемой.

2. Вычет на материальную поддержку детей и на приезды к ним

Если продавец является родителем и ведет материальную поддержку своих несовершеннолетних детей, то он имеет право на вычет, который освободит его от уплаты НДФЛ при продаже жилого дома. Также вычет предоставляется на приезды к детям на время их отпуска, лечения или учебы.

3. Замена жилого дома

Если продавец продает свой жилой дом и приобретает другой жилой дом в течение 1 года, то он освобождается от уплаты НДФЛ. Покупка нового дома должна быть произведена на той же территории Российской Федерации.

4. Продажа жилого помещения после получения наследства

Если жилой дом был унаследован продавцом, то он освобождается от уплаты НДФЛ при его продаже. Унаследованная недвижимость считается уже владельческой и не облагается налогом.

5. Возвращение квартиры в собственность после истребования

Если продавец продает квартиру, которая ранее была истребована у него судом или органами власти, то он освобождается от уплаты НДФЛ. Возвращение недвижимости в собственность считается безвозмездным, поэтому налог не облагается.

Конечно, в каждом из этих случаев есть свои особенности и требования, которые нужно соблюдать, чтобы воспользоваться освобождением от уплаты НДФЛ. Рекомендуется обратиться к специалисту для получения более подробной информации и консультации в каждом конкретном случае.

Иллюстрации: стоит поставить иллюстрации разных стилей — одна картинка, вторая таблица и т.д. Без заголовков.

| Ситуация | Освобождение от НДФЛ |

| Продажа жилого дома более 3 лет | Доход признается налогонеоблагаемым |

| Вычет на материальную поддержку детей и на приезды к ним | Освобождение при наличии детей и материальной поддержки |

| Замена жилого дома | Покупка нового дома на территории Российской Федерации в течение 1 года |

| Продажа жилого помещения после получения наследства | Унаследованная недвижимость не облагается налогом |

| Возвращение квартиры после истребования | Обратное получение недвижимости безвозмездно |

Минимальный срок владения 3 года

При продаже дома, полученного по завещанию, очень важно учитывать минимальный срок владения имуществом. В России этот срок составляет обычно 3 года. Это означает, что если вы получили дом в наследство и решаете его продать, вам необходимо прожить в нем не менее трех лет.

Минимальный срок владения 3 года является одним из условий освобождения от налога при продаже недвижимости, полученной по завещанию. Если вы продаете дом после истечения этого срока, то можете не платить налог на доход в размере 13%.

Преимущества продажи после 3 лет владения:

- Освобождение от налога на доход

- Возможность получить более выгодные условия при продаже

- Увеличение стоимости дома в результате инфляции и роста рынка недвижимости

- Возможность проведения ремонта и улучшение дома

Наследственное получение недвижимости:

Наследниками могут быть:

- Прямые потомки (дети, внуки)

- Родители

- Супруг (супруга)

- Братья и сестры

Наследственное дело включает следующие этапы:

- Установление факта наследования

- Оформление наследства

- Распределение наследства

Продажа дома после удовлетворения запросов других наследников:

Если вы получили дом по завещанию, но есть другие наследники, которые владеют имуществом в равной доле, вы не можете продать дом без согласия остальных наследников. В этом случае нужно обратиться к ним с предложением о продаже, и если они согласны, составить договор купли-продажи.

| Вид собственности | Срок владения |

|---|---|

| Дом, полученный по завещанию | 3 года |

| Дача, полученная по завещанию | 5 лет |

| Земельный участок, полученный по завещанию | 5 лет |

Важно помнить, что предоставление льгот по налогам возможно только при соблюдении условий, установленных законодательством. При продаже дома после завещания обязательно проконсультируйтесь с юристом или налоговым консультантом.

Если вы решили продать наследство

Продажа наследства: юридические аспекты

Прежде всего, необходимо понять, что продажа наследства может быть связана с определенными правовыми аспектами. Некоторые из них:

- Право собственности: перед продажей наследства необходимо убедиться в своем праве собственности на это имущество. Чтобы это сделать, рекомендуется обратиться к юристу, который поможет вам установить все юридические документы и доказательства.

- Налоговые обязательства: продажа унаследованного имущества может повлечь за собой налоговые обязательства. В зависимости от страны и законодательства, вы можете быть обязаны уплатить налог с продажи или уплатить налог на прибыль от продажи.

- Регистрация сделки: прежде чем продать унаследованное имущество, необходимо зарегистрировать сделку в соответствии с местными законами и требованиями. Не забудьте обратиться к специалисту для консультации и помощи в процессе регистрации.

Продажа наследства: практические советы

Помимо юридических аспектов, есть также некоторые практические советы, которые могут помочь вам продать наследство успешно:

- Оцените стоимость: перед продажей уточните рыночную стоимость унаследованного имущества. Это поможет вам определить разумную цену и привлечь потенциальных покупателей.

- Подготовьте имущество к продаже: сделайте все необходимые ремонты или обновления, чтобы унаследованное имущество выглядело более привлекательно для покупателей.

- Рекламируйте свое предложение: опубликуйте объявление о продаже унаследованного имущества на различных платформах и в социальных сетях. Это поможет вам найти потенциальных покупателей быстрее.

- Обратитесь к профессионалам: если у вас нет опыта в продаже недвижимости, рекомендуется обратиться к агентам по недвижимости или юристам, которые могут помочь вам в процессе продажи наследства.

Продажа наследства может быть сложным процессом, но с правильной подготовкой и консультацией специалистов вы можете успешно реализовать свое унаследованное имущество. Следуйте правовым и практическим советам, чтобы достичь желаемого результата.

Если налог нужно платить

При продаже дома после завещания может возникнуть необходимость уплатить налог. В данной статье рассмотрим случаи, когда налог при продаже дома все-таки нужно будет платить.

Налог при продаже дома может потребоваться в следующих ситуациях:

- Если продажа дома происходит в течение 3 лет с момента его приватизации или приобретения по наследству

- Если продажа дома происходит в течение 5 лет, но после приватизации или приобретения по наследству были проведены крупные ремонтные работы или реконструкция

- Если продажа дома происходит в течение 3 лет, но существуют соответствующие документы, подтверждающие факторы, вынуждающие продать недвижимость раньше установленного срока (например, выселение, невозможность проживания, необходимость дорогостоящих лечебных процедур и т. д.)

- Если продажа дома происходит в результате развода

- Если продажа дома происходит через ипотеку, а ипотечный кредит был выплачен менее чем за 5 лет до продажи

Таким образом, налог при продаже дома может оказаться обязательным, если соблюдены определенные условия указанные выше. В любом случае, рекомендуется обратиться к юристу или налоговому консультанту, чтобы получить профессиональную помощь и точную информацию о необходимости уплаты налога при продаже дома после завещания.

Наследство по завещанию и без

Различают два способа наследования: по завещанию и без завещания.

Наследство по завещанию

- Завещание — это документ, в котором умерший указывает, кому и какое имущество он оставляет после себя.

- Наследники по завещанию могут быть указаны конкретно или в виде долей.

- Завещатель вправе лишить наследника права на наследство или ограничить его долю в завещании.

- Завещание может быть отозвано или изменено в любое время до смерти завещателя.

- В наследование имеют право только лица, указанные в завещании.

- Завещание подлежит исполнению в течение 6 месяцев с момента открытия наследства.

Наследство без завещания

В случае отсутствия завещания, наследование происходит по закону.

- Наследники по закону делят наследство в определенных пропорциях, зависящих от степени родства с умершим.

- К наследованию по закону могут претендовать родственники (или их потомки), супруг(а) и зависимые вторыми лицами.

- Если наследников по закону нет, наследство может перейти к государству.

- Право на наследство теряется, если лицо было признано недееспособным или лишено наследственных прав.

- Наследство без завещания подлежит дележке между наследниками в течение 6 месяцев с момента открытия наследства.

Сравнение наследования по завещанию и без

| Наследство по завещанию | Наследство без завещания |

|---|---|

| Указанные наследники в завещании | Наследники по закону |

| Возможность лишения наследника права на наследство | Отсутствие возможности лишения права на наследство |

| Изменение или отзыв завещания до смерти | Отсутствие возможности изменения или отзыва |

| Исполнение завещания в течение 6 месяцев | Исполнение наследства в течение 6 месяцев |

Наследство по завещанию и без завещания имеют свои особенности. Завещание дает возможность умершему самостоятельно распорядиться имуществом после своей смерти и влиять на долю наследников. В случае отсутствия завещания, наследство распределяется по закону в определенных пропорциях. Наследственные дела должны быть урегулированы в течение 6 месяцев с момента открытия наследства в обоих случаях.

Существует ли налог при вступлении в наследство

Вступление в наследство может быть сопряжено с определенными налоговыми обязательствами. Давайте разберемся, существует ли налог при вступлении в наследство и какие именно платежи могут возникнуть.

Налог на имущество физических лиц

Один из наиболее распространенных налогов, связанных с наследством, является налог на имущество физических лиц (НДФЛ). При вступлении в наследство, налоговая база определяется стоимостью наследуемого имущества.

Налоговая база:

- Имущество подлежащее налогообложению включает в себя недвижимое и движимое имущество, деньги, ценные бумаги и другие активы, подлежащие правомочному оформлению наследования.

- Стоимость имущества определяется по рыночным ценам на день наследования.

- Налоговая ставка находится на уровне 13% от стоимости наследуемого имущества.

Особенности налогообложения при наследовании недвижимости

Особенности налогообложения при наследовании недвижимости зависят от времени вступления в наследство и дальнейших действий с имуществом:

- Если наследник решает продать переданную недвижимость, он будет обязан уплатить налог на прибыль от продажи недвижимости (НПД).

- Если наследство включает единственное жилое помещение и наследник решает его оставить в собственности и зарегистрироваться по новому месту жительства, то он будет освобожден от уплаты НДФЛ при вступлении в наследство.

- Если наследник решает проживать в наследуемом жилом помещении, не продавая его, то налоговые обязательства по НДФЛ возникнуть не будут.

Освобождение от налога при некоторых видах наследственных правоотношений

Важно отметить, что существуют случаи, когда вступление в наследство может быть освобождено от налоговых обязательств:

- Наследование по завещанию: При получении наследства по завещанию, налоговые обязательства могут возникнуть в случае продажи наследуемого имущества.

- Наследование по закону: В случае наследования по закону, а именно при наследовании ближайшими наследниками (родителями, детьми, супругами), налоговые обязательства также возникнут в случае продажи наследуемого имущества.

В любом случае, при вступлении в наследство всегда рекомендуется получить консультацию специалиста в области налогового права, чтобы быть уверенным в правильности своих действий и избежать непредвиденных налоговых платежей.

Как уменьшить НДФЛ при продаже дома после завещания?

Налог на доходы физических лиц (НДФЛ) при продаже дома после завещания может быть достаточно высоким. Однако существуют некоторые способы, которые позволяют уменьшить этот налоговый платеж. Рассмотрим несколько вариантов:

1. Использование социальных льгот

В России существуют различные социальные льготы, которые могут снизить размер НДФЛ при продаже недвижимости. Например, если вы являетесь участником Великой Отечественной войны или инвалидом, вы можете быть освобождены от уплаты этого налога.

2. Учет расходов на улучшение дома

При продаже дома, вы можете учесть расходы на улучшение объекта недвижимости. Например, если вы проводили ремонт или строительство новых объектов на вашей территории, эти расходы можно учесть при расчете налога. Однако необходимо иметь документальное подтверждение этих расходов.

3. Продажа недвижимости в течение трех лет

Если вы продаете дом, наследованный вами после завещания, менее чем через три года, с момента получения права на наследство, то сумма налога будет меньше. В соответствии с законодательством, ставка НДФЛ уменьшается пропорционально количеству полных месяцев, прошедших со дня открытия наследства до дня продажи.

4. Использование договора ренты

5. Возможность применения упрощенной системы налогообложения

Если вы являетесь индивидуальным предпринимателем и используете упрощенную систему налогообложения, то можете воспользоваться этим преимуществом при продаже дома. В таком случае, размер НДФЛ будет рассчитываться на основе показателей дохода и расхода, установленных для упрощенной системы налогообложения, что позволит снизить налогообязательства.

| Способ уменьшения НДФЛ | Преимущества |

|---|---|

| Использование социальных льгот | — Освобождение от уплаты налога — Существенное снижение налоговой нагрузки |

| Учет расходов на улучшение дома | — Возможность учесть дополнительные расходы, связанные с улучшением жилой недвижимости — Снижение налоговой базы |

| Продажа недвижимости в течение трех лет | — Уменьшение НДФЛ пропорционально количеству полных месяцев со дня наследства до продажи — Экономия на налоговых платежах |

| Использование договора ренты | — Уменьшение налогооблагаемой базы — Снижение размера НДФЛ |

| Возможность применения упрощенной системы налогообложения | — Расчет НДФЛ на основе упрощенных показателей доходов и расходов — Уменьшение налоговых обязательств |

Главное про налог на наследство

1. Понятие и основные принципы налога на наследство

Налог на наследство применяется в случаях, когда умерший оставил по смерти свое имущество, которое перейдет к наследникам. Однако не все наследники обязаны платить этот налог. Сумма налога зависит от стоимости наследуемого имущества и степени родства между наследодателем и наследником. Налог на наследство необходимо уплатить в течение 6 месяцев с момента принятия наследства.

2. Освобождение от уплаты налога

Некоторые категории граждан имеют право на освобождение от уплаты налога на наследство. Это в первую очередь супруг (супруга) наследодателя, дети, родители и дети родителей. Также освобождение от уплаты налога предусмотрено для людей с инвалидностью и ветеранов Великой Отечественной войны. Однако при этом необходимо соблюдать определенные условия, установленные законодательством.

3. Налоговая база и ставки налога

Налоговая база налога на наследство определяется стоимостью наследуемого имущества. Ставки налога зависят от степени родства между наследодателем и наследником. Например, если наследником является супруг (супруга) или ребенок наследодателя, то налоговая ставка составляет 0%. Для других категорий наследников ставки налога наследство устанавливаются в соответствии с законодательством.

4. Преимущества использования завещания

Использование завещания позволяет наследодателю самостоятельно распорядиться своим имуществом после смерти и осуществить его передачу наследникам без проблем и споров. При этом налог на наследство может быть уменьшен или вообще отменен за счет различных налоговых льгот, предусмотренных законом.

5. Порядок уплаты налога на наследство

Для уплаты налога на наследство необходимо обратиться в налоговый орган по месту жительства или по месту нахождения наследуемого имущества. Там будут предоставлены все необходимые документы для уплаты налога. Налог должен быть уплачен в течение 6 месяцев с момента принятия наследства. В случае неуплаты налога или его неправильного расчета наследники могут столкнуться с штрафами и другими негативными последствиями.

Есть ли налог при дарении недвижимости?

Налогообложение при дарении недвижимости

Дарение недвижимости – это юридическая сделка, которая подразумевает передачу прав на недвижимость безвозмездно. Однако, обязанность по уплате налогов при дарении недвижимости может возникнуть.

В Российской Федерации существует Федеральный закон «О государственной регистрации прав на недвижимое имущество и сделок с ним», в котором прописаны правила налогообложения при дарении недвижимости. В соответствии с этим законом, лицо, получающее недвижимость в дар, обязано уплатить налог на доходы физических лиц в размере 13% от кадастровой стоимости недвижимого имущества.

Варианты налогообложения

Однако, существуют исключения из данного правила налогообложения:

- Дарение близким родственникам (родителям, супругам, детям и т.д.) не облагается налогом на доходы физических лиц;

- Дарение тесно связанным лицам налогом не облагается. Тесно связанными лицами считаются граждане, имеющие общий доход с одним из субъектов договора дарения в размере не менее 50% на протяжении последних трех лет до года совершения сделки;

- Дарение некоммерческим организациям и государственным учреждениям не облагается налогом на доходы физических лиц.

Декларирование налога

Лицо, осуществившее дарение недвижимости, обязано самостоятельно просчитать и уплатить налог на доходы физических лиц в течение 30 дней со дня совершения сделки. Также, необходимо подать налоговую декларацию в налоговый орган по месту своего нахождения.

Таким образом, при дарении недвижимости возникает обязанность по уплате налога на доходы физических лиц, однако, существуют исключения из данного правила в зависимости от родства между участниками сделки и других факторов. Важно помнить о необходимости декларирования налога и его своевременной уплате.

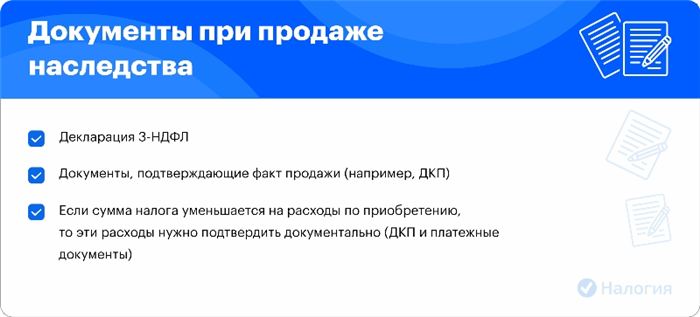

Как платить НДФЛ при продаже недвижимости?

Вот основные шаги, которые нужно выполнить для уплаты НДФЛ при продаже недвижимого имущества:

1. Установление ставки налога

Перед началом процедуры продажи необходимо установить ставку НДФЛ. Ставка налога составляет обычно 13%, однако может быть изменена при наличии определенных обстоятельств, например, при продаже недвижимости владельцу более 3 лет, ставка налога может быть снижена до 0%.

2. Расчет налоговой базы

Для расчета НДФЛ необходимо определить налоговую базу, которая зависит от цены продажи недвижимости. Налоговая база рассчитывается по формуле: налоговая база = цена продажи — стоимость приобретения — расходы на продажу. Расходы на продажу включают, например, комиссию риэлтора и юридические услуги.

3. Заполнение декларации

Для уплаты НДФЛ необходимо заполнить декларацию о доходах физического лица. В декларации нужно указать сумму налоговой базы и рассчитать сумму налога.

4. Уплата налога

После заполнения декларации и рассчета суммы налога необходимо осуществить его уплату в соответствии с установленными сроками. Налог можно заплатить через банк, электронными средствами или другими установленными способами.

5. Предоставление отчетности

После уплаты НДФЛ надо предоставить отчетность в налоговые органы. Для этого необходимо предоставить декларацию и другие необходимые документы.

6. Сохранение документов

Важно сохранять все документы, связанные с продажей недвижимости и уплатой НДФЛ, такие как: договор купли-продажи, квитанции об оплате налога, отчетность и прочие документы. Это поможет вам в случае проверки со стороны налоговых органов.

Права и обязанности наследника

Права наследника

1. Право собственности. Наследник получает право собственности на имущество, которое было у его предшественника. Это означает, что он становится полноправным владельцем и может совершать с имуществом все необходимые действия.

2. Право на получение всего имущества. Наследник имеет право на получение всего наследуемого имущества, если не исключены некоторые его части или интересы третьих лиц.

3. Право на обращение в суд. В случае нарушения прав наследника, он имеет право обратиться в суд с требованием защитить свои интересы и восстановить нарушенные права.

Обязанности наследника

1. Уплата налога по наследству. Наследник обязан уплатить налог по наследству в установленные сроки. Величина налога зависит от стоимости наследуемого имущества и доли наследства, которая приходится на его долю.

2. Ведение наследственного дела. Наследник должен заниматься оформлением наследственного дела, подготовить все необходимые документы и предоставить их в установленные сроки.

3. Соблюдение прав третьих лиц. Наследник обязан уважать права и интересы третьих лиц, которые могут быть заинтересованы в наследстве. Он должен не нарушать права других наследников или кредиторов предшественника.

Примечание

| Важно помнить! |

| Права и обязанности наследника могут быть регулированы законодательством страны, в которой происходит наследование, и зависеть от условий, указанных в завещании. |

Как считать срок владения

Вопрос о сроке владения имуществом играет важную роль при продаже дома после завещания. От этого срока зависит размер налоговой ставки и возможность применения налоговых льгот. Чтобы правильно определить срок владения, нужно учитывать следующие факторы:

1. Дата приобретения имущества

Важным моментом является дата приобретения имущества наследником. От этой даты будет отсчитываться срок владения, с которого начинают действовать различные налоговые привилегии.

2. Дата смерти наследодателя

Срок владения начинается с даты смерти наследодателя. Это важно учесть, так как от этой даты будет зависеть возможность применения льготного налогообложения и освобождения от налоговой ответственности.

3. Длительность нахождения в приобретенной недвижимости

Важными факторами для подсчета срока владения также являются длительность нахождения в приобретенной недвижимости и предоставление документальных подтверждений этого факта.

4. Временные промежутки владения имуществом

Если наследник имел периоды владения имуществом, например, в случае совместного наследования, то необходимо учесть каждый из таких временных промежутков при определении срока владения.

5. Даты регистрации права собственности

Если наследник зарегистрировал свое право собственности на имущество, то дата регистрации также будет влиять на определение срока владения.

Учитывая эти факторы, можно точно определить срок владения при продаже дома после завещания. Это поможет избежать проблем с налогообложением и правильно рассчитать налоговые обязательства.