Получение отказа в предоставлении кредита может быть разочаровывающим моментом для многих людей. В данной статье представлен образец письма отказа от Сбербанка, который может использоваться как руководство для тех, кто столкнулся с этой ситуацией. В нем содержится информация о причинах отказа, а также указываются дальнейшие действия, которые можно предпринять, чтобы улучшить свои шансы на получение кредита в будущем.

Правила вручения претензии

В случае возникновения спорных ситуаций между сторонами, вручение претензии может стать необходимым мероприятием для защиты своих прав и интересов. Ниже представлены правила, которые следует соблюдать при вручении претензии.

1. Оформление претензии

Претензия должна быть оформлена в письменной форме и иметь юридическую силу. В ней должны быть указаны следующие элементы:

- Дата составления претензии

- ФИО отправителя претензии

- ФИО получателя претензии

- Адрес отправителя и получателя

- Содержание претензии с ссылкой на нормативные акты

- Требования и предложения отправителя

- Срок ответа на претензию

- Подпись отправителя

- Приложения (если необходимо)

2. Вручение претензии

Претензию следует вручать лично получателю или направлять почтовым отправлением с уведомлением о вручении. Если вручение производится лично, рекомендуется присутствие свидетеля или сотрудника почты.

3. Время вручения претензии

Претензию рекомендуется вручать в течение срока действия соглашения, контракта или договора, если таковые имеются. В случае его отсутствия, претензия должна быть вручена в разумные сроки, учитывая срок ответа и возможность рассмотрения спора.

4. Фиксация факта вручения

Факт вручения претензии следует фиксировать в письменном виде с указанием даты, времени, места, имени лица, вручившего претензию, и имени лица, принявшего претензию.

5. Сохранение документации

Все документы, связанные с претензией (оригиналы и копии), должны быть сохранены. Это включает в себя оригинал претензии, уведомление о вручении, доказательства факта вручения и другие документы, подтверждающие события, связанные с претензией.

6. Реакция на претензию

Получатель претензии обязан рассмотреть ее в разумные сроки и предоставить ответ. В случае неполучения ответа или недовольства ответом, можно обратиться в суд.

Соблюдение правил вручения претензии является важным шагом в разрешении спорных ситуаций. Это позволяет подтвердить факт вручения, сохранить документацию и настоять на своих правах и интересах.

Права должника и обязанности кредитора

Взаимоотношения между должником и кредитором при выполнении кредитного договора регулируются законодательством и устанавливают определенные права и обязанности для каждой стороны.

Права должника:

- Право на получение четких и полных информационных материалов о предоставляемом кредите, включая условия, сроки, процентные ставки и штрафные санкции;

- Право на конфиденциальность своих персональных данных, предоставленных при подаче заявки на получение кредита;

- Право на объективное рассмотрение своей заявки на кредит, с учетом своих личных обстоятельств и способности выполнять обязательства по возврату задолженности;

- Право на получение кредита без какой-либо дискриминации на основе расы, национальности, религии, пола и других факторов;

- Право на частичное или полное досрочное погашение кредита без наложения штрафных санкций;

- Право на обращение в суд или другие органы защиты прав в случае нарушения кредитором своих обязанностей.

Обязанности кредитора:

- Обязанность рассмотреть заявку на кредит в срок и принять решение на основе объективных критериев о возможности предоставления кредита;

- Обязанность сохранять конфиденциальность персональных данных должника, предоставленных при оформлении кредита;

- Обязанность предоставить должнику возможность досрочного погашения задолженности без наложения штрафных санкций;

- Обязанность предоставить должнику копии всех документов, подтверждающих условия кредита, и информировать его о наличии всех комиссий и платежей;

- Обязанность предоставить должнику возможность обратиться в суд или другие органы защиты прав в случае нарушения кредитором своих обязанностей.

Соблюдение прав и обязанностей должника и кредитора является важным фактором в установлении доверия и поддержке стабильности в системе кредитования. Законодательство придает значительное значение защите прав должников и устанавливает ответственность кредиторов за нарушение установленных норм и требований.

Банкротство физического лица

Банкротство физического лица может быть осуществлено по инициативе самого должника или по требованию кредитора. В случае, если физическое лицо не имеет возможности выплатить свои долги в полном объеме в установленные сроки, оно может обратиться в суд с заявлением о своей неплатежеспособности.

Процесс банкротства физического лица включает в себя следующие этапы:

- Подача заявления о признании себя неплатежеспособным;

- Рассмотрение заявления судом и определение сроков и условий банкротства;

- Назначение конкурсного управляющего, который будет управлять имуществом банкрота;

- Продажа имущества банкрота и распределение вырученных средств между кредиторами;

- Завершение процедуры банкротства и освобождение физического лица от долгов.

Важно отметить, что процесс банкротства физического лица может занять продолжительное время и требует аккуратного следования установленным законом процедурам. В случае успешного завершения процедуры, физическое лицо освобождается от долгов и может начать новую жизнь с чистого листа.

| Преимущества | Недостатки |

|---|---|

| Освобождение от долгов | Негативное влияние на кредитную историю |

| Возможность начать жизнь с чистого листа | Утрата имущества |

| Защита от преследования со стороны кредиторов | Ограничение кредитной истории на определенный срок |

«Банкротство физического лица является сложной и серьезной процедурой, которая требует надлежащего планирования и подготовки. Однако, в некоторых случаях, она может стать выходом из тяжелого финансового положения и помочь физическому лицу освободиться от непосильного долгового бремени».

Переговоры с банком

Переговоры с банком могут быть сложным и долгим процессом, но они могут привести к положительным результатам. Важно иметь стратегию и быть готовым к обсуждению различных вопросов.

1. Подготовка

Перед началом переговоров с банком необходимо провести тщательную подготовку. Заранее изучите условия и требования банка в отношении кредитования и подготовьте все необходимые документы. Также стоит изучить текущую ситуацию на рынке и условия предоставления кредитов других банков.

2. Цели и интересы

Определите свои цели и интересы в переговорах с банком. Убедитесь, что они ясны и конкретны. Основными целями могут быть получение кредита на определенные условия или снижение процентной ставки. Подумайте о возможных аргументах в свою пользу и о том, как они могут удовлетворить интересы банка.

3. Устанавливайте партнерские отношения

Стремитесь установить партнерские отношения с банком. Покажите, что вы заинтересованы в сотрудничестве и готовы работать с банком на взаимовыгодных условиях. Подчеркните свою надежность как заемщика и предложите взаимную поддержку.

4. Берите инициативу

Не бойтесь брать инициативу в руки во время переговоров. Если у вас есть предложения или вопросы, активно участвуйте в обсуждении. Не забывайте о своих целях и интересах и стройте аргументацию, основанную на анализе рисков и выгоды для обеих сторон.

5. Гибкость и компромиссы

Будьте готовы к гибкости и компромиссам во время переговоров. Рассмотрите возможность изменения некоторых условий или предложите альтернативные варианты. Это может помочь достичь соглашения, которое будет устраивать обе стороны.

6. Выявление возможностей

Во время переговоров старайтесь выявить возможности для улучшения предложений банка. Обратите внимание на акционные предложения или специальные программы, которые могут быть доступны для вас. Используйте свои знания о различных финансовых инструментах и продуктах для поиска наиболее выгодных условий.

Если удалось достичь согласия с банком по всем вопросам, подготовьте все необходимые документы для заключения сделки. Тщательно изучите условия договора и убедитесь, что они соответствуют вашим интересам и требованиям.

- Проведите тщательную подготовку перед переговорами

- Определите свои цели и интересы

- Установите партнерские отношения

- Берите инициативу в свои руки

- Будьте гибкими и готовыми к компромиссам

- Выявляйте возможности для улучшения условий

Варианты, как расторгнуть договор с банком

Расторжение договора с банком может иметь различные причины. Независимо от того, по какой причине вы решили расторгнуть договор с банком, вам необходимо ознакомиться с вариантами, как это можно сделать.

1. Официальный запрос

Один из вариантов расторжения договора с банком — это отправить официальный запрос на расторжение. В этом случае, вы должны написать письмо банку с просьбой о расторжении договора. В письме укажите причину, по которой вы хотите расторгнуть договор. Обычно, банк высылает вам специальную форму, которую необходимо заполнить и отправить обратно. Вам также может потребоваться выполнить другие требования банка, прежде чем договор будет расторгнут.

Если вы нашли выгодные условия в другом банке, вы можете заключить новый договор и перевести свои средства в новый банк. В этом случае, вы должны обратиться в новый банк с просьбой о предоставлении кредита и подписать новый договор. После этого, вы должны будете передать свои средства из старого банка в новый. При этом, не забудьте досрочно погасить кредит в старом банке и закрыть все свои счета.

3. Арбитражный суд

Если банк отказывается расторгнуть договор по вашей просьбе, вы можете обратиться в арбитражный суд. В этом случае, вы должны подать иск о расторжении договора суду. Суд рассмотрит ваше заявление и примет решение о расторжении договора в случае если будут представлены убедительные доказательства.

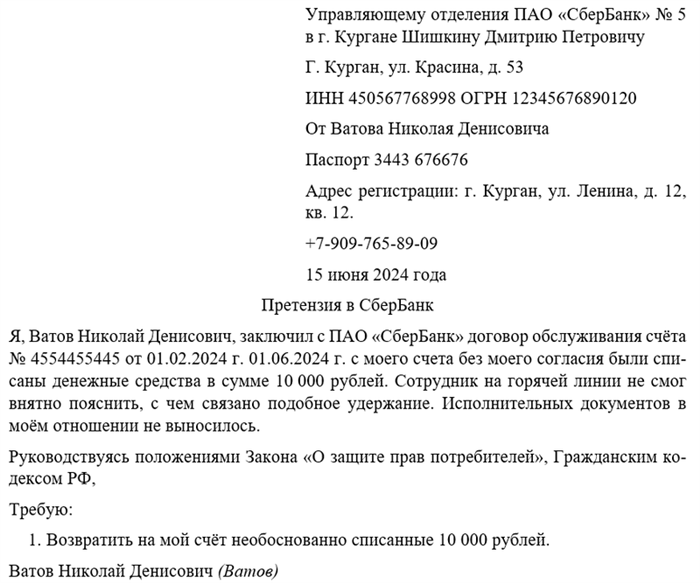

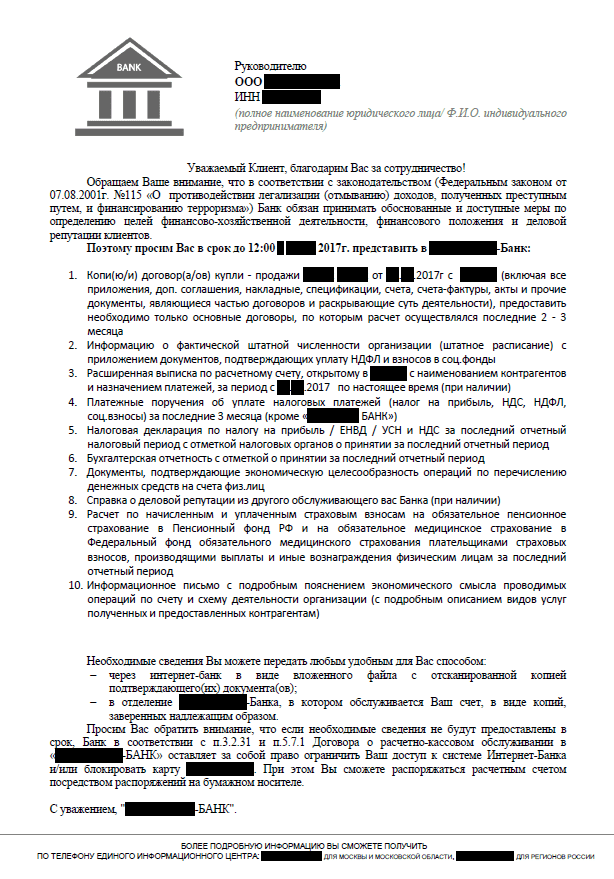

Какие документы требуют банки на основании 115-ФЗ

Закон 115-ФЗ устанавливает правила для предотвращения легализации доходов, полученных преступным путем, и финансирования терроризма. В соответствии с этим законом, банкам предписывается требовать определенные документы от клиентов для проверки их финансовой активности, происхождения денежных средств и легитимности операций.

Основные документы, необходимые для открытия счета

- Паспорт или иной документ, удостоверяющий личность: Банк требует предоставление действующего паспорта гражданина Российской Федерации или иного документа, засвидетельствующего личность клиента. Это позволяет банку идентифицировать клиента и его личные данные.

- СНИЛС: Банку необходимо получить СНИЛС (Страховое номер индивидуального лицевого счета) клиента, чтобы соответствовать требованиям закона о борьбе с отмыванием денег и финансированием терроризма.

- Документы, подтверждающие финансовое положение и источник доходов: Банк может просить клиента предоставить справки о зарплате, выписку из счета, налоговые декларации или другие документы, которые подтверждают его финансовое положение и источник доходов.

Дополнительные документы, запрашиваемые в определенных случаях

- Свидетельство о регистрации физического лица в качестве предпринимателя: Если клиент является индивидуальным предпринимателем, он должен предоставить свидетельство о регистрации в качестве предпринимателя. Это необходимо для проверки легитимности его предпринимательской деятельности и налогового статуса.

- Документы, подтверждающие источник средств: Если клиент осуществляет крупные финансовые операции, банк может запросить документы, подтверждающие происхождение этих средств. Это могут быть договоры купли-продажи, документы о наследстве, договоры займа или другие документы, связанные с получением денежных средств.

Наличие документов, требуемых на основании 115-ФЗ, является обязательным для открытия счета в банке. Предоставление этих документов помогает банку соблюдать законодательные требования и обеспечивать безопасность финансовой системы, предотвращая отмывание денег и финансирование терроризма.

Претензия или жалоба

Уважаемые представители банка,

Я обращаюсь к вам с претензией (или жалобой) в связи с недопустимым качеством предоставляемых вами услуг. Честность, профессионализм и ответственность являются основными принципами работы банка, однако я столкнулся с серьезными недоразумениями и неправомерными действиями.

Суть проблемы

Проблема заключается в том, что банк отказал мне в предоставлении кредита, несмотря на то, что я выполнил все необходимые требования и предоставил все необходимые документы. Данный отказ является несправедливым и нарушает мои права как клиента.

Нарушение прав клиента

- Отказ в кредите без обоснования причин

- Несоблюдение принципа прозрачности и доступности информации

- Игнорирование моих предыдущих положительных финансовых результатов

Просьба о решении проблемы

Я прошу вас рассмотреть мою претензию (или жалобу) и принять меры для устранения выявленных нарушений. Я хотел бы получить объяснения по поводу отказа в кредите, а также возможные варианты решения данной ситуации.

Срок ответа

Прошу вас рассмотреть данное обращение в течение 10 рабочих дней и предоставить мне письменный ответ. В противном случае, у меня остается право обратиться в соответствующие органы по защите прав потребителей.

С уважением,

Причины подачи претензии

При обращении в банк с целью получения кредита, клиенты ожидают положительного результата на основе своих финансовых возможностей и показателей. Однако, в ряде случаев, им может быть отказано в предоставлении кредита. В таких ситуациях, возникает необходимость подать претензию и выяснить причины отказа. Рассмотрим основные причины, которые могут стать основанием для подачи претензии в банк.

1. Недостаточные финансовые показатели

Одной из основных причин отказа в предоставлении кредита является недостаточный уровень финансовых показателей клиента. Банк проводит анализ финансового состояния заявителя и учитывает такие факторы, как доходы, расходы, наличие долгов и т.д. Если результаты анализа не соответствуют требованиям банка, это может стать основанием для отказа в кредите.

2. Плохая кредитная история

Еще одной распространенной причиной отказа является наличие негативной кредитной истории. Банк обращает внимание на платежеспособность и пунктуальность заемщика, и если в прошлом были случаи просрочек или невыполнения финансовых обязательств, это может повлиять на решение о предоставлении кредита.

3. Недостоверная информация в заявлении

Если клиент предоставил недостоверную информацию в заявлении на получение кредита, это также может стать причиной отказа. Банк проверяет предоставленные данные и при обнаружении несоответствий или обмана может отказать в кредите.

4. Отсутствие залога или поручителя

В некоторых случаях, банк может потребовать наличие залога или поручителя как дополнительного обеспечения кредита. Если клиент не предоставил требуемые документы или отказался от обеспечения, это может стать причиной отказа.

5. Условия кредита не соответствуют запросу

Клиенты имеют определенные ожидания от кредита, например, по сумме, сроку, процентной ставке и т.д. Если условия предлагаемого банком кредита не соответствуют запросу клиента, это может стать основанием для отказа.

В случае отказа в предоставлении кредита в Сбербанке по указанным выше причинам, клиент имеет право подать претензию в банк для выяснения ситуации и защиты своих прав. В претензии следует четко указать причины отказа и требования клиента, а также приложить все необходимые документы для подтверждения своей позиции. Банк обязан рассмотреть претензию и дать клиенту объективный ответ на возникшие вопросы и проблемы.

В чем отличие претензии от жалобы

Претензия

Претензия — это официальное обращение человека к организации с требованием устранения нарушений или проблемы, возникших в результате действий организации или ее сотрудников. Она выполняет следующие функции:

- Информирование организации о недовольстве клиента.

- Выражение требования устранить нарушения или проблему.

- Формирование свидетельства обращения клиента в случае дальнейшего перехода к жалобе или судебному разбирательству.

Претензию можно представлять в письменной или устной форме. Она должна быть составлена грамотно, содержать точное указание на нарушение и требование устранить его в определенный срок.

Жалоба

Жалоба — это официальное обращение человека к организации или компетентному органу с целью выявления нарушений прав клиента. Важно отметить следующие особенности жалобы:

- Жалоба часто подразумевает наличие нарушений прав.

- Она может быть направлена не только в организацию, но и в органы контроля или надзора.

- Жалоба требует расследования и принятия мер по восстановлению нарушенных прав.

Жалоба обязательно должна быть подкреплена доказательствами нарушений прав или неправомерных действий организации. Она может быть составлена в письменной форме и должна включать конкретное описание ситуации, ссылки на нормативные акты и описание ожидаемых мер по решению проблемы.

| Претензия | Жалоба |

|---|---|

| На устранение нарушений или проблемы, вызванных действиями организации. | На выявление нарушений прав и принятие мер по восстановлению. |

| Может быть представлена в письменной или устной форме. | Чаще представляется в письменной форме и требует предъявления доказательств. |

| Фиксирует факт обращения клиента и его требования. | Требует расследования и принятия мер по решению проблемы. |

Итак, претензия и жалоба — это различные формы обращения клиентов к организациям. Применение каждой из них зависит от характера нарушений или проблемы, требований клиента и способа обращения. В любом случае, они являются важными инструментами защиты прав и интересов клиентов.

Существуют ли законные способы предоставления отказа в получении кредита в Сбербанке?

Когда заявитель обращается в Сбербанк с просьбой о получении кредита, банк проводит ряд проверок и анализирует различные факторы, чтобы принять решение о предоставлении или отказе в кредите. Хотя отказ в получении кредита может быть разочарованием для заявителя, существуют законные основания для такого решения.

Законные основания для отказа в предоставлении кредита:

- Недостаточная платежеспособность заявителя: Банк анализирует доходы и финансовую состоятельность заявителя, и если они недостаточны для погашения кредита, банк может отказать в его предоставлении.

- Негативная кредитная история: Банк проверяет кредитную историю заявителя, и если он имеет просроченные платежи или невыплаченные кредиты, это может стать основанием для отказа в кредите.

- Недостаточное обеспечение: Если заявитель не предоставляет достаточное имущество или средства в качестве обеспечения кредита, банк может отказать в его предоставлении.

- Необходимость дополнительной информации или документов: Банк может запросить у заявителя дополнительные документы или информацию для принятия решения о предоставлении кредита. В случае непредставления требуемых документов или информации, банк также может отказать в предоставлении кредита.

Важно помнить:

Сбербанк и другие финансовые учреждения регулируются законодательством Российской Федерации, поэтому все принимаемые ими решения должны быть юридически обоснованными и соответствовать действующим нормам и правилам. Заявитель имеет право на получение объяснений от банка об основаниях отказа.

Возможные решения при отказе в кредите:

Если заявителю был отказан в предоставлении кредита, он может обратиться к другому банку или рассмотреть альтернативные способы получения финансирования, например, через личные сбережения, заем у частного лица или использование других финансовых инструментов.

| Преимущества | Обоснование |

|---|---|

| Защита банка от невозвратных кредитов | Проверка финансовой состоятельности и платежеспособности заявителя позволяет банку контролировать риски и предотвращать потери. |

| Укрепление доверия к банку | Отказ в предоставлении кредита при отсутствии соответствующей платежеспособности заявителя способствует сохранению репутации и доверия к банку. |

Объясняем, как составить претензию «на пальцах»

В случае возникновения претензии к организации или частному лицу, необходимо правильно составить претензию, чтобы защитить свои права и интересы. Ниже приведены несколько простых шагов, которые помогут вам составить претензию «на пальцах».

Шаг 1: Определите цель вашей претензии

Прежде чем приступать к составлению претензии, определите, что именно вы хотите получить в результате рассмотрения вашей претензии. Цель может быть различной: возврат денег, исправление ошибки, компенсация ущерба и т.д. Четкое определение цели поможет вам составить претензию максимально эффективно.

Шаг 2: Соберите необходимую информацию

Прежде чем начать писать претензию, соберите все необходимые документы и информацию, подтверждающую ваши требования. Это могут быть копии договоров, чеков, письма и прочие документы. Укажите в претензии все факты, которые подтверждают вашу позицию.

Шаг 3: Составьте претензию в письменной форме

Следующим шагом является составление претензии в письменной форме. Претензия должна быть наглядной и четкой, с указанием всех необходимых деталей и фактов. Важно помнить, что претензия должна быть основана на законных требованиях и положениях, поэтому рекомендуется проконсультироваться с юристом или специалистом в области, касающейся вашей ситуации.

Шаг 4: Соблюдайте правильную форму и структуру

Претензия должна быть оформлена в соответствии с установленной формой и структурой. Вводная часть должна содержать ваши контактные данные, данные организации или частного лица, к которому вы обращаетесь, а также дату составления претензии. Основная часть должна содержать факты вашего требования, ссылку на соответствующие законодательные акты и требования, которые вы предъявляете. Заключительная часть должна содержать обращение к адресату претензии и просьбу о рассмотрении вашего требования в определенный срок.

Шаг 5: Сохраните копию претензии и отправьте ее

Перед отправкой претензии убедитесь, что вы сохранили копию претензии для себя. Отправьте претензию зарегистрированной почтой с уведомлением о вручении либо лично. Важно иметь документальное подтверждение отправки претензии.

Составление претензии может быть сложной задачей, но правильно составленная претензия поможет защитить ваши права и интересы. Следуйте рекомендациям выше и, при необходимости, обратитесь к юристу для получения более подробной консультации в вашей конкретной ситуации.

Споры со Сбербанком: как защитить свои права и получить справедливость

Шаг 1: Ознакомьтесь со своими правами и обязанностями

Перед тем, как начать спор с Сбербанком, важно ознакомиться с правилами и условиями вашего банковского договора. Будьте внимательны к мелким шрифтам и понимайте, какие права и обязанности вы полагаете себе и Сбербанку.

Шаг 2: Соберите все необходимые доказательства

Для успешной защиты своих прав при споре со Сбербанком, необходимо иметь достаточное количество доказательств. Вот некоторые из них:

- Копия банковского договора

- Выписка из счёта или кредитной карты

- Письма, заявления, жалобы, отправленные Сбербанку

- Скриншоты интернет-платежей

- Записи телефонных разговоров (при их наличии)

Шаг 3: Пишите жалобы и заявления

Если у вас возникла проблема со Сбербанком, вам следует написать официальные жалобы и заявления. Следуйте этим рекомендациям, чтобы ваше обращение было правильно структурировано и максимально эффективно:

- Укажите свое полное имя и контактную информацию

- Опишите проблему детально и четко

- Приведите все необходимые доказательства

- Укажите, какое решение вы ожидаете от Сбербанка

- Приложите копии всех необходимых документов

Шаг 4: Обратитесь в уполномоченные органы

Если Сбербанк не реагирует на ваши жалобы или не удовлетворяет ваши требования, вы можете обратиться в уполномоченные органы. Некоторые из них:

- Центральный банк Российской Федерации

- Роспотребнадзор

- ФССП России

- Судебные органы

Споры со Сбербанком могут быть сложными, но с правильным подходом и достаточным количеством доказательств, вы можете обеспечить защиту своих прав и получить справедливость. Руководствуйтесь данными шагами, чтобы увеличить свои шансы на успешное разрешение спора со Сбербанком.

Досудебная претензия в банк

Уважаемое руководство банка!

Я, [Ваше ФИО], обращаюсь к Вам с претензией в связи с отказом в предоставлении мне кредита. Имея право на получение финансовой поддержки в качестве добросовестного клиента, я был вынужден столкнуться с отказом со стороны вашего банка. В свете этого, прошу Вас рассмотреть данную претензию и принять необходимые меры для устранения данной ситуации.

Обстоятельства отказа

При обращении в ваш банк, я предоставил все необходимые документы и сведения, подтверждающие мою финансовую стабильность и способность погасить кредит. Тем не менее, руководство вашего банка приняло решение отказать мне в предоставлении кредита без достаточного обоснования и объяснения причин данного решения.

Нарушение законодательства

Отказ в предоставлении кредита без уважительной причины является нарушением моих законных прав и противоречит положениям Федерального закона «О потребительском кредите». В соответствии с этим законом, банк обязан объяснить свое решение и предоставить мне возможность ознакомиться с информацией, которая послужила основанием для отказа.

Требования и просьбы

В связи с вышесказанным, я требую:

- Письменно объяснить причины отказа в предоставлении кредита и предоставить мне полную информацию, на основании которой было принято такое решение;

- Принять меры для устранения ситуации и принять решение о предоставлении мне кредита в соответствии с моей финансовой стабильностью и платежеспособностью;

- В случае невыполнения моих требований, я оставляю за собой право обратиться в суд и потребовать защиты своих законных прав.

Надеюсь на Вашу ответственность и понимание ситуации. Жду Вашего письменного ответа на данную претензию в течение 10 рабочих дней с момента получения данного письма.

С уважением,

[Ваше ФИО]

Законные требования банков о представлении документации

- Подтверждение личности: банки требуют представления паспорта или иного удостоверения личности для проверки подлинности данных клиента и противодействия мошенничеству.

- Доходы и финансовая стабильность: банки должны убедиться в том, что заёмщик имеет достаточный доход и финансовую стабильность, чтобы погасить кредит. Документацией, подтверждающей доходы, может быть справка с работы, выписка из налоговой или бухгалтерской отчетностью.

- Кредитная история: банки обращают внимание на кредитную историю потенциального заёмщика, чтобы оценить его платежеспособность и надежность. Для этого требуется предоставление выписки из кредитного бюро или информации о текущих и прошлых кредитах.

- Залоговые документы: в случае залога имущества банк может потребовать предоставления соответствующих документов, подтверждающих право собственности на имущество.

Законные требования банков о представлении документации являются неотъемлемой частью процесса выдачи кредита. Они обеспечивают защиту интересов банка, его клиентов и помогают избежать неблагоприятных ситуаций, связанных с невозвратом кредитных средств. Кроме того, эти требования регулируются законодательством, что делает их законными и обязательными для потенциальных заёмщиков.

Можно ли расторгнуть договор с банком

Если клиент обнаружил, что условия договора, на которые он согласился, являются некорректными или невыгодными, он имеет право попросить банк о расторжении договора. В таких случаях важно обратиться к юристу или специалисту, чтобы получить консультацию и оценить возможные последствия.

2. Нарушение обязательств со стороны банка

Если банк нарушает свои обязательства, например, не предоставляет услуги в полном объеме или не выполняет оговоренные условия, клиент может потребовать расторжения договора. В данной ситуации рекомендуется написать претензию и обратиться в банк с требованием исправить нарушения, а в случае невыполнения — расторгнуть договор.

3. Изменение законодательства

Если законодательство изменилось и это негативно сказывается на условиях договора с банком, клиент может обратиться с просьбой о расторжении договора. Однако, в таких случаях необходимо хорошо изучить новые нормативные акты и подготовить обоснование для требования о расторжении.

4. Непредставление документов при заключении договора

Если клиент обнаружил, что банк не представил ему необходимую информацию и документы при заключении договора, он может запросить расторжение договора. В таких случаях важно обратиться в банк с письменным заявлением, уведомив о своем намерении.

5. Смерть или физическая неработоспособность клиента

Если клиент банка умер или стал физически неработоспособен, его наследники или опекуны могут обратиться с просьбой о расторжении договора. В таком случае, они должны обратиться в банк и предоставить необходимые документы о смерти или состоянии здоровья клиента.

6. Иные обстоятельства

В некоторых случаях клиенты банка могут обратиться с просьбой о расторжении договора по иным обстоятельствам, которые важны для них лично. В таких ситуациях важно консультироваться с юристом и грамотно оформлять все необходимые документы.

Образец претензии в банк

Уважаемое руководство банка,

Настоящим письмом хочу обратить ваше внимание на неудовлетворительную работу вашего отдела, отвечающего за предоставление услуг по кредитованию. Я прошу рассмотреть данную претензию и принять соответствующие меры.

Суть претензии:

В марте 2021 года я обратился в ваш банк с заявлением на получение кредита на сумму 1 000 000 рублей для покупки жилья. Я предоставил все необходимые документы и нахожусь в отличной кредитной истории.

- Первая проблема

- Вторая проблема

Несмотря на мою ответственность и своевременную оплату имеющихся у меня кредитов, ваш отдел кредитования отказал в предоставлении кредита, ссылаясь на неположительную кредитную историю. При этом я внимательно изучил свою кредитную историю и убедился, что мои данные были переданы вам в полном объеме. Таким образом, ваше решение является необоснованным и несправедливым.

Кроме того, хотел бы отметить несоответствие информации, предоставленной вами в рекламных материалах и реальных условиях предоставления кредита. В рекламе было заявлено, что ваш банк предлагает быстрое и удобное получение кредита с минимальными условиями. Однако, в моем случае, получение кредита заняло слишком много времени, а условия предоставления оказались существенно хуже, чем заявлено в рекламе. Я ожидал надежного партнера, а получил неэффективное обслуживание.

Требования и просьбы:

- Требование 1

- Требование 2

Прошу вас пересмотреть мое заявление на предоставление кредита и принять решение с учетом адекватности моей кредитной истории и ситуации. Я настаиваю на получении ответа в течение 10 (десяти) рабочих дней.

Прошу вас принять соответствующие меры по улучшению работы вашего отдела кредитования, чтобы удовлетворить потребности и ожидания клиентов. Необходимо привести условия предоставления кредита в соответствие с заявленными в рекламе и обеспечить более быстрое и эффективное обслуживание.

Я надеюсь на ваше понимание и готовность решить данную проблему в наиболее благоприятных для клиента условиях. В случае неполучения ответа или недовольства полученным решением, я буду вынужден обратиться за защитой своих прав в соответствующие государственные органы и общественные организации.

В приложении к письму прилагаю все необходимые копии документов, подтверждающих мои слова. Я ожидаю быстрого и конструктивного ответа от вашей стороны.

С уважением,

ФИО

Контактная информация

Погашение кредита страховкой

В современном мире многие люди сталкиваются с ситуациями, когда у них возникают проблемы с погашением кредита. Однако, существует возможность использовать страховку в качестве инструмента для погашения задолженности перед банком. Этот метод позволяет погасить кредит в случае возникновения непредвиденных обстоятельств, которые приводят к потере возможности вносить платежи.

Как это работает?

Кредитная страховка — это договор между заёмщиком и страховой компанией, который предусматривает выплату страховой суммы в случае наступления определенных событий, таких как потеря работы, несчастный случай или смерть. В случае возникновения таких обстоятельств, страховая компания компенсирует банку сумму задолженности по кредиту.

Преимущества погашения кредита страховкой

- Финансовая защита: При наступлении непредвиденных событий, страховка позволяет покрыть платежи по кредиту, предотвращая возникновение задолженности и последующие проблемы с банком.

- Снижение финансовых рисков: Страховка позволяет снизить риски, связанные с невозможностью возврата кредитных платежей, что может произойти вследствие утраты работы или других финансовых трудностей.

- Надежность: Обратившись за страховкой в надежную страховую компанию, заёмщик может быть уверен, что в случае наступления страхового случая, его финансовые обязательства будут погашены.

Обязательные условия страховки

При оформлении кредита со страховкой необходимо учесть некоторые важные условия:

- Выбор страховой компании: При выборе страховой компании следует обращать внимание на ее репутацию и надежность, чтобы быть уверенным в выплате страховой суммы в случае наступления страхового случая.

- Покрытие страховых рисков: Внимательно изучите договор страхования, чтобы убедиться, что он покрывает все возможные риски, которые могут возникнуть в вашей ситуации.

- Регулярные платежи: Для поддержания действия страховки, необходимо своевременно производить ежемесячные страховые платежи.

Опираясь на страховку при погашении кредита, заёмщик может обезопасить себя от финансовых рисков и быть уверенным, что в случае непредвиденных обстоятельств банк будет погашен.

Куда и как жаловаться?

Когда вам отказали в предоставлении кредита, не всегда стоит просто смириться с этим решением банка. Вы имеете право на обращение к вышестоящим инстанциям и жалобу на данное решение. Ниже представлены несколько вариантов, куда и как можно подать жалобу.

1. Центральный банк России

Первым и важным шагом может быть обращение в Центральный банк Российской Федерации. ЦБ РФ является вышестоящим органом для всех коммерческих банков, включая Сбербанк. Вы можете подать жалобу на отказ в предоставлении кредита, указав все детали и основания, по которым вы считаете решение несправедливым.

2. Финансовый омбудсмен

Еще одним вариантом является обращение в офис финансового омбудсмена. Финансовый омбудсмен – это независимый орган, который имеет возможность рассмотреть жалобы граждан на действия коммерческих банков. В случае отказа в предоставлении кредита, вы можете обратиться в офис финансового омбудсмена и подать жалобу, предоставив все необходимые документы и обоснования.

3. Антимонопольная служба

Если вы считаете, что отказ в предоставлении кредита был обусловлен незаконной или недобросовестной конкуренцией со стороны банка, вы можете обратиться в Федеральную антимонопольную службу (ФАС). ФАС занимается контролем и разбирательством случаев нарушения антимонопольного законодательства. Ваша жалоба будет рассмотрена и, в случае выявления нарушений, могут быть применены меры по восстановлению ваших прав.

4. Открытый банк

Открытый банк – это специальная платформа, созданная для рассмотрения проблем и жалоб клиентов на действия банков. Вы можете подать жалобу через сайт Открытого банка, указав все детали отказа в предоставлении кредита. Ваша жалоба будет передана в банк, и вам предоставят ответ с объяснением причин отказа. В случае неудовлетворительного ответа, вы можете обратиться в вышестоящий орган.

5. Судебный порядок

Если все вышеперечисленные варианты не привели к желаемому результату, остается последний шаг – обратиться в суд. К судебному рассмотрению вы можете подать иск, требуя восстановления своих прав и возмещения ущерба, причиненного отказом в предоставлении кредита. Важно предоставить все необходимые документы и доказательства, подтверждающие ваши аргументы.

Независимо от выбранного варианта жалобы, важно составить обоснованный и подробный запрос, указать все факты и доказательства, которые могут подтвердить ваши требования. Также стоит ознакомиться с правовыми нормами, регламентирующими отношения между клиентом и банком, чтобы быть в курсе своих прав и обязанностей.

Что нужно сделать, чтобы расторгнуть договор?

1. Проверьте условия договора

Прежде чем начать процесс расторжения, важно внимательно изучить условия договора. Обратите внимание на сроки и условия расторжения, а также на предусмотренные штрафные санкции. Убедитесь, что вы делаете все в соответствии с договором, чтобы избежать лишних проблем в дальнейшем.

2. Уведомите другую сторону

Вторым шагом является уведомление другой стороны о вашем намерении расторгнуть договор. Это может быть письменное уведомление или устное сообщение в зависимости от требований договора. Убедитесь, что уведомление доставлено другой стороне в соответствии с условиями договора.

3. Соблюдайте сроки

Если в договоре указаны сроки для расторжения, необходимо строго соблюдать эти сроки. Убедитесь, что ваши действия выполняются вовремя и в соответствии с условиями договора. В противном случае, вы можете столкнуться с юридическими последствиями и возможными штрафами.

4. Старайтесь договориться в добровольном порядке

Если возможно, попытайтесь договориться с другой стороной об одностороннем расторжении договора. Это может помочь избежать длительных и сложных судебных процедур. Если другая сторона согласна на добровольное расторжение, заключите соглашение о прекращении договора и обязательствах сторон.

5. Обратитесь в суд

Если вы не можете договориться с другой стороной или она нарушает условия договора, вам может потребоваться обратиться в суд для расторжения договора. В этом случае, вам следует обратиться к компетентному юристу, который поможет вам подготовить и представить исковое заявление в суд.

6. Следите за дальнейшими последствиями

После расторжения договора важно следить за дальнейшими последствиями этого решения. Убедитесь, что все обязательства по договору выполнены и нет непредвиденных последствий. Если возникают споры или проблемы, обратитесь к профессиональному юристу, чтобы получить консультацию и помощь в решении этих вопросов.

Расторжение договора является сложной процедурой, требующей внимания к деталям и знания соответствующего законодательства. Следуйте этим шагам, чтобы сделать процесс расторжения максимально эффективным и избежать дальнейших проблем.

Почему нельзя просто не платить?

Отказываться от оплаты задолженности может показаться привлекательным вариантом, однако такое решение может иметь серьезные последствия. Ниже приведены основные причины, почему не стоит просто не платить:

1. Ухудшение кредитной истории

Невыполнение финансовых обязательств перед банком приведет к записи негативной информации в вашей кредитной истории. Это может серьезно повлиять на вашу способность получить кредиты в будущем, поскольку банки и другие кредиторы будут считать вас ненадежным заемщиком.

2. Рост задолженности

Отказ от оплаты задолженности может привести к возникновению штрафных процентов, пеней и других дополнительных расходов. Со временем ваша задолженность может значительно увеличиться, и вам придется заплатить гораздо больше, чем изначальная сумма кредита.

3. Правовые последствия

Банк имеет право обратиться в суд для взыскания задолженности. В случае вынесения решения в вашу пользу, судебные расходы могут быть включены в сумму, которую вам придется оплатить. Кроме того, отказ от оплаты кредита может иметь юридические последствия, такие как конфискация имущества или зарплаты.

4. Плохая репутация

Невыполнение финансовых обязательств может повредить вашей репутации и отразиться на вашей кредитоспособности. Банки и другие финансовые учреждения могут отказать вам в предоставлении услуг или предложить менее выгодные условия из-за вашего неплатежеспособности.

5. Потеря контроля

Невыполнение финансовых обязательств может привести к потере контроля над вашими финансами. Банк может начать принудительное взыскание задолженности, а это может привести к продаже вашего имущества и другим неприятностям.

В конечном итоге, неоплатой задолженности вы рискуете серьезно подорвать свою финансовую стабильность и создать сложности для себя в будущем. Вместо того, чтобы избегать оплаты кредита, рекомендуется обратиться к банку для поиска взаимовыгодного решения или рассмотреть возможность реструктуризации кредита.

Реструктуризация задолженности перед банком

Задолженность перед банком может стать серьезной проблемой для физических и юридических лиц. Однако, в некоторых случаях, люди имеют возможность реструктуризировать свою задолженность, то есть пересмотреть существующие условия кредита с целью облегчения финансовой нагрузки.

Когда можно обратиться к банку с просьбой о реструктуризации задолженности?

- Если у вас возникли временные трудности с погашением кредитов;

- В случае снижения доходов или потери работы;

- При изменении финансовой ситуации из-за форс-мажорных обстоятельств;

- Когда имеется несколько кредитов и их совокупный платеж превышает ваши возможности;

- Если вы хотите снизить процентную ставку по кредиту;

- В случае наличия других обоснованных причин, основываясь на которых вы считаете, что требуется реструктуризация.

Какие варианты реструктуризации могут быть предложены банком?

- Изменение графика платежей: банк может предложить увеличить срок кредита, снизить ежемесячные выплаты или предоставить льготный период;

- Пересмотр процентной ставки: банк может согласиться снизить процентную ставку для снижения общей задолженности;

- Использование программ государственной поддержки: в некоторых случаях возможна участие в программах, предлагаемых правительством, для реструктуризации задолженности;

- Выдача нового кредита: вместо реструктуризации кредита можно получить новый кредит на льготных условиях для погашения старой задолженности.

Как правильно оформить просьбу о реструктуризации задолженности?

Для оформления просьбы о реструктуризации задолженности перед банком следует выполнить следующие шаги:

- Своевременно обратиться в банк: не оставляйте проблему до последнего момента, чем раньше вы обратитесь, тем больше вероятность получить положительное решение;

- Подготовить необходимые документы: копию паспорта, документы, подтверждающие вашу финансовую ситуацию и обоснование причин требующих реструктуризации;

- Описать суть проблемы и предложить варианты решения: в письме укажите причины, по которым вы обращаетесь за реструктуризацией и предложите варианты, как вы видите решение;

- Отправить письмо и следить за ответом: после отправки письма, следите за реакцией банка и будьте готовы к переговорам для достижения взаимовыгодного решения.

Реструктуризация задолженности перед банком может быть полезным решением, помогая справиться с финансовыми трудностями. Следует помнить, что каждая ситуация индивидуальна, и возможные варианты реструктуризации зависят от политики и возможностей конкретного банка. Важно оперативно обратиться в банк, предоставить все необходимые документы и быть готовым к диалогу с банковским представителем.

Основания для заявления претензии

1. Невыполнение или ненадлежащее выполнение обязательств

Основание: Когда одна из сторон не выполняет своих обязательств или выполняет их ненадлежащим образом.

Пример: Заявитель взял кредит у Сбербанка и регулярно вносил платежи. Однако банк не предоставил запрашиваемую сумму кредита в полном объеме в срок, что противоречит условиям договора.

2. Ненадлежащее качество товаров или услуг

Основание: Когда предоставленный товар или услуга не соответствует заявленным требованиям по качеству или иным характеристикам.

Пример: Заявитель приобрел автомобиль у дилера, однако через несколько месяцев стал сталкиваться с серьезными техническими проблемами, которые повлияли на безопасность эксплуатации.

3. Нарушение прав потребителя

Основание: Когда продавец или поставщик нарушает законные права потребителя, предусмотренные законодательством о защите прав потребителей.

Пример: Заявитель обратился в банк с претензией в связи с неправомерным списанием средств с его банковской карты без его согласия.

4. Недобросовестная конкуренция

Основание: Когда субъекты предпринимательской деятельности применяют недобросовестные методы конкуренции, нарушающие законодательство о конкуренции.

Пример: Заявитель возмущен действиями конкурента, который в своей рекламе распространяет ложную информацию о товарах и услугах заявителя с целью снижения конкурентоспособности.

5. Неправомерные действия должностных лиц

Основание: Когда должностные лица субъектов правоотношений осуществляют незаконные или неправомерные действия, причиняющие ущерб заявителю.

Пример: Заявитель обратился в банк с претензией в связи с тем, что сотрудники банка неправомерно раскрыли его персональные данные третьим лицам.

Данные основания могут быть использованы в качестве аргументов при подаче заявления претензии как в отношении Сбербанка, так и относительно других субъектов правоотношений.