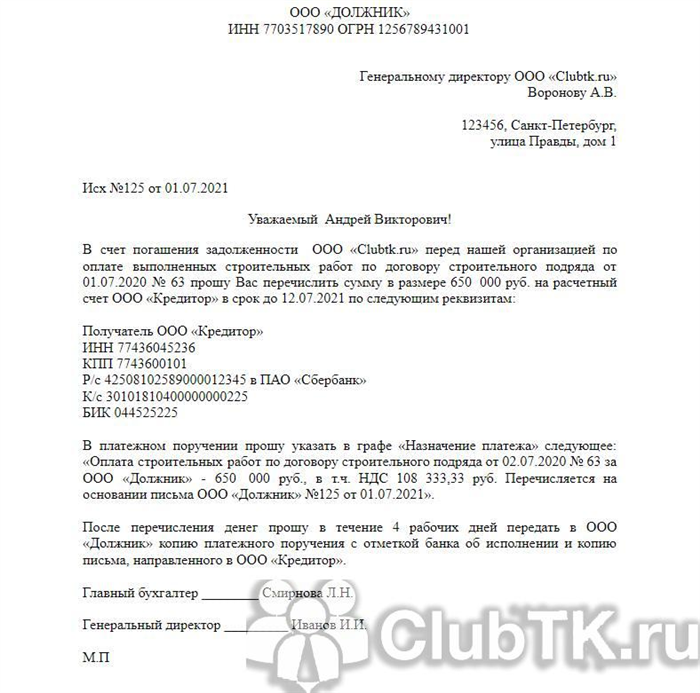

Уведомление об оплате задолженности третьим лицом — это документ, который отправляется должнику для уведомления о том, что задолженность была оплачена третьей стороной. Пример уведомления об оплате задолженности третьим лицом в 2026 году позволяет ознакомиться с содержанием и формой такого уведомления. Он может быть использован как основа для составления аналогичных документов своего вида.

В каких случаях готовят такое обращение?

Обращение о предоставлении уведомления об оплате задолженности третьим лицом может быть подготовлено в различных ситуациях, когда требуется информировать должника о наличии задолженности и необходимости ее погашения. Рассмотрим основные случаи, в которых такое обращение может быть необходимо.

1. Неоплатная услуга или товар

Если клиент или покупатель не выполнил обязательства по оплате предоставленной услуги или приобретенного товара, оформление уведомления об оплате задолженности третьим лицом может стать первым шагом для взыскания задолженности.

2. Задолженность по кредитной или заемной сделке

В случае, когда заемщик не осуществляет своевременные платежи по кредитной или заемной сделке, кредитор может обратиться к третьему лицу, чтобы отправить уведомление о необходимости погашения задолженности.

3. Арендные платежи

Если арендатор не выплачивает арендные платежи за арендуемое имущество в соответствии с договором аренды, арендодатель может обратиться к третьей стороне с просьбой о предоставлении уведомления об оплате задолженности арендатору.

4. Задолженность по коммунальным платежам

В случае, если гражданин или организация неправильно или несвоевременно оплачивают коммунальные услуги (электричество, вода, газ и т.д.), поставщик услуг может обратиться к третьему лицу, чтобы составить и отправить уведомление об оплате задолженности.

5. Задолженность по долговым обязательствам

В случае, когда должник не погашает долги перед кредиторами или другими лицами, пострадавшая сторона может обратиться к третьему лицу, чтобы предоставить уведомление о необходимости погашения задолженности.

Как составить письменное обращение

1. Определите цель письменного обращения

Перед тем, как приступить к написанию письменного обращения, необходимо определить его цель. Четко сформулируйте, что вы хотите достичь с помощью этого документа.

2. Укажите адресата

Важно указать адресата письменного обращения. Это может быть конкретное лицо или организация, которой вы обращаетесь.

3. Соблюдайте формат и структуру

Письменное обращение должно быть написано в форме письма или заявления. Обратите внимание на структуру: начните с приветствия и представления своих данных (ФИО, адрес, контактная информация), затем перейдите к сути обращения и завершите письмо прощальной формулой и вашей подписью.

4. Используйте четкий и понятный язык

Используйте четкий и понятный язык, чтобы ваше обращение было понятно для адресата. Избегайте сленговых выражений и слишком сложных конструкций.

5. Проверьте грамматику и орфографию

Перед отправкой письменного обращения обязательно проверьте его на грамматические и орфографические ошибки. Это поможет избежать недоразумений и создаст впечатление о вашей грамотности.

6. Дайте аргументы и пруфы

Если вам необходимо доказать свою позицию или аргументировать свои требования, предоставьте необходимые доказательства или ссылки на соответствующие законы и нормативные акты.

7. Cохраните копию обращения

До отправки письмо рекомендуется сохранить копию для себя. Это поможет вам отследить ход решения вашего вопроса и иметь документ в случае его необходимости.

Какие документы нужно подготовить, чтобы избежать претензий со стороны налоговых органов?

При взаимодействии с налоговыми органами важно подготовить правильные и полные документы, чтобы не возникало претензий и проблем. Вот список документов, которые следует подготовить:

1. Свидетельство о государственной регистрации

Важно иметь свидетельство о государственной регистрации вашей организации. Оно подтверждает ее легальность и право на осуществление предпринимательской деятельности.

2. Учетная политика

Разработайте и утвердите учетную политику вашей организации. В этом документе определите порядок ведения бухгалтерского учета, правила составления отчетности и другие важные моменты.

3. Бухгалтерская отчетность

Подготовьте полную и правильно оформленную бухгалтерскую отчетность, включая баланс, отчет о прибылях и убытках, отчет о движении денежных средств и прочие необходимые документы.

4. Договоры и соглашения

Соберите все договоры и соглашения, заключенные вашей организацией. Это может быть арендный договор на помещение, договоры с поставщиками и клиентами, соглашение с партнерами и другие.

5. Документы по трудовым отношениям

Сохраните все документы, связанные с трудовыми отношениями. Это касается трудовых договоров, приказов о приеме на работу, отчетов о начисленных и выплаченных заработных платах и др.

6. Налоговые декларации и расчеты

Правильно заполняйте и сдавайте налоговые декларации и расчеты в соответствии с требованиями налогового законодательства.

7. Документация по налоговым проверкам

Сохраняйте документы, связанные с проведением налоговых проверок. Это могут быть протоколы проверки, акты, письма, запросы и другая переписка с налоговыми органами.

8. Документы по формированию цен на товары и услуги

Если ваша организация занимается продажей товаров или оказанием услуг, имейте все необходимые документы, подтверждающие правомерность формирования цен.

9. Документы по оценке имущества

Если ваша организация владеет имуществом, подготовьте документы, связанные с его оценкой. Это важно для правильного учета и определения налоговых обязательств.

10. Документы по защите прав интеллектуальной собственности

Если в вашей организации создается и используется интеллектуальная собственность, имейте все необходимые документы для ее защиты. Это могут быть патенты, авторские свидетельства и др.

Подготавливая и храня подобные документы, вы минимизируете риски возникновения претензий и проблем со стороны налоговых органов. Также рекомендуется регулярно обновлять и проверять указанные документы, чтобы они соответствовали действующему законодательству.

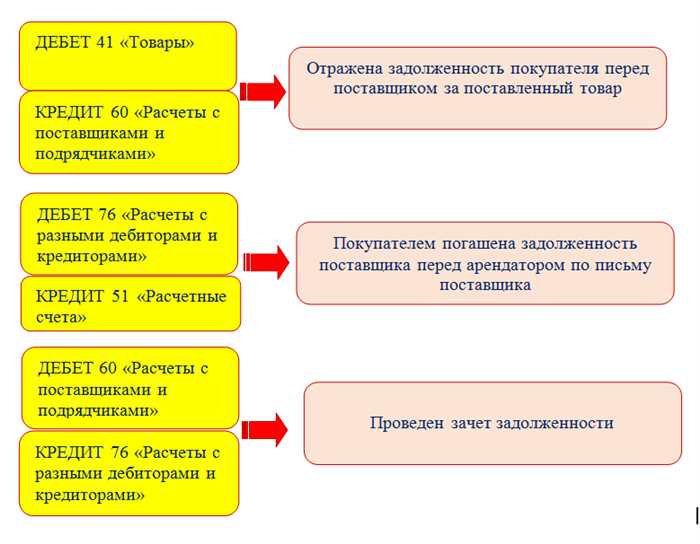

Какие документы обоснуют проводки по оплате долга третьего лица?

При проведении операции по оплате долга третьим лицом необходимо иметь следующие документы, которые будут служить основанием для проведения соответствующих проводок:

1. Договор займа

Договор займа является основным документом, подтверждающим наличие долговой обязанности третьего лица перед кредитором. В договоре должны быть указаны сумма займа, сроки его предоставления и возврата, процентная ставка и другие условия займа.

2. Акт приема-передачи долга

Акт приема-передачи долга следует составить в случае передачи долговой обязанности от одного лица к другому. В акте должны быть указаны данные обо всех сторонах сделки, общая сумма долга, сроки его возврата и другие существенные условия.

3. Счет-фактура или квитанция об оплате

Документ, подтверждающий факт оплаты долга третьим лицом, может выступать в виде счета-фактуры или квитанции об оплате. В документе должны быть указаны данные об оплачиваемом долге, сумма платежа, дата его осуществления и реквизиты третьего лица, осуществившего оплату.

4. Банковский выписка

Для подтверждения факта перечисления средств на счет кредитора может использоваться банковская выписка, на которой будут указаны данные о переводе, включая дату, сумму и реквизиты отправителя и получателя.

5. Протокол собрания участников или акционеров

В случае, если долг был оплачен третьим лицом, выступающим в качестве участника или акционера, необходимым документом может быть протокол собрания участников или акционеров, в котором будет фиксироваться решение о проведении оплаты долга.

Все перечисленные документы являются важными основаниями для проведения соответствующих проводок по оплате долга третьим лицом. Учет этих документов в бухгалтерском и налоговом учете позволяет корректно отразить операцию и избежать возможных нарушений.

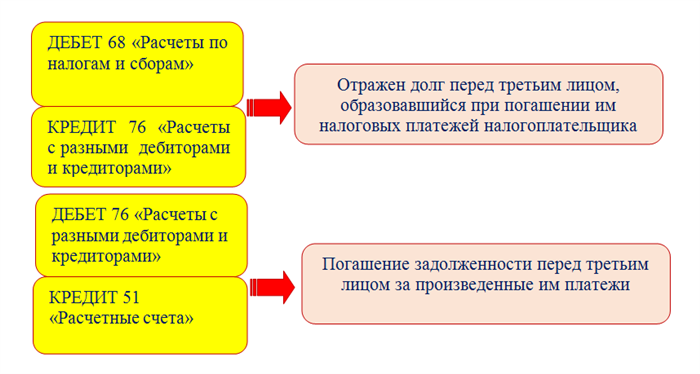

Проводки у плательщика при погашении чужих налоговых долгов

При погашении чужих налоговых долгов плательщик должен совершить определенные проводки, которые отображаются в бухгалтерском учете. В этом случае следует учитывать как движение денежных средств, так и изменение баланса плательщика.

1. Проводка учета операции по погашению чужих налоговых долгов

При погашении чужих налоговых долгов плательщик осуществляет следующую проводку:

- Дебет счета «Расчеты с поставщиками и подрядчиками» — сумма погашаемого налогового долга;

- Кредит счета «Денежные средства» — сумма погашаемого налогового долга.

Такая проводка позволяет отразить выплату налогового долга и учесть ее в бухгалтерии плательщика.

2. Воздействие проводок на бухгалтерский баланс плательщика

Описанная проводка влияет на следующие показатели бухгалтерского баланса плательщика:

- Уменьшение обязательств по расчетам с поставщиками и подрядчиками на сумму погашаемого налогового долга;

- Уменьшение денежных средств на сумму погашаемого налогового долга.

Таким образом, проводки при погашении чужих налоговых долгов не только отражают факт выплаты, но и изменяют финансовое положение плательщика.

3. Документирование проводок при погашении чужих налоговых долгов

Проводки по погашению чужих налоговых долгов должны быть подтверждены соответствующими документами, например:

- Счет-фактура или иной документ о выставлении налогового долга;

- Платежное поручение или выписка из банковского счета с отражением суммы погашаемого налогового долга.

Такая документация необходима для подтверждения факта погашения налогового долга и обеспечения правильности бухгалтерских проводок.

Проводки у плательщика при погашении чужих налоговых долгов играют важную роль в бухгалтерском учете. Они позволяют отобразить факт выплаты и изменение баланса плательщика. Необходимо документировать проводки для подтверждения погашения налогового долга и обеспечения правильности учета.

В каком случае готовят письменное извещение организации-кредитора

Письменное извещение готовится в следующих случаях:

- Отсутствие оплаты в указанный срок. Когда должник не оплачивает задолженность в срок, установленный договором или законом, организация-кредитор может готовить письменное извещение.

- Нарушение условий договора. Если должник нарушает условия договора, например, не выполняет обязательства по оплате или не связывается с организацией-кредитором, то кредитор может отправить извещение.

- Изменение суммы задолженности. Если сумма задолженности должника изменилась в результате начисления процентов или пени за просрочку, организация-кредитор может подготовить письменное извещение, чтобы уведомить должника о новой сумме задолженности.

- Крах должника. В случае, если должник объявляет себя банкротом или находится в процессе ликвидации, организация-кредитор может отправить письменное извещение для защиты своих интересов и предъявления требований к должнику.

Готовя письменное извещение, организация-кредитор должна следовать определенным принципам:

- Ясность и конкретность. Извещение должно быть понятным для должника. В нем необходимо указать сумму задолженности и сроки для ее погашения. Также необходимо указать последствия в случае невыполнения требований.

- Формальности. Письменное извещение должно быть составлено на официальном бланке организации-кредитора. Оно должно содержать полные данные организации, включая реквизиты и контактную информацию.

- Доставка. Организация-кредитор должна удостовериться, что письменное извещение было доставлено до должника. Это можно сделать путем отправки извещения заказным письмом с уведомлением о вручении или через курьера с оформлением подписи получателя.

Подготовка письменного извещения о задолженности третьим лицом является законной процедурой, которая позволяет организации-кредитору защитить свои права и требования. Извещение является важным инструментом коммуникации с должником и может послужить основой для последующего взыскания долга.

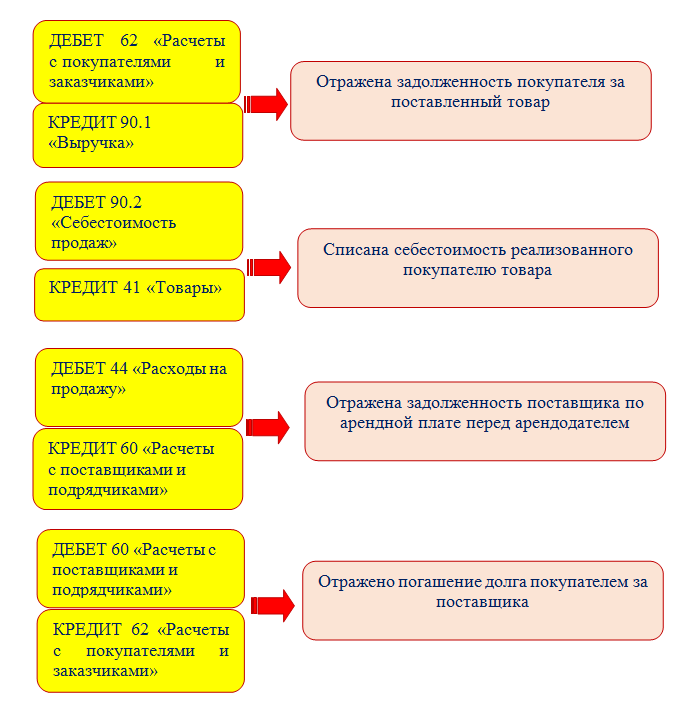

Налоговые платежи за третье лицо: проводки у должника

Когда третье лицо получает уведомление об оплате задолженности по налогам от налогового органа, оно должно выполнить определенные действия, чтобы учесть эту сумму в своих финансовых записях. Для этого требуются соответствующие проводки у должника в бухгалтерии.

Порядок проведения проводок

В случае получения уведомления о задолженности третьим лицом, должник должен совершить следующие действия:

- Создание расчетного счета: должник создает новый субсчет на своем балансе, отражающий сумму задолженности перед третьим лицом.

- Зачисление суммы на новый счет: после создания расчетного счета, должник проводит запись о зачислении суммы задолженности на этот счет.

- Списание суммы: должник проводит запись о списании суммы со своего основного счета на счет задолженности перед третьим лицом.

В результате этих проводок должник отражает задолженность перед третьим лицом на своем балансе.

Отчетность с третьим лицом

После проведения соответствующих проводок у должника возникает обязательство предоставить отчетность третьему лицу о зачислении и списании суммы задолженности. Это может быть выполнено путем предоставления копии бухгалтерских записей или специального отчета, который включает в себя информацию о налоговых платежах по задолженности.

Примерный вид отчета: