Некоторые работодатели могут столкнуться с ситуацией, когда они неудержали НДФЛ (налог на доходы физических лиц) у сотрудника в 2026 году, а тот в свою очередь уволился. Такая ситуация возникает, когда работодатель ошибается при начислении и удержании налога. В таком случае, какие действия следует предпринять, чтобы исправить данную ошибку и урегулировать ситуацию?

Не удержан НДФЛ за прошлый год

Далее представлено руководство с информацией по неудержанию НДФЛ за прошлый год. Оно включает рекомендации и советы по действиям как работодателя, так и сотрудника.

Что следует знать работодателю?

Если НДФЛ не удержан за прошлый год, работодатель должен предпринять следующие шаги:

- Проверить причину ошибки и установить, была ли она случайной или систематической.

- Оценить финансовые последствия неудержания НДФЛ и составить план действий.

- Связаться с налоговым органом для получения информации о процедуре исправления ошибки и возврата суммы НДФЛ.

- Внести исправления в декларацию по НДФЛ и передать правильные сведения в налоговую инспекцию.

Что следует знать сотруднику?

Если НДФЛ не был удержан за прошлый год, сотруднику рекомендуется:

- Связаться с работодателем, чтобы уточнить причину неудержания НДФЛ.

- Собрать доказательства своих доходов и проинформировать налоговую инспекцию о ситуации.

- Следовать указаниям налогового органа и предоставить необходимые документы для исправления ошибки.

- Оценить финансовые последствия неудержания НДФЛ и проконсультироваться с юристом по вопросам возврата причитающейся суммы.

Последствия неудержания НДФЛ за прошлый год

Неудержание НДФЛ за прошлый год может привести к следующим последствиям:

- Финансовые штрафы и пеня.

- Недвижимость и имущество могут быть изъяты для покрытия задолженности.

- Потеря репутации у работодателя и возможные проблемы с последующей трудоустройством.

В случае неудержания НДФЛ за прошлый год необходимо принять меры для исправления ошибки и минимизации финансовых последствий. Работодатель должен связаться с налоговым органом и внести исправления в декларацию по НДФЛ. Сотрудник должен собрать документы и обратиться в налоговую инспекцию для возврата причитающейся суммы. Помните, что корректное удержание НДФЛ является важной обязанностью работодателя и правом сотрудника.

Выплаты производятся в течение налогового периода

В соответствии с налоговым законодательством Российской Федерации, выплаты по заработной плате, включая НДФЛ, производятся в течение налогового периода. Это означает, что работодатель обязан удерживать налог на доходы физических лиц из заработной платы своих сотрудников и перечислять его в бюджет в течение определенного периода времени.

Порядок удержания и перечисления НДФЛ

Порядок удержания и перечисления НДФЛ определяется статьей 226 Налогового кодекса Российской Федерации. Работодатели обязаны ежемесячно удерживать и перечислять НДФЛ в бюджет, а также предоставлять отчетность в налоговые органы.

В случае, если работодатель неудержал НДФЛ в течение налогового периода, то он может столкнуться с административными и финансовыми штрафами. Кроме того, работник, которому не был удержан НДФЛ, вправе потребовать компенсацию своих прав от работодателя.

Компенсация недоудержанного НДФЛ сотруднику при увольнении

Если работник уволился до того, как работодатель совершил выплату, включая удержание НДФЛ, то компенсация недоудержанного налога производится в соответствии с договором труда и другими нормативными актами.

Обычно компенсация недоудержанного НДФЛ производится путем перечисления денежных средств на банковский счет работника в течение разумного срока после увольнения. В случае, если работник не предоставил банковские реквизиты, работодатель может предложить другой способ компенсации, например, пересылку чека по почте.

Выплаты по заработной плате и удержание НДФЛ производятся в течение налогового периода в соответствии с налоговым законодательством Российской Федерации. Работодатели обязаны ежемесячно удерживать и перечислять НДФЛ, а сотрудники имеют право на компенсацию недоудержанного налога при увольнении. Соблюдение этих правил важно для обеспечения корректного учета и контроля за уплатой налогов и защиты прав работников.

Выплат больше не предполагается

Согласно действующему законодательству, если работник уволился до того, как были произведены недоудержанные суммы НДФЛ на его доходы в 2026 году, предприятию больше не требуется выплачивать недоудержанные суммы. Это объясняется следующими факторами:

1. Правовая основа

Статья 224 Налогового кодекса Российской Федерации устанавливает, что в случае прекращения трудового договора до завершения налогового периода, недоимка по НДФЛ не требуется исчислять и уплачивать.

2. Обязательства работодателя

Работодатель обязан исчислить и удержать НДФЛ в порядке закона и уплатить его в бюджет. Однако, если работник уволился до момента удержания и уплаты, работодатель несет ответственность за невыполнение данного обязательства. В таком случае, работник не обязан компенсировать работодателю недоудержанные суммы.

3. Практика применения

Судебная практика подтверждает, что если работник уволился до того, как были произведены недоудержанные суммы НДФЛ на его доходы в 2026 году, работодатель не может требовать от работника возмещение данных сумм. Суды руководствуются прямым действием нормы статьи 224 Налогового кодекса Российской Федерации.

4. Защита прав работника

Основным принципом трудового права является защита прав работника. Если работник уволился до момента удержания и уплаты недоудержанных сумм НДФЛ в 2026 году, он не должен нести финансовые обязательства перед работодателем в связи с этим. Его права должны быть защищены и соблюдены в соответствии с законодательством.

Пример заполнения справки 2-НДФЛ с признаком 2

Справка 2-НДФЛ с признаком 2 предназначена для заполнения при увольнении сотрудника, когда доход этого сотрудника облагался налогом по ставке 35%. В данном случае, работодатель обязан составить справку для сотрудника, в которой будет указан соответствующий признак 2 и информация о доходах и удержанном налоге за период работы в организации.

Общие сведения

Справка должна содержать следующую информацию:

- Наименование организации

- ИНН организации

- КПП организации

- ФИО сотрудника

- ИНН сотрудника

- Серия и номер удостоверения личности сотрудника

- Дата выдачи удостоверения личности

Информация о доходах и удержанном налоге

Справка должна содержать таблицу, в которой указываются следующие данные:

- Номер платежного документа

- Дата платежного документа

- Сумма дохода

- Сумма удержанного налога

Пример заполнения справки

Пример заполнения справки 2-НДФЛ с признаком 2 представлен в таблице ниже:

| № | Дата платежного документа | Сумма дохода | Сумма удержанного налога |

|---|---|---|---|

| 1 | 01.01.2026 | 50000 | 17500 |

| 2 | 15.01.2026 | 60000 | 21000 |

| 3 | 01.02.2026 | 55000 | 19250 |

Для заполнения справки необходимо указать номер платежного документа, дату платежного документа, сумму дохода и сумму удержанного налога для каждой записи в таблице.

Справка 2-НДФЛ с признаком 2 является важным документом при увольнении сотрудника. Правильное заполнение данной справки позволит сотруднику получить необходимую информацию о доходах и удержанном налоге за период работы в организации.

Как отследить неверные движения?

Ситуация, когда организация недосчиталась удержанной суммы НДФЛ у сотрудника и тот уже уволился, может быть проблематичной. Однако, есть несколько способов, которые могут помочь отследить неверные движения средств:

1. Проверка документации

В первую очередь необходимо проверить всю документацию, связанную с удержанием НДФЛ. Пересмотрите налоговые декларации, приказы о начислении и удержании налога, копии платежных документов и другие связанные документы. Обратите внимание на все суммы, даты и подписи. Если есть какие-либо несоответствия, это может указывать на ошибку в удержании НДФЛ.

2. Связь с налоговой службой

Обратитесь в налоговую службу и объясните ситуацию. Предоставьте им всю необходимую документацию и обратитесь за консультацией. Может потребоваться подать заявление о совершении налогового преступления, если будете иметь основания считать, что ошибка была сделана намеренно или систематически.

3. Сбор свидетельств

Вашими свидетелями могут быть коллеги или бывшие коллеги, которые могут подтвердить факт удержания НДФЛ или отсутствие такого удержания. Соберите их контактные данные и попросите их написать письмо или сделать заявление.

4. Проверка банковского счета

Проверьте счет сотрудника, с которого производились удержания. Обратите внимание на все движения средств, а также проверьте, были ли осуществлены какие-либо удержания НДФЛ.

5. Обращение в суд

Если все предыдущие меры не помогли решить проблему, вы можете обратиться в суд. Предоставьте суду всю необходимую документацию и свидетельства, которые указывают на ошибки в удержании НДФЛ. Суд может принять решение о взыскании недостающей суммы с организации или другому ответственному лицу.

Важно помнить, что данный текст не является юридической консультацией. В случае возникновения подобной ситуации рекомендуется обратиться к опытному юристу для получения профессиональной помощи.

Как провести зачет излишне удержанного НДФЛ

Если работодатель недоудержал НДФЛ в 2026 году и сотрудник уволился, существуют определенные действия, которые помогут провести зачет излишне удержанного налога.

Вот несколько шагов, которые следует предпринять в такой ситуации:

1. Собрать необходимые документы

Сотруднику необходимо собрать все документы, подтверждающие его доходы и удержанный НДФЛ, в том числе:

- Трудовую книжку;

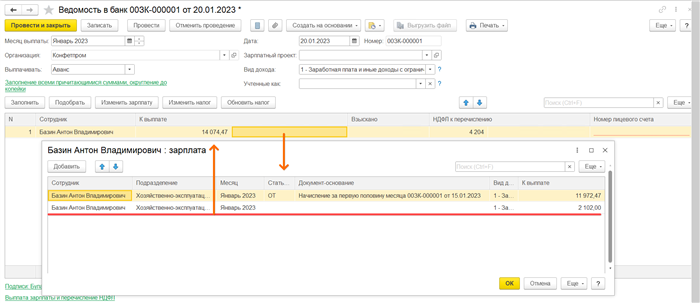

- Зарплатные ведомости;

- Выписки из банковских счетов;

- Договоры с работодателем.

2. Обратиться к работодателю

Сотрудник должен связаться с работодателем и объяснить ему ситуацию. Необходимо предоставить все собранные документы для подтверждения недоудержанного НДФЛ.

3. Запросить корректировку декларации

Сотрудник может попросить работодателя внести корректировки в налоговую декларацию и учесть недоудержанный НДФЛ. В этом случае работодатель должен подать новую декларацию в налоговую службу.

4. Обратиться в налоговую службу

Если работодатель отказывается исправить декларацию или не реагирует на просьбы, сотрудник может обратиться в налоговую службу и предоставить им все необходимые документы.

5. Подать иск в суд

В случае, если работодатель не выполняет свои обязательства и не возвращает сотруднику излишне удержанный НДФЛ, последний может подать иск в суд на взыскание этих средств.

6. Найти юридическую поддержку

Если сотрудник не обладает достаточными знаниями в области налогового права, ему рекомендуется обратиться к профессиональным юристам или налоговым консультантам. Они помогут составить заявление, защитить права сотрудника и провести все необходимые юридические процедуры.

Важно помнить, что сотрудник имеет право на возврат недоудержанного НДФЛ в соответствии с действующим законодательством. Поэтому в случае невыплаты или недоудержания налога работодателем, следует активно действовать и защищать свои права.

Как вернуть излишне удержанный НДФЛ сотруднику

НДФЛ (налог на доходы физических лиц) может быть некорректно удержан у сотрудника в случае ошибки в расчетах или неправильного применения законодательства. Если такая ситуация возникла, сотруднику можно вернуть излишне удержанный НДФЛ, следуя определенной последовательности действий.

1. Проверить корректность расчетов

Первым шагом необходимо внимательно проверить все документы и расчеты, связанные с удержанием НДФЛ. Особое внимание следует уделить соответствию ставки налога и дохода сотрудника, а также правильности применения налоговых вычетов.

2. Обратиться в отдел кадров

Если обнаружены ошибки, следует обратиться в отдел кадров или бухгалтерию компании с просьбой исправить ситуацию. При этом необходимо предоставить все необходимые доказательства – расчеты, договоры и другие документы, подтверждающие правомерность требования.

3. Подготовить заявление

Если работодатель не согласен вернуть излишне удержанный НДФЛ, сотруднику следует подготовить официальное заявление с просьбой о возврате суммы. В заявлении необходимо указать причины требования и приложить копии документов, подтверждающих предыдущие этапы обращения.

4. Отправить заявление руководству

Подготовленное заявление необходимо отправить руководству компании с требованием рассмотреть и вернуть излишне удержанный НДФЛ. Желательно отправлять заявление в письменном виде с уведомлением о получении.

5. Обратиться в налоговую инспекцию

Если работодатель и руководство компании не реагируют на заявление, сотруднику можно обратиться в налоговую инспекцию. В этом случае необходимо предоставить все документы, подтверждающие требование о возврате излишне удержанного НДФЛ. Налоговая инспекция проведет проверку и принесет решение по данному вопросу.

6. Обратиться в суд

Если ни работодатель, ни налоговая инспекция не реагируют на заявление и требование о возврате излишне удержанного НДФЛ, сотруднику остается только один шаг – обратиться в суд. В суде будет рассмотрено дело и вынесено соответствующее решение. В случае положительного решения, работодатель будет обязан вернуть сотруднику излишне удержанный НДФЛ.

Важно помнить, что для возврата излишне удержанного НДФЛ сотруднику необходимо предоставить достаточные доказательства о неправомерности удержания. Необходимо внимательно проверять все расчеты и документы, а также следовать определенной последовательности действий для достижения желаемого результата.

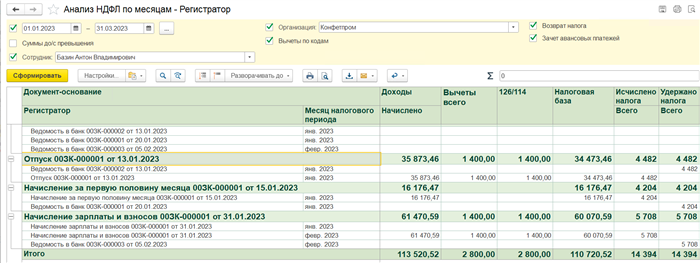

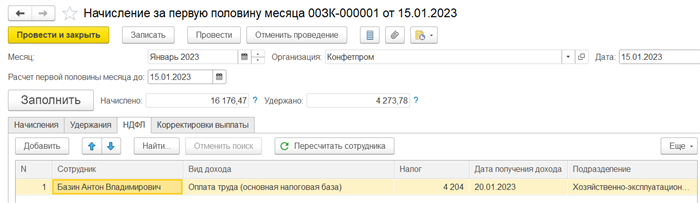

Как созданный отчет отображает движения НДФЛ (пример исправления учета)

В налоговом учете компании имеется механизм для отображения движений по налогу на доходы физических лиц (НДФЛ). Отчеты, созданные в соответствии с требованиями законодательства, позволяют корректно представить информацию о начисленных и удержанных суммах налога, а также возможные изменения и исправления, которые могут возникнуть в процессе работы.

Отчетный период и налоговые операции

Отчетный период для НДФЛ обычно совпадает с фискальным годом компании. За этот период каждая налоговая операция, связанная с начислением и удержанием НДФЛ, должна быть документирована и учтена в соответствующих отчетах.

Исходный отчет и выявление ошибок

В процессе анализа налоговых данных может потребоваться исправление учета. Например, если сотруднику не было правильно удержано или начислено налога, необходимо внести исправления в учет и сформировать корректный отчет.

Исходный отчет о движении НДФЛ может включать следующую информацию:

- Перечень сотрудников с указанием их персональных данных и сумм начисленного и удержанного налога;

- Отчетные периоды, за которые указанные суммы были начислены и удержаны;

- Суммы доходов и вычетов, по которым были рассчитаны налоги;

- Иная информация, необходимая для полного представления движения НДФЛ.

Исправление учета и внесение изменений

Если в исходном отчете выявлены ошибки, необходимо произвести корректировку. Внесение изменений в учет НДФЛ возможно только при условии соблюдения процедур и требований законодательства.

Примеры внесения изменений в учет НДФЛ:

- Исправление ошибок в начислении и удержании налога;

- Корректировка сумм доходов и вычетов;

- Учет изменений в отчетных периодах;

- Иное, связанное с корректным отражением движения НДФЛ.

Исправленный отчет и подтверждение исправлений

После внесения изменений и исправлений в учет НДФЛ необходимо сформировать исправленный отчет. Этот отчет должен содержать корректные данные о движении налога и подтверждать внесенные исправления.

Проверка и сверка исправленного отчета

Исправленный отчет о движении НДФЛ должен пройти проверку со стороны соответствующих налоговых органов. При необходимости могут быть запрошены дополнительные документы и объяснения.

Сверка исправленного отчета помогает убедиться в правильности составления и отображения движения НДФЛ. В случае выявления ошибок или несоответствий, может потребоваться дополнительное исправление и повторное формирование отчета.

Пример исправления учета и создания отчета

Допустим, в исходном отчете обнаружена ошибка в учете НДФЛ, связанная с неправильным начислением налога одному из сотрудников. Для исправления учета и создания отчета необходимо выполнить следующие шаги:

- Идентифицировать сотрудника, по которому произошла ошибка.

- Определить правильную сумму начисленного и удержанного налога.

- Внести изменения в учет, исправив ошибку начисления налога.

- Сформировать исправленный отчет о движении НДФЛ, указав правильную сумму начисленного и удержанного налога для соответствующего сотрудника.

- Проверить исправленный отчет на соответствие требованиям законодательства и правильность внесенных изменений.

- В случае необходимости, повторно исправить отчет и повторно пройти процедуру проверки и сверки.

Таким образом, созданный отчет о движении НДФЛ должен отражать все операции, связанные с начислением и удержанием налога на доходы физических лиц. Исправление учета и формирование корректного отчета позволяет представить правильную информацию о движении НДФЛ и соблюсти требования налогового законодательства.

Какие последствия ждут работников и работодателей после 01.01.2020?

С 1 января 2020 года вступили в силу изменения в законодательстве, которые повлияли на отношения между работодателями и работниками. Какие последствия следует ожидать в этом контексте?

Для работников:

1. Изменение минимального размера оплаты труда

С 1 января 2020 года минимальный размер оплаты труда увеличился. Это означает, что работники, получающие минимальную заработную плату, получат небольшой прирост в доходе.

2. Участие в работе профсоюзов

С нового года работники имеют право свободно вступать в профсоюзы и участвовать в их деятельности. Это дает им возможность защищать свои трудовые права и интересы.

3. Защита прав работников

Законодательство также предусматривает усиление защиты прав работников. Работодатели несут ответственность за их нарушение и могут быть привлечены к административной или уголовной ответственности.

Для работодателей:

1. Изменение порядка оформления трудовых договоров

С новым годом работодателям следует обратить внимание на изменения в порядке оформления трудовых договоров. Теперь необходимо учесть новые требования и правила, чтобы избежать возможных санкций.

2. Усиление ответственности за нарушение трудовых прав работников

Законодательство предусматривает усиление ответственности для работодателей, которые нарушают трудовые права своих сотрудников. Такие нарушения могут привести к судебным искам и выплате компенсаций.

3. Больше внимания к охране труда

С нового года работодателям следует обратить особое внимание на вопросы охраны труда. Нарушение требований по охране труда может привести к административной ответственности и выплате компенсаций пострадавшим работникам.

Как заполнить 6-НДФЛ при возврате налога сотруднику

Шаги по заполнению 6-НДФЛ:

- Указать личные данные сотрудника: В самом начале документа требуется указать фамилию, имя и отчество (если имеется) работника, а также его индивидуальный налоговый номер (ИНН).

- Указать период, за который производится возврат: В следующем пункте необходимо указать даты, которые охватывают период, за который производится возврат налога сотруднику.

- Заполнить пункты о заработной плате: В данном разделе необходимо указать данные о заработной плате, полученной сотрудником за указанный период, а также сумму НДФЛ, удержанную с работника.

- Указать основания для возврата: Здесь следует указать основания, по которым требуется возврат налога. Например, это может быть недоудержание НДФЛ.

- Поставить подписи и заверения: В последней части документа следует поставить подписи работника и представителя работодателя, а также указать дату заполнения 6-НДФЛ.

Пример заполнения формы 6-НДФЛ:

| Пункт | Заполнение |

|---|---|

| 1 | ФИО работника: Иванов Иван Иванович ИНН: 1234567890 |

| 2 | Период возврата: с 01.01.2026 по 31.12.2026 |

| 3 | Заработная плата за указанный период: 1 000 000 руб. Удержанная НДФЛ: 100 000 руб. |

| 4 | Основания для возврата: Недоудержание НДФЛ |

| 5 | Подпись работника: __________________

Подпись работодателя: __________________ Дата заполнения: 01.01.2026 |

После заполнения формы 6-НДФЛ необходимо ее предоставить в налоговую инспекцию для дальнейшего рассмотрения и проведения процедуры возврата налога сотруднику. Важно учесть, что процесс возврата может занять определенное время, поэтому необходимо быть терпеливым и ожидать результата.

Сроки уплаты НДФЛ

Сроки уплаты для налогоплательщиков

Сроки уплаты НДФЛ для налогоплательщиков, получающих доход от трудовой деятельности, установлены следующим образом:

- Ежемесячная уплата — налог должен быть уплачен в течение 1 месяца, следующего за месяцем получения дохода.

- Квартальная уплата — налог должен быть уплачен в течение 3 месяцев, следующих за месяцами, в которых был получен доход.

- Годовая уплата — налог должен быть уплачен в течение 3 месяцев, следующих за окончанием налогового периода (календарного года).

Важно отметить, что уклонение от уплаты НДФЛ или нарушение установленных сроков может повлечь за собой штрафные санкции и последствия, предусмотренные законом.

Сроки уплаты для работодателей

Сроки уплаты НДФЛ для работодателей, удерживающих налог с заработной платы своих сотрудников, регламентируются следующим образом:

- Ежемесячная уплата — налог должен быть удержан и уплачен в бюджет в течение 1 месяца, следующего за месяцем начисления заработной платы.

- Квартальная уплата — налог должен быть удержан и уплачен в бюджет в течение 3 месяцев, следующих за месяцами начисления заработной платы.

- Годовая уплата — налог должен быть удержан и уплачен в бюджет в течение 3 месяцев, следующих за окончанием налогового периода (календарного года).

Исключения и особенности

Существуют исключения и особенности в уплате НДФЛ, связанные, например, с получением доходов от продажи имущества или капиталовложений. В таких случаях сроки уплаты могут быть иные и зависят от конкретной ситуации.

Важно помнить, что в случае увольнения сотрудника до удержания и уплаты НДФЛ для данного дохода, работодатель должен удержать и уплатить налог в установленные сроки. В противном случае, работодатель может столкнуться с штрафными санкциями.

| Тип уплаты | Сроки уплаты |

|---|---|

| Ежемесячная уплата | 1 месяц после получения дохода |

| Квартальная уплата | 3 месяца после месяцев получения дохода |

| Годовая уплата | 3 месяца после окончания налогового периода |

Соблюдение сроков уплаты НДФЛ играет важную роль в поддержании финансовой дисциплины и правопорядка. Нарушение установленных сроков может повлечь за собой негативные последствия, поэтому рекомендуется своевременно уплачивать налог.

Откуда берутся движения по НДФЛ в программе

Движения по налогу на доходы физических лиц (НДФЛ) в программе формируются на основе следующих источников:

1. Декларации налогоплательщиков

На основе предоставленных налогоплательщиками деклараций происходит формирование начислений по НДФЛ. В декларации указываются доходы, полученные в течение отчетного периода, а также списки возможных налоговых вычетов. Программа автоматически обрабатывает эти данные и рассчитывает сумму налога, подлежащую уплате.

2. Сведения от работодателей

Информация о доходах, начисленных и удержанных работодателями, также подается в налоговую программу. Работодатель обязан предоставлять отчетность о размерах начисленных заработных плат и удержанных налогов для каждого сотрудника. На основе этих сведений происходит корректировка подлежащего уплате НДФЛ.

3. Взаимодействие с федеральными органами исполнительной власти

Программа также взаимодействует с федеральными органами исполнительной власти, которые предоставляют данные о налоговой отчетности предприятий и организаций в целом. Эти данные используются для проверки правильности и полноты деклараций, а также для выявления случаев налоговых нарушений.

- Сведения об имуществе и доходах физических лиц, содержащиеся в оперативном учете;

- Сведения о размере дохода и размере уплаченного налога или суммы задолженности по уплате налога, содержащиеся в базе данных органов исполнительной власти и органов государственного контроля и надзора;

- Прочие сведения, содержащиеся в базах данных органов исполнительной власти и органов государственного контроля и надзора, которые могут оказать влияние на реализацию положений настоящего Кодекса и иных федеральных законов о налогах и сборах.

4. Контроль и анализ данных

Программа также осуществляет контроль и анализ данных, поданных налогоплательщиками и работодателями. Это позволяет выявить возможные ошибки и налоговые нарушения, а также провести проверку на соответствие предоставленной информации законодательству о налогах и сборах.

В итоге, движения по НДФЛ в программе формируются на основе данных, предоставленных налогоплательщиками и работодателями, а также на основе информации от федеральных органов исполнительной власти. Контроль и анализ данных помогают обеспечить точность расчетов и выявить налоговые нарушения.

Отправка сообщения о невозможности удержания НДФЛ

Уважаемый [Имя руководителя],

Я обращаюсь к вам в связи с невозможностью удержания НДФЛ (налог на доходы физических лиц) с заработной платы сотрудника, который уволился из нашей компании. Хочу предоставить вам следующую информацию:

Причины невозможности удержания

- Сотрудник не предоставил достаточно времени или документов для проведения расчетов по НДФЛ.

- На момент увольнения сотрудник уже получил полный размер заработной платы, к которой применяется удержание НДФЛ.

- Необходимые ресурсы и возможности для удержания НДФЛ были ограничены или недоступны.

- Сотрудник уволился в конце или близко к концу налогового периода, что сделало удержание НДФЛ невозможным.

Дальнейшие действия

В связи с вышеуказанным, рекомендуется принять следующие шаги:

- Пересмотреть внутренние процессы и провести анализ, чтобы избежать подобных ситуаций в будущем.

- Уведомить сотрудника о невозможности удержания НДФЛ и объяснить причины такого решения.

- При необходимости предоставить сотруднику документацию или информацию, которая может помочь ему решить вопрос по уплате налога.

- Связаться с налоговыми органами для получения консультации и уточнения налоговой ситуации.

Буду благодарен за ваше внимание и принятие соответствующих мер по данному вопросу. Просьба держать меня в копии переписки и уведомить о проделанных действиях.

С уважением,

[Ваше имя]

Неудержание НДФЛ в результате счетной ошибки

Что делать в случае неудержания НДФЛ?

Если была допущена ошибка при удержании НДФЛ и сотруднику была выплачена заработная плата без учета налога, работодатель обязан:

- Сообщить сотруднику о возникшей ошибке;

- Произвести удержание недостающей суммы НДФЛ в следующем расчетном периоде;

- Предоставить сотруднику новый расчетный лист с корректировкой;

- Уведомить налоговый орган о произошедшем и предоставить необходимую отчетность.

Последствия неудержания НДФЛ

Неудержание НДФЛ может повлечь за собой негативные последствия для работодателя. При проведении налоговой проверки могут возникнуть проблемы с налоговыми органами, а также возникнуть штрафы и санкции за несоблюдение налогового законодательства.

Как избежать неудержания НДФЛ?

Для предотвращения неудержания НДФЛ рекомендуется:

- Внимательно проверять правильность расчетов при начислении заработной платы;

- Периодически обновлять и контролировать использование актуального налогового кодекса;

- Обучать персонал, ответственный за начисление и удержание НДФЛ, правилам и нормам налогообложения;

- Вести учетный документооборот и хранить все необходимые документы для подтверждения удержания и выплаты НДФЛ.

| Последствия неудержания НДФЛ | Рекомендации для работодателей |

|---|---|

| Негативные последствия для работодателя в случае налоговой проверки и возможные штрафы. | Тщательно проверять расчеты при начислении заработной платы и обучать персонал правилам налогообложения. |

Неудержание НДФЛ может создать проблемы для работодателя, поэтому важно внимательно относиться к процессу начисления и удержания налога и быть готовыми к оперативному исправлению ошибок.

Почему возникает излишне удержанный НДФЛ

Излишне удержанный НДФЛ может возникнуть по различным причинам, которые связаны с особенностями расчета, ошибками работодателя или налоговой службы. Ниже приведены основные причины излишнего удержания НДФЛ и способы их предотвращения.

1. Неправильный расчет на основе неверных данных

Одной из основных причин излишне удержанного НДФЛ является неправильный расчет на основе неверных данных о сотруднике. Это может включать в себя неправильно указанный размер дохода, неправильные налоговые вычеты или неправильно указанный налоговый статус. Для предотвращения таких ошибок необходимо внимательно проверять и правильно заполнять все необходимые документы и информацию о сотруднике.

2. Ошибки в расчете налогового вычета

Еще одной причиной излишне удержанного НДФЛ может быть ошибка в расчете налогового вычета. Это может произойти, если работодатель неправильно учитывает налоговые вычеты, к которым сотрудник имеет право. Для предотвращения таких ошибок необходимо внимательно изучать налоговое законодательство и правильно применять все налоговые льготы и вычеты, которые предоставляются сотруднику.

3. Ошибки в работе с налоговыми органами

Еще одной причиной излишне удержанного НДФЛ может быть ошибка в работе с налоговыми органами. Например, работодатель может ошибочно передать неправильную информацию налоговой службе, что приведет к излишнему удержанию налога. Для избежания подобных ошибок необходимо вести тщательный учет и своевременно согласовывать все изменения с налоговыми органами.

4. Неправильное применение налоговой базы

Неправильное применение налоговой базы также может привести к излишне удержанному НДФЛ. Например, если работодатель неправильно определяет налоговую базу, то сумма налога может быть рассчитана с ошибкой. Для предотвращения таких ситуаций необходимо внимательно изучать налоговое законодательство и правильно определять налоговую базу в соответствии с законом.

5. Ошибки в программных средствах учета

Еще одной причиной излишне удержанного НДФЛ может быть ошибка в программных средствах учета, которые используются работодателем. Например, программное обеспечение может быть неправильно настроено или содержать ошибки в расчетах. Для предотвращения таких ошибок необходимо использовать надежное и проверенное программное обеспечение учета, а также регулярно обновлять его и проверять его правильность работы.

Как отражать возврат НДФЛ в уведомлениях по ЕНП

При возврате сотруднику удержанной суммы НДФЛ, работодатель должен произвести соответствующие изменения в уведомлениях по Единым налоговым платежам (ЕНП). Ниже приведены основные шаги по корректировке уведомлений:

1. Изменение уведомления по ЕНВД

Если сотруднику была удержана сумма НДФЛ по уведомлению по ЕНВД, работодатель должен произвести следующие изменения:

- Удалить информацию о сумме удержанного НДФЛ

- Указать сумму возврата НДФЛ

2. Изменение уведомления по ЕСН

Если сотруднику была удержана сумма НДФЛ по уведомлению по ЕСН, работодатель должен произвести следующие изменения:

- Удалить информацию о сумме удержанного НДФЛ

- Указать сумму возврата НДФЛ

3. Изменение уведомления по НДФЛ

Если сотруднику была удержана сумма НДФЛ по уведомлению по НДФЛ, работодатель должен произвести следующие изменения:

- Снизить сумму удержанного НДФЛ на сумму возврата

Пример изменений в уведомлениях

В таблице ниже приведен пример изменений в уведомлениях по ЕНП после возврата НДФЛ:

| Уведомление | До изменений | После изменений |

|---|---|---|

| ЕНВД | Сумма удержанного НДФЛ: 1000 | Сумма возврата НДФЛ: 1000 |

| ЕСН | Сумма удержанного НДФЛ: 1500 | Сумма возврата НДФЛ: 1500 |

| НДФЛ | Сумма удержанного НДФЛ: 2000 | Сумма удержанного НДФЛ: 1000 (сумма возврата 1000) |

Необходимо учесть, что при изменении уведомлений по ЕНП в связи с возвратом НДФЛ, необходимо также оперативно уведомить налоговый орган об этих изменениях.

НДФЛ не удержали, а сотрудник уже уволился

В ситуации, когда сотрудник уже уволился, но ему не был удержан НДФЛ, возникает вопрос о дальнейших действиях. В таком случае необходимо принять ряд мер, чтобы исправить ситуацию и избежать проблем с налоговыми органами.

1. Сообщите сотруднику о проблеме

Первым шагом следует связаться с уволенным сотрудником и сообщить ему о том, что НДФЛ не был удержан при расчете заработной платы. Объясните причины этой ошибки и уточните, какие действия необходимо предпринять для исправления ситуации.

2. Рассчитайте недоимку

Для исправления ситуации необходимо рассчитать недостающую сумму НДФЛ и составить акт-расчет недоимки. Учитывайте, что ставка НДФЛ может зависеть от суммы дохода и применяемых льгот, поэтому рекомендуется обратиться за консультацией к специалистам в области налогообложения.

3. Подготовьте документы для уплаты недоимки

После рассчета недоимки следует подготовить необходимые документы для уплаты налога. В расчетах могут использоваться формы и счета, предоставляемые налоговыми органами. Уточните требования и порядок подачи таких документов в вашем регионе.

4. Уплатите недоимку

После подготовки документов следует уплатить недостающую сумму НДФЛ в установленный срок. Обратите внимание на сроки уплаты и возможные штрафы за просрочку. Часто налоговые органы предоставляют возможность провести перерасчет и уплатить недоимку без наложения штрафов и пеней.

5. Уведомите налоговые органы

После уплаты недоимки необходимо уведомить налоговые органы о проведенной процедуре и предоставить им необходимые документы. Это позволит избежать дальнейших проблем и доказать, что нужные шаги были предприняты для исправления ситуации.

Следуя указанным выше шагам, можно исправить ситуацию, когда НДФЛ не был удержан у сотрудника, который уже уволился. Важно своевременно и правильно рассчитать недоимку, уплатить ее в установленные сроки и уведомить налоговые органы о проведенных действиях. Таким образом, можно избежать возможных проблем с налогообложением.

Штрафы за несвоевременное удержание НДФЛ

Штрафы для юридических лиц

В соответствии с Налоговым кодексом РФ (статья 119.3) юридические лица обязаны удерживать и перечислять НДФЛ с заработной платы своих сотрудников в установленные сроки. В случае несоблюдения этих обязательств, они могут быть подвержены штрафам следующего характера:

- За каждого сотрудника, по отношению к которому не было своевременно удержано и перечислено НДФЛ — штраф в размере 20% от неудержанной и не перечисленной суммы.

- В случае обнаружения систематического нарушения — штраф может быть увеличен до 40%.

- Если нарушение связано с нерасторжением трудового договора или с представлением заведомо ложных сведений — штраф может составлять до 100% от неудержанной суммы.

Штрафы для индивидуальных предпринимателей

Индивидуальные предприниматели также обязаны правильно удерживать и перечислять НДФЛ с заработной платы сотрудников. В случае несоблюдения этой обязанности, им могут быть применены следующие штрафные меры:

- За каждого сотрудника, по отношению к которому не было своевременно удержано и перечислено НДФЛ — штраф в размере 20% от неудержанной и не перечисленной суммы.

- При систематическом нарушении — штраф может быть увеличен до 40%.

Применение штрафов

Органы налогового контроля могут применять штрафы в случае выявления нарушений. Для этого они проводят проверку деятельности организации или индивидуального предпринимателя и составляют протокол о нарушении законодательства.

Процедура обжалования штрафов

В случае получения штрафа за несвоевременное удержание НДФЛ, субъекты предпринимательской деятельности имеют право на обжалование данного решения. Подача жалобы должна осуществляться в порядке, установленном действующим законодательством.

Срок подачи налоговой декларации 2-НДФЛ

Согласно законодательству Российской Федерации, срок подачи налоговой декларации 2-НДФЛ имеет важное значение для налогоплательщиков. 2-НДФЛ представляет собой декларацию о доходах граждан, которые получены от источников внутри страны.

Важно помнить, что каждый налогоплательщик обязан подать налоговую декларацию в установленный законом срок. Сроки подачи 2-НДФЛ зависят от вида доходов и способа их получения. Декларации можно подать как в электронном, так и в бумажном виде.

Сроки подачи налоговой декларации 2-НДФЛ:

- Для физических лиц, получающих доходы только от источников внутри России:

- При подаче в электронном виде — с 1 января по 1 мая текущего года.

- При подаче в бумажном виде — с 1 января по 15 апреля текущего года.

- Для физических лиц, получающих доходы не только от источников внутри России:

- При подаче в электронном виде — с 1 января по 1 июня текущего года.

- При подаче в бумажном виде — с 1 января по 15 мая текущего года.

Важная информация:

Несвоевременная подача налоговой декларации может привести к штрафным санкциям со стороны налоговых органов. При возникновении сложностей с выполнением срока подачи рекомендуется обратиться в налоговую инспекцию для получения дополнительной информации и помощи.

Каждый налогоплательщик обязан соблюдать сроки подачи налоговой декларации 2-НДФЛ, чтобы избежать негативных последствий и обеспечить правильное и своевременное уплату налогов.