Штрафы за несвоевременную уплату налогов являются серьезным финансовым бременем для предпринимателей и физических лиц. Однако, в некоторых случаях можно подавать ходатайство в налоговую о снижении штрафа. Для этого необходимо составить официальное обращение на соответствующий бланк, в котором указать все необходимые реквизиты и обоснования. В данной статье представлен образец такого ходатайства, который поможет вам сэкономить время и избежать ошибок при составлении документа.

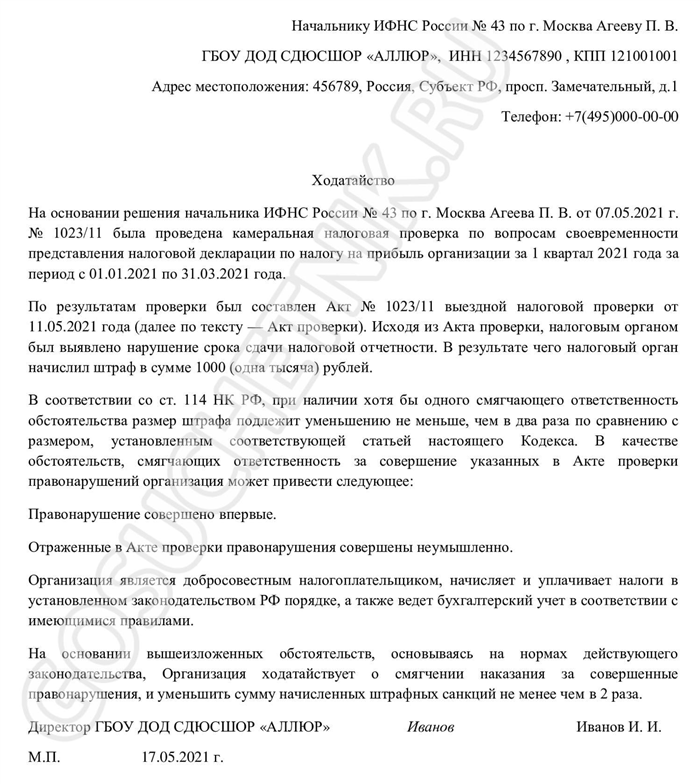

Формат и структура ходатайства

Ходатайство, направляемое в налоговую о снижении штрафа по несвоевременной уплате НДФЛ, должно быть составлено в соответствии с требованиями гражданского права и налогового законодательства. Такое ходатайство должно иметь определенный формат и структуру, чтобы быть понятным и четким для налогового органа.

Формат ходатайства

Ходатайство должно быть подготовлено на официальном бланке организации или на листе белой бумаги формата А4. Оно должно содержать следующие данные:

- Название налогового органа, куда направляется ходатайство;

- ФИО налогоплательщика;

- ИНН налогоплательщика;

- Адрес места жительства/регистрации налогоплательщика;

- Контактная информация (телефон, e-mail) налогоплательщика;

- Номер и дата вынесенного налоговым органом решения о наложении штрафа;

- Обоснование ходатайства;

- Предлагаемые меры по снижению штрафа;

- Подпись налогоплательщика и дата написания ходатайства.

Важно помнить, что ходатайство должно быть подписано налогоплательщиком лично. При необходимости, можно предоставить документы, подтверждающие правомочность подписи (доверенность, устав и т. д.).

Структура ходатайства

Ходатайство должно быть структурировано, чтобы быть понятным и логичным для налогового органа. Вот рекомендуемая структура:

- Вступление: здесь следует указать информацию о налогоплательщике (ФИО, ИНН) и обратиться с просьбой о рассмотрении ходатайства.

- Обоснование: в этом разделе следует указать причины несвоевременной уплаты НДФЛ и почему налогоплательщик считает штраф неправомерным или несоответствующим действительности.

- Предлагаемые меры: в данном разделе следует предложить меры, направленные на снижение штрафа. Например, налогоплательщик может предложить уплатить задолженность или заплатить проценты за несвоевременную уплату, но просит снизить сумму штрафа или отменить его полностью.

Важно составить ходатайство в доступной форме, без излишней юридической терминологии, чтобы налоговый орган мог разобраться в сути просьбы и принять обоснованное решение.

Приведенные указания помогут составить ходатайство в налоговую о снижении штрафа по несвоевременной уплате НДФЛ с учетом требований гражданского права и налогового законодательства.

Обоснование необходимости снижения штрафа

Уважаемые сотрудники налоговой инспекции!

Несвоевременная уплата налоговых платежей может привести к наложению штрафов, которые могут значительно увеличить затраты предприятия. Однако, в данном случае просьба рассмотреть возможность снижения размера штрафа, поскольку ситуация имеет ряд обоснованных причин, которые стали причиной несвоевременной уплаты налога.

1. Возникновение форс-мажорных обстоятельств

Обстоятельства, непредсказуемые и непредотвратимые при разумном владении абонентом.

Предприятие столкнулось с форс-мажорными обстоятельствами, которые привели к нарушению платежного графика. В частности, были объявлены режим ЧС и карантинные меры в связи с пандемией COVID-19, что привело к ограничениям деятельности и снижению финансовых возможностей предприятия.

2. Финансовые трудности

В связи с пандемией COVID-19, предприятие столкнулось с серьезными финансовыми трудностями, вызванными снижением объемов продаж и потерей прибыли. В данной ситуации уплата всех налогов в полном объеме стала для нас финансово непосильной задачей.

3. Допущена незначительная задержка

Следует отметить, что несвоевременная уплата налога произошла всего лишь с незначительной задержкой. При этом структура специалистов предприятия усердно работает над исправлением данной ситуации и упростила процедуру проведения оплаты налога, что позволит впредь избежать подобных нарушений.

В связи с вышеизложенным, просим рассмотреть наше обращение и принять решение о снижении размера штрафа по несвоевременной уплате налога.

Ошибки и нарушения при налоговой декларации

Ошибки, которые часто допускаются при заполнении налоговой декларации:

- Неправильный учет доходов и расходов;

- Несоответствие информации о налоговом вычете действительности;

- Отсутствие подтверждающих документов;

- Перепутанные цифры или их неправильное указание;

- Необоснованные налоговые льготы и вычеты;

- Неправильное определение налоговой базы;

- Неверное указание сроков уплаты налога;

- Нарушение порядка заполнения формы декларации;

- Ошибки в расчете и указании суммы налоговых обязательств.

Подобные ошибки и нарушения могут привести к назначению проверок со стороны налоговых органов и, как результат, к штрафам и неудобствам. Этому можно избежать, следуя правилам заполнения налоговой декларации и внимательно проверяя все данные.

Примеры нарушений при заполнении налоговой декларации:

| Нарушение | Последствия |

|---|---|

| Несоответствие информации о доходах и расходах реальным финансовым показателям | Налоговая проверка, штрафы, возможные юридические последствия |

| Отсутствие подтверждающих документов, которые подтверждают факты источников доходов и расходов | Отказ в принятии налоговой декларации, назначение дополнительных проверок, штрафы |

| Неправильное указание налоговых льгот и вычетов без их обоснования | Налоговая проверка, штрафы, возможное отказ в применении льгот и вычетов |

Советы по заполнению налоговой декларации:

- Тщательно проверяйте и подтверждайте информацию о доходах и расходах.

- Собирайте и храните все подтверждающие документы.

- Ознакомьтесь с действующими законодательными и нормативными актами по налоговому законодательству.

- Участвуйте в специальных обучающих программах и семинарах по заполнению налоговых деклараций.

- Обратитесь к профессиональному налоговому консультанту или бухгалтеру для получения квалифицированной помощи.

Заполнение налоговой декларации – ответственный процесс, требующий внимательности и точности. Ошибки, даже самые мелкие, могут вызвать дополнительные неудобства и потерю времени на исправление. Поэтому очень важно быть внимательным и следовать правилам заполнения налоговой декларации.

Что такое ходатайство о снижении штрафа в налоговую инспекцию?

Такое ходатайство подается в налоговую инспекцию в случаях, когда налогоплательщик вправе уменьшить или отменить штраф по определенным основаниям. Например, если у налогоплательщика были объективные причины для неуплаты налога в срок, такие как тяжелое заболевание, семейные обстоятельства или форс-мажорные обстоятельства.

Порядок подачи ходатайства:

- Ходатайство должно быть составлено в письменной форме и подписано налогоплательщиком или его представителем.

- В ходатайстве необходимо указать полные реквизиты налогоплательщика, сумму штрафа, основания для его снижения, а также приложить соответствующие документы, подтверждающие эти основания.

- Ходатайство подается в налоговую инспекцию, которая рассматривает данное обращение и принимает решение о снижении или отмене штрафа.

- Решение налоговой инспекции может быть обжаловано в соответствующие налоговые органы или в судебном порядке, если налогоплательщик не согласен с принятым решением.

Причины для снижения штрафа:

Налогоплательщик может просить о снижении штрафа по различным основаниям:

- Нахождение в тяжелом финансовом положении, что привело к неспособности уплатить налог в срок.

- Необходимость ухудшения здоровья или семейное положение, вызванные внешними обстоятельствами (тяжелое заболевание, смерть близкого родственника и т. д.), вследствие чего налогоплательщик не мог своевременно уплатить налог.

- Действие форс-мажорных обстоятельств (стихийные бедствия, военные действия и т. д.), которые препятствовали уплате налога в срок.

В каждом конкретном случае необходимо предоставить соответствующие доказательства или документы, подтверждающие причины, по которым налогоплательщик просит о снижении штрафа.

| Основания для снижения штрафа: | Примеры документов для подтверждения |

|---|---|

| Тяжелое заболевание | |

| Семейные обстоятельства | Свидетельство о рождении/смерти, свидетельство о браке/разводе |

| Форс-мажорные обстоятельства | Справки из соответствующих органов, новостные статьи о происшествии |

Ходатайство о снижении штрафа в налоговую инспекцию — это средство для налогоплательщика получить справедливое решение относительно суммы штрафа за несвоевременную уплату НДФЛ. При составлении ходатайства необходимо придерживаться определенных правил и предоставить соответствующие документы, подтверждающие основания для снижения штрафа. В случае несогласия с решением налоговой инспекции, налогоплательщик имеет право обжаловать его в соответствующих налоговых органах или в судебном порядке.

Виды смягчающих обстоятельств

В налоговом праве существуют различные виды смягчающих обстоятельств, которые могут применяться при рассмотрении вопроса о снижении штрафа по несвоевременной уплате налогов. Рассмотрим некоторые из них:

1. Первое видобстоятельство:

Оценка налогоплательщика как исправного субъекта, имеющего положительный налоговый опыт, без нарушений и задолженностей перед налоговыми органами.

2. Второе видосмягчающего обстоятельства:

Самостоятельное признание налогового правонарушения налогоплательщиком и добровольное исправление ошибки.

3. Третье видосмягчающего обстоятельства:

Снятие задолженности по налогам в полном объеме до начала налогового контроля.

4. Четвертое видосмягчающего обстоятельства:

Причинение наименьшего возможного ущерба бюджету в результате налогового правонарушения.

5. Пятое видосмягчающего обстоятельства:

Активное сотрудничество налогоплательщика с налоговыми органами при проведении налоговой проверки и рассмотрении дела.

6. Шестое видосмягчающего обстоятельства:

Оплата задолженности по налогам до вынесения решения налоговым органом.

7. Седьмое видосмягчающего обстоятельства:

Неоднократное нарушение налоговых обязательств с незначительными суммами задолженности и отсутствием исправляемого характера.

Это лишь некоторые из видов смягчающих обстоятельств, которые могут быть учтены при рассмотрении вопроса о снижении штрафа по несвоевременной уплате налогов. В каждом конкретном случае налоговые органы принимают решение на основе имеющихся фактов и обстоятельств.

Налоговая инспекция и штрафы

Налоговая инспекция играет важную роль в налоговой системе, контролируя исполнение налоговых обязательств граждан и организаций. В случае несоблюдения налоговых правил, можно столкнуться со штрафами и санкциями, которые налоговая инспекция вправе назначать.

Назначение штрафов

Налоговая инспекция имеет право назначать штрафы за различные налоговые нарушения. Они могут быть установлены как для физических лиц, так и для юридических лиц. Назначение штрафов производится с целью наказания за несоблюдение налоговых обязательств, а также для стимулирования исполнения этих обязательств в будущем.

Виды штрафов в налоговой

- Неуплата налогов в срок

- Неправильное заполнение налоговой декларации

- Недекларирование доходов

- Невыполнение налоговых обязательств по уплате социальных взносов

Размер штрафов

Размер штрафов в налоговой может варьироваться в зависимости от характера налогового правонарушения и суммы налогового обязательства, которое было неуплачено или неправильно указано в декларации. Штрафы могут составлять определенный процент от недоимки или нарушенного налогового закона, либо быть фиксированной суммой.

Как избежать штрафов

- Внимательно и своевременно выполнять налоговые обязательства

- Правильно заполнять налоговую декларацию

- Декларировать все доходы, даже если они не облагаются налогом

- Своевременно уплачивать социальные взносы

Обжалование штрафов

Если вы не согласны с назначенным штрафом в налоговой инспекции, у вас есть право обжаловать его. Для этого необходимо подать соответствующую жалобу в налоговую инспекцию, представить доказательства своей правоты и просить уменьшить штраф или отменить его полностью.

Соблюдение налоговых обязательств является важным аспектом для каждого гражданина и организации. Штрафы, назначаемые налоговой инспекцией, служат определенной мерой ответственности за неисполнение этих обязательств. Поэтому важно всегда осуществлять своевременную уплату налогов, правильно заполнять декларации и следить за соблюдением налогового законодательства. В случае возникновения спорных вопросов можно обратиться к специалистам, которые помогут обжаловать штрафы и защитить ваши интересы перед налоговой инспекцией.

Срок подачи ходатайства

При несвоевременной уплате налогов и сборов налооплательщик может столкнуться с назначением штрафа. Однако, согласно налоговому кодексу, налогоплательщики имеют право подать ходатайство в налоговую органы с просьбой о снижении наложенного штрафа.

Срок подачи ходатайства

Согласно статье 124.2 налогового кодекса РФ, ходатайство о снижении штрафа следует подавать в налоговый орган в течение 3-х месяцев со дня, когда заявитель узнал о назначении штрафа. Данный срок применяется как для физических, так и для юридических лиц.

При этом необходимо учитывать, что день, когда заявитель узнал о назначении штрафа, не включается в срок. Также стоит иметь в виду, что ходатайство подается в районную (городскую) налоговую инспекцию по месту нахождения налогоплательщика.

Правила подачи ходатайства

При подаче ходатайства о снижении штрафа в налоговую нужно учесть следующие правила:

- Заявление следует оформить в письменной форме и подписать;

- Заявление должно содержать точное указание даты назначения штрафа и его суммы;

- В ходатайстве нужно объяснить причины несвоевременной уплаты налогов и сборов, а также предоставить доказательства, подтверждающие существование таких причин;

- Если у заявителя имеются документы или свидетельства, подтверждающие его финансовое положение (например, справка о доходах), их также следует приложить к ходатайству;

- Ходатайство следует направить в налоговую орган по почте с уведомлением о вручении или подать его лично с получением расписки.

В случае неправильного оформления ходатайства или нарушения срока его подачи, налоговый орган может отказать в удовлетворении просьбы о снижении штрафа. Поэтому рекомендуется внимательно изучить требования налогового законодательства и придерживаться их при подготовке ходатайства.

Как отменить штраф

Штрафы могут быть назначены за различные нарушения, в том числе за несвоевременную уплату налогов. Если вы получили штраф по этой причине и хотите его отменить, вам необходимо предпринять определенные шаги.

1. Проверьте основания

Первым шагом является проверка оснований для штрафа. Узнайте, были ли ваши налоговые обязательства исполнены своевременно и полностью. Если вы обнаружите, что у вас есть основания для отмены штрафа, переходите к следующему шагу.

2. Соберите доказательства

Прежде чем обратиться с ходатайством о снижении или отмене штрафа, соберите все необходимые доказательства. Включите в них документы, подтверждающие вашу финансовую ситуацию, а также любые другие релевантные документы.

3. Напишите ходатайство

Составьте ходатайство в налоговую о снижении или отмене штрафа. Укажите в нем причины, по которым вы считаете, что штраф должен быть отменен, и предоставьте все собранные доказательства. Следуйте форме и порядку написания ходатайства, указанным в законодательстве.

4. Подайте ходатайство

После того как вы составили ходатайство, подайте его в налоговую службу. Приложите все необходимые документы и убедитесь, что ходатайство подано в соответствующий орган налоговой службы.

5. Дождитесь ответа

После подачи ходатайства ожидайте ответа от налогового органа. Важно быть готовым к тому, что процесс рассмотрения ходатайства может занять некоторое время. Однако вы имеете право требовать объективного и справедливого рассмотрения вашего дела.

6. Обжалуйте решение

Если ваше ходатайство было отклонено или не получило рассмотрения в удовлетворительные сроки, у вас есть право обжаловать решение. Обратитесь к квалифицированному юристу для помощи в подготовке апелляционного заявления и представления ваших интересов в суде.

Следуя этим шагам, вы увеличиваете свои шансы на отмену штрафа по несвоевременной уплате налогов. Важно знать свои права и использовать их в защиту своих интересов.

Пример заполнения ходатайства на снижение штрафа по несвоевременной уплате НДФЛ

Уважаемый глава налоговой инспекции!

Я, Фамилия Имя Отчество, ИНН: XXXXXXXXXX, обратил(ась) к Вам с просьбой рассмотреть возможность снижения размера наложенного на меня штрафа за несвоевременную уплату НДФЛ для уточнения налогового периода.

Обстоятельства дела:

Согласно уведомлению от налоговой инспекции о наложении штрафа, я не своевременно уплатил(а) НДФЛ за период с XX.XX.XXXX по XX.XX.XXXX. Отмечу, что данное нарушение произошло не по моей вине, а по следующим обстоятельствам:

- Невозможность своевременной уплаты налога из-за серьезных финансовых трудностей, связанных с непредвиденными обстоятельствами в моей жизни;

- Возникновение краткосрочного финансового кризиса, который я не мог(ла) предусмотреть;

- Оформление документов, связанных с учетом доходов и иных операций, заняло больше времени, чем планировалось.

Обоснование ходатайства:

Я прошу рассмотреть возможность снижения штрафа, так как:

- Данное нарушение является первым и единственным в течение всего моего налогового стажа;

- Я сразу после обнаружения нарушения принял(а) все меры для уплаты задолженности;

- Я готов(а) немедленно уплатить задолженность в полном объеме, если штраф будет снижен или отменен.

Прошение:

На основании изложенного выше, я умоляю Вас рассмотреть мое ходатайство о снижении размера штрафа за несвоевременную уплату НДФЛ или его отмене, учитывая обстоятельства дела и отсутствие вина с моей стороны.

Я готов(а) предоставить все необходимые документы и справки для подтверждения моих доводов, а также принять участие в личной встрече или общении для уточнения деталей.

С уважением,

Фамилия Имя Отчество

Адрес: XXXXXXXX

Телефон: XXXXXXXXXX

Другие ситуации, требующие снижения штрафа

В жизни бывают различные ситуации, когда налогоплательщики сталкиваются с несвоевременной уплатой налогов или нарушением налогового законодательства. В таких случаях возможно уменьшение штрафа при наличии определенных обстоятельств. Рассмотрим несколько ситуаций, в которых требуется снижение штрафа:

1. Расчетные ошибки

Одна из наиболее распространенных ситуаций, когда налогоплательщику может потребоваться снижение штрафа, это расчетные ошибки. Например, при заполнении налоговой декларации могла возникнуть ошибка в расчетах, что привело к несвоевременной уплате налога. В этом случае налогоплательщик может обратиться в налоговую инспекцию с ходатайством о снижении штрафной санкции. Важно представить обоснование и доказать, что расчетная ошибка была независимой от воли налогоплательщика и привела к неблагоприятным последствиям.

2. Форс-мажорные обстоятельства

Другой важной ситуацией, требующей снижения штрафа, является наступление форс-мажорных обстоятельств. Например, в случае непредвиденной болезни или травмы, налогоплательщик может быть недееспособным и не иметь возможности своевременно уплатить налог. В таких случаях налогоплательщик должен представить в налоговую инспекцию соответствующие документы, подтверждающие форс-мажорные обстоятельства, и обратиться с ходатайством о снижении штрафа. Важно доказать, что налогоплательщик действовал добросовестно и не имел возможности своевременно уплатить налог.

3. Первое нарушение

Третья ситуация, при которой возможно снижение штрафной санкции, — это первое нарушение налогового законодательства. Если налогоплательщик впервые нарушил налоговые обязательства и не уплатил налог своевременно, он имеет право обратиться в налоговую инспекцию с просьбой о снижении штрафной санкции. Важно предоставить соответствующие документы и аргументировать, что налогоплательщик не имел прежних нарушений и готов исправить ситуацию.

В любой из указанных ситуаций необходимо составить ходатайство и предоставить все необходимые документы, подтверждающие факты и обстоятельства. В целом, возможность снижения штрафного санкции зависит от уникальных обстоятельств каждого конкретного случая, и решение принимается налоговой инспекцией на основе представленных аргументов и документов.

За что штрафуют налогоплательщиков

Налогоплательщиков штрафуют за нарушения, связанные с несоблюдением налогового законодательства. Штрафы накладываются в следующих случаях:

1. Несвоевременная уплата налогов

Если налогоплательщик не выплатил налоги в установленные сроки, он подлежит штрафу. Сумма штрафа зависит от типа налога и продолжительности просрочки.

2. Непредставление отчетности

Если налогоплательщик не представил отчетность в установленные сроки или представил некорректные данные, ему также может быть назначено штрафное наказание.

3. Сокрытие доходов

Налогоплательщик, сознательно укрывающий свои доходы или предоставляющий заведомо ложные сведения о своей финансовой деятельности, может ожидать штраф от налоговых органов.

4. Нарушение порядка учета налогов

Если налогоплательщик не ведет учет или несоблюдает правила учета своих налоговых обязательств, он может быть подвержен штрафам.

5. Использование недопустимых налоговых льгот

Налогоплательщик, применяющий недействительные налоговые льготы или фиктивные схемы для снижения своей налоговой нагрузки, также подвергается штрафам.

Штрафы налагаются с целью обеспечить соблюдение налогового законодательства и недопущения налоговых правонарушений. Они служат механизмом контроля со стороны государства и дисциплинируют налогоплательщиков, стимулируя их соблюдать налоговые обязательства.

Когда и для кого может быть необходимо подать ходатайство?

1. Несвоевременная уплата налогов

Если вы задержались с уплатой налогов, и вам был выставлен штраф, можно подать ходатайство в налоговую на снижение или отмену штрафа. Для этого необходимо указать причины задержки платежа и предоставить доказательства.

2. Ошибка в начислении налогов

Если налоговая служба допустила ошибку при начислении налогов, можно подать ходатайство на пересмотр решения. В ходатайстве следует указать причины, почему считаете, что начисления были произведены с ошибкой, и предоставить соответствующие доказательства.

3. Существенные изменения в финансовом положении

Если у вас произошли существенные изменения в финансовом положении (например, ухудшилось состояние здоровья, утеря работы или возникли другие финансовые обязательства), вы можете подать ходатайство на пересмотр условий уплаты налогов. В ходатайстве следует указать причины и предоставить необходимые доказательства.

4. Профилактический характер

Иногда подача ходатайства может иметь профилактический характер, чтобы предотвратить возможные негативные последствия. Например, если вы получили уведомление о возможном нарушении сроков уплаты налогов, вы можете подать ходатайство на продление срока.

В любом случае, перед подачей ходатайства важно внимательно ознакомиться с правилами и требованиями налоговой службы, а также составить ходатайство в соответствии с установленными правилами. Это поможет повысить шансы на успешное рассмотрение вашего запроса.