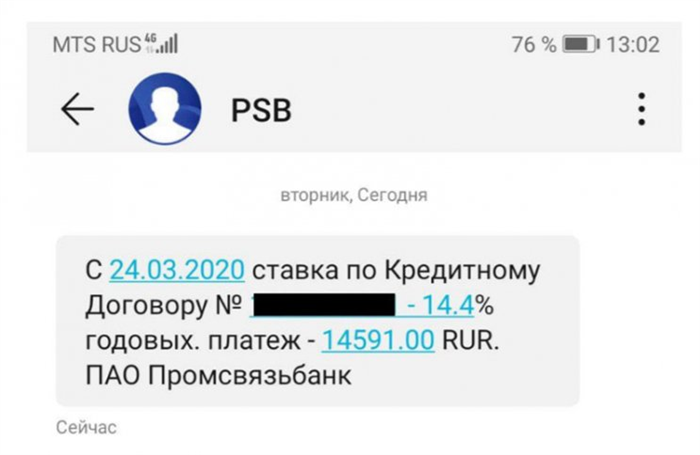

Официальные представители ПСБ объявили о принятии решения об отказе от защиты заемщика. Это решение вызвано необходимостью усилить контроль над займами и снизить риски для банка. Такой шаг вызвал негативную реакцию со стороны заемщиков, которые высказывают свои опасения относительно увеличения процентных ставок и сокращения доступности кредитования.

Как снизить процентную ставку по кредиту в Промсвязьбанке?

Когда заемщик берет кредит в Промсвязьбанке, ему важно узнать, как избежать повышения процентной ставки по кредиту. Ниже приведены несколько способов, которые помогут снизить проценты и сэкономить деньги:

-

Улучшите кредитную историю. Промсвязьбанк оценивает заемщика на основе его кредитной истории. Чем лучше история, тем ниже процентная ставка по кредиту. Регулярные платежи по кредитам и своевременное погашение задолженностей помогут улучшить вашу кредитную историю.

-

Постоянно следите за акциями банка. Промсвязьбанк периодически проводит акции и специальные предложения для своих клиентов. Получение кредита в период акции может предоставить возможность получить сниженную процентную ставку. Периодически проверяйте сайт банка или подписывайтесь на их рассылку, чтобы быть в курсе всех акций и предложений.

-

Регулярно пользуйтесь услугами банка. Чем больше услуг вы используете в Промсвязьбанке, тем выше вероятность получить льготные условия по кредиту. Например, если у вас есть дебетовая или кредитная карта в этом банке, а также пенсионное или зарплатное обслуживание, вы можете претендовать на снижение процентных ставок.

-

Увеличьте сумму первоначального взноса. Если у вас есть возможность заплатить большую сумму первоначального взноса, ваш риск как заемщика уменьшается, что может привести к снижению процентной ставки. Обсудите этот вопрос с вашим банковским менеджером.

Избежать повышения процентной ставки по кредиту в Промсвязьбанке возможно, следуя приведенным выше советам. Улучшение кредитной истории, постоянное следование за акциями банка, использование более одной услуги банка и увеличение первоначального взноса — все это поможет вам получить кредит по более выгодным условиям.

Выгодно ли отказываться от страховки по кредиту Промсвязьбанка?

Отказ от страховки по кредиту в Промсвязьбанке может показаться привлекательным с точки зрения снижения ежемесячных платежей. Однако, прежде чем принять окончательное решение, необходимо внимательно рассмотреть все имеющиеся факторы и взвесить все «за» и «против».

Преимущества отказа от страховки:

- Снижение ежемесячных выплат по кредиту;

- Освобождение от дополнительных расходов на страховку;

- Увеличение доступного дохода для других расходов.

Недостатки отказа от страховки:

- Потеря защиты при наступлении страхового случая;

- Риск финансового несчастного случая без страхового покрытия;

- Ограничение в доступе к некоторым категориям кредитов в будущем.

Важно понимать, что отказ от страховки по кредиту может повлечь за собой ряд рисков. Если в будущем произойдет непредвиденное событие, такое как потеря работы, болезнь или инвалидность, и вы не будете иметь страхового покрытия, то возможно более сложная ситуация с платежами по кредиту.

Кроме того, в случае отказа от страховки, вас могут ограничить в доступе к некоторым категориям кредитов в будущем, так как банк может увидеть отсутствие финансовой ответственности и заботы о своих обязательствах со стороны заемщика.

| Преимущества | Недостатки |

|---|---|

| Снижение ежемесячных выплат | Потеря защиты от страховых случаев |

| Освобождение от дополнительных расходов | Риск финансового несчастного случая без покрытия |

| Увеличение доступного дохода | Ограничение в доступе к некоторым кредитам |

Принимая окончательное решение об отказе от страховки по кредиту в Промсвязьбанке, необходимо внимательно взвесить все возможные последствия и убедиться в своей финансовой надежности для покрытия непредвиденных обстоятельств.

Анализ документов по страхованию

Необходимость анализа страховых документов

Анализ документов по страхованию является важным этапом в процессе заключения страхового договора. Он позволяет оценить все условия и ограничения, которые установлены страховой компанией. Такой анализ поможет вам получить максимальную защиту и избежать возможных проблем или недоразумений в будущем.

Ключевые пункты анализа

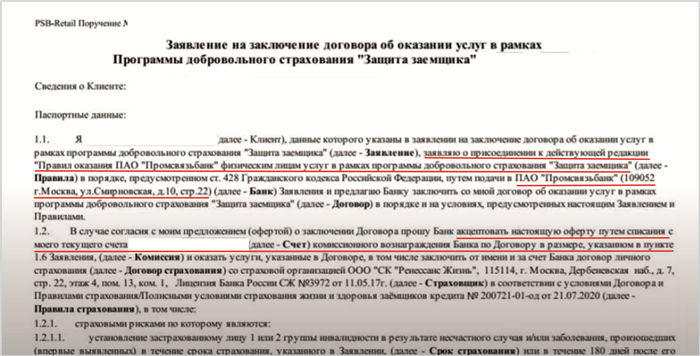

- Полис страхования: необходимо прочитать и понять условия, которые действительны на момент заключения договора. Обратите внимание на срок действия, страховую сумму и возможные исключения из страхового покрытия.

- Объект страхования: убедитесь, что объект страхования полностью соответствует вашим потребностям и требованиям. Проверьте, не указаны ли какие-либо ограничения или оговорки в отношении объекта страхования.

- Страховые премии и выплаты: изучите условия, установленные для оплаты страховых премий и выплат компенсаций. Обратите внимание на возможные штрафы или пенали по истечении срока оплаты премии.

- Исключения и ограничения: обратите внимание на список исключений и ограничений, которые могут быть применены страховой компанией. Они могут повлиять на возможность получения страхового возмещения в случае наступления риска.

Преимущества анализа документов

Анализ документов по страхованию предоставляет ряд преимуществ:

- Понимание условий договора: вы сможете полностью понять и принять условия страхового договора.

- Максимальная защита: анализ поможет вам выбрать наиболее подходящие условия страхования и избежать непредвиденных ситуаций.

- Эффективное использование страхового полиса: зная все условия и ограничения, вы сможете эффективно использовать предоставленное страховое покрытие.

- Избежание конфликтов: благодаря анализу документов, вы сможете избежать возможных конфликтов с страховой компанией и получить положительный результат в случае страхового случая.

Анализ документов по страхованию является важным шагом, который поможет вам получить максимальную защиту и избежать потенциальных проблем. Помните, что в случае любых вопросов или неясностей, всегда лучше обратиться к специалисту в области страхования.

Как отказаться от страховки в период охлаждения?

Страховка в период охлаждения может быть обременительной для заемщика. Если вы хотите отказаться от страховки, есть несколько действий, которые вы можете предпринять.

1. Ознакомьтесь с договором займа

Тщательно прочитайте договор займа, чтобы понять условия и возможности отказа от страховки в период охлаждения. Обратите внимание на разделы, связанные со страховкой и правом заемщика отказаться от нее.

2. Проверьте законодательство

Изучите действующее законодательство, в котором регулируется отношение между заемщиком и кредитором. В некоторых случаях, закон может предусматривать право заемщика отказаться от страховки в период охлаждения без штрафных санкций или с ограниченными штрафами.

3. Обратитесь к кредитору

Свяжитесь с представителем кредитора и уточните, как отказаться от страховки в период охлаждения. Задайте все вопросы, которые вас интересуют, и попросите совета относительно процедуры отказа от страховки.

4. Подготовьте необходимые документы

Возможно, вам потребуется предоставить некоторые документы, чтобы отказаться от страховки в период охлаждения. Уточните, какие документы требуются и подготовьте их заранее, чтобы не задерживать процесс.

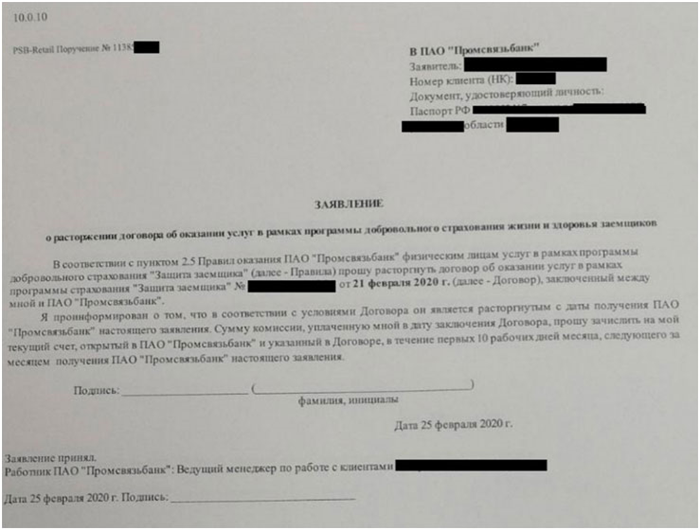

5. Подайте заявление о отказе

Подайте официальное заявление о своем намерении отказаться от страховки в период охлаждения. Убедитесь, что указали все необходимые сведения, чтобы ваше заявление было рассмотрено кредитором.

6. Следите за процессом отказа

Отслеживайте статус вашего заявления о отказе от страховки в период охлаждения. Если не получили ответ в течение установленного срока, свяжитесь с кредитором и узнайте причину задержки или просьбу о предоставлении дополнительных сведений.

Будьте готовы к тому, что отказаться от страховки в период охлаждения может быть сложным процессом. Важно быть внимательным, тщательно проверять условия договора и консультироваться с профессионалами, чтобы гарантировать, что ваши права и интересы будут защищены.

Отказ от страховки при досрочном погашении кредита

При досрочном погашении кредита заемщик может столкнуться с вопросом о страховке, которая была заключена вместе с кредитным договором. В таком случае, заемщик имеет возможность отказаться от страхования. В этом случае рекомендуется ознакомиться с условиями договора страхования и обратиться в банк, чтобы урегулировать этот вопрос.

Почему можно отказаться от страховки при досрочном погашении кредита?

Отказ от страховки при досрочном погашении кредита возможен по следующим причинам:

- Истек срок договора страхования;

- Заемщик не согласен с условиями договора страхования;

- Страховая сумма стала ненужной, так как кредит был погашен;

- Другой обоснованный основание, которое предусмотрено договором страхования.

Действия заемщика при отказе от страховки

Если заемщик решил отказаться от страховки при досрочном погашении кредита, следует выполнить следующие действия:

- Ознакомиться с условиями договора страхования;

- Обратиться в банк с заявлением о прекращении страхования по досрочному погашению кредита;

- Предоставить необходимые документы, если требуется;

- Дождаться подтверждения от банка о прекращении страхования;

- Уточнить возможные финансовые последствия от прекращения страхования;

- Произвести досрочное погашение кредита официально.

Финансовые последствия от отказа от страховки

Отказ от страховки при досрочном погашении кредита может повлечь некоторые финансовые последствия:

- Выплата страховой компании за раннее прекращение договора;

- Изменение общей суммы кредита в связи с отказом от страхового покрытия;

- Повышение ставки процента по кредиту без страховки;

- Иные финансовые условия, предусмотренные договором.

Отказ от страховки при досрочном погашении кредита является возможным действием заемщика. Однако, перед принятием решения необходимо ознакомиться с условиями договора страхования и обратиться в банк для урегулирования вопроса. Важно учесть возможные финансовые последствия от отказа от страховки.